热门:

红利资产又可以了?红利指数那么多 到底该怎么选?

最近两个月,沪指依然在3900~4000点区间横盘震荡,但不少投资者都感慨赚钱变得越来越难了。

但另一边,红利类基金却在不知不觉间,慢慢重拾升势回到“舞台中央”。尤其是港股红利类指数更是表现亮眼,港股通红利低波、港股央企红利指数年内涨幅都超过了20%,甚至不输于高波动的恒生科技指数。

数据来源:Wind,统计区间为2025.1.1-2025.11.18。历史数据仅供参考,不代表未来表现。

为什么在市场震荡的背景下,红利资产能够逆势上涨?为什么红利这类看似“更慢”的策略却受到越来越多投资者的青睐?

01

红利资产近期为何走强?

1、四季度避险情绪攀升,资金布局红利赛道

四季度市场风格易变,存在天然盘整诉求,在当前市场交投有所降低,风偏趋于谨慎的背景下,避险需求提升,红利资产再迎中长期配置机会。

此外,7月以来,国内“反内卷”政策密集部署,市场对相关行业的盈利预期边际改善,9月各部委进一步发布了各行业的稳增长行动方案,周期性机会有望强势并延续。

2、股价下跌时,股息回报具有一定“安全垫”效应

回归吸引力的本质逻辑,红利策略就是指以“高股息率”为核心指标的选股策略。

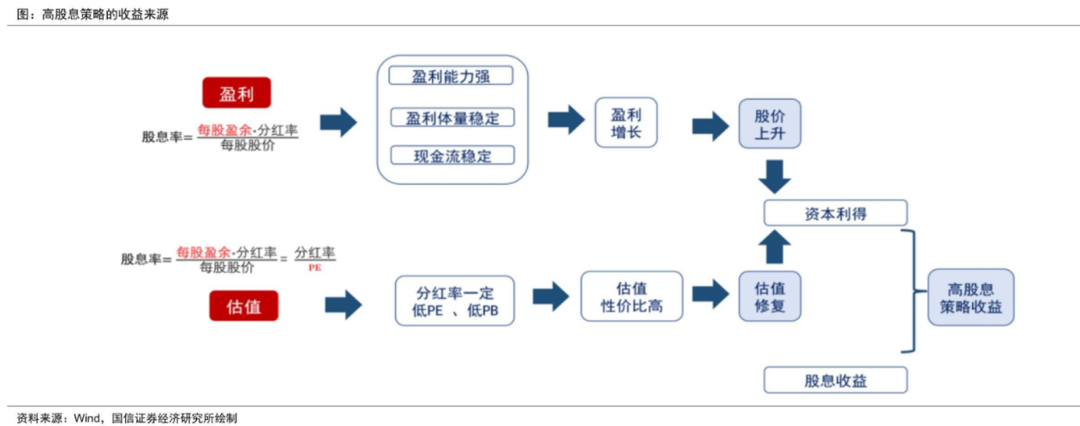

从收益来源上,高股息策略的收益来源可划分为资本利得与股息收入两个部分。

当市场下跌时,许多资产类别同步下挫,投资者无处躲藏。然而,红利指数中的成分股即使面临股价暂时下跌,只要维持股息支付能力,就能继续为投资者提供现金流回报。这种持续的现金回报如同资产的“安全垫”,有效缓冲了投资组合的下行风险。

3、低利率和“资产荒”背景下,红利资产性价比凸显

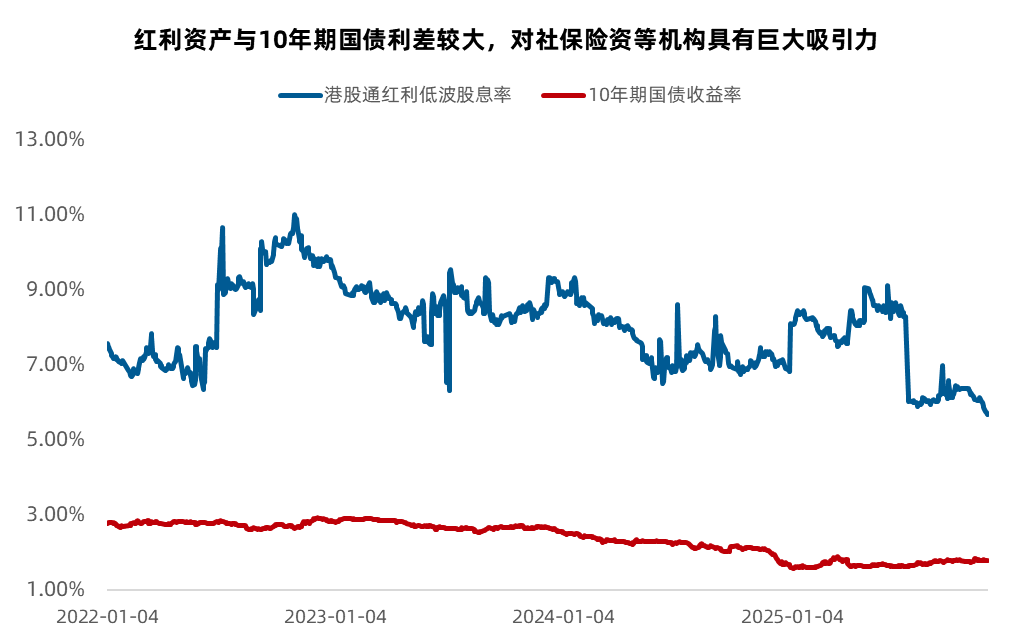

近年来,宏观经济环境的深刻变化重塑了资产的定价逻辑。核心在于“资产荒”背景下无风险利率的持续下行,使得红利资产的“类债”属性凸显,性价比显著提高,资金涌向红利成为必然选择。

数据来源:Wind,统计区间为2022.1.1-2025.11.13。历史数据仅供参考,不代表未来表现。

尤其是近年来,监管层明确要求“强化上市公司现金分红监管”,并提出“对多年未分红或分红比例偏低的公司,限制大股东减持”,形成了强有力的激励和约束机制,稳定了投资者的分红预期,增强了高股息投资的可持续性和可预测性。

更为重要的是,红利类资产适用于对回撤敏感、追求低波动的特定客户需求,吸引了大量追求稳定收益、且有定价能力的长期投资者和机构投资者(如养老金、保险资金),而红利投资群体的构成和行为模式又直接影响着资产的波动特性,形成良性循环。

02

红利指数那么多,有何区别?怎么选?

当前市场上“红利”标签下的产品琳琅满目:中证红利、红利低波、港股通央企红利、红利质量……那么这些指数都有何不同呢?

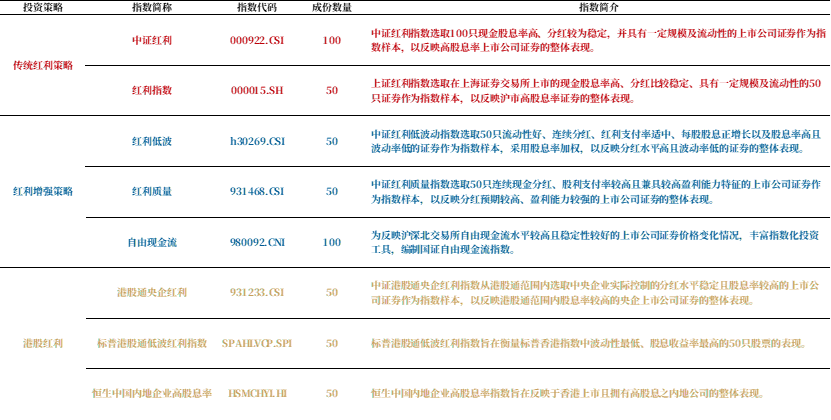

目前市场上的红利指数大致可分为三类,具体如下:

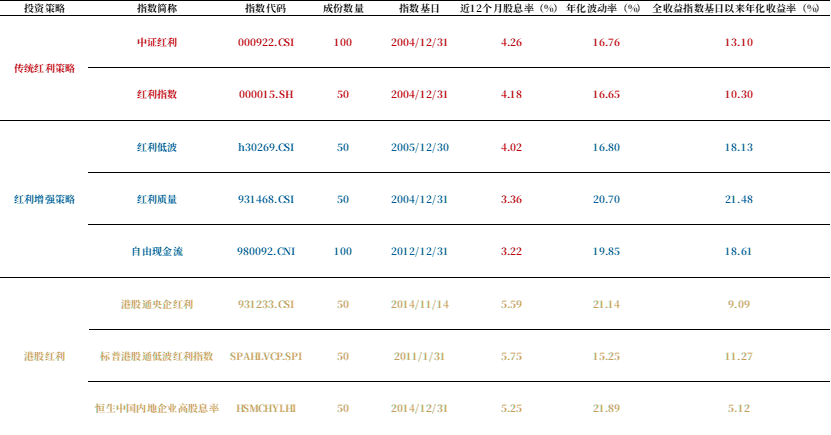

数据来源:Wind,截至2025.11.14。历史数据仅供参考,不代表未来表现。

传统红利策略以中证红利、红利指数为代表,聚焦股息率本身,体现了对高股息的纯粹追求。

红利增强型策略是在传统红利策略基础上进一步叠加其他因子以丰富收益特征:红利低波指数纳入低波动率筛选要求,红利质量指数强调高ROE与盈利质量,而自由现金流策略则穿透财务表象直指分红能力源头,展现出更多的可能性。

港股红利策略则开启了另一维度,凭借市场流动性差异形成的估值折价,港股通央企红利、港股通红利低波、恒生中国内地企业高股息率等指数构建起独特吸引力。

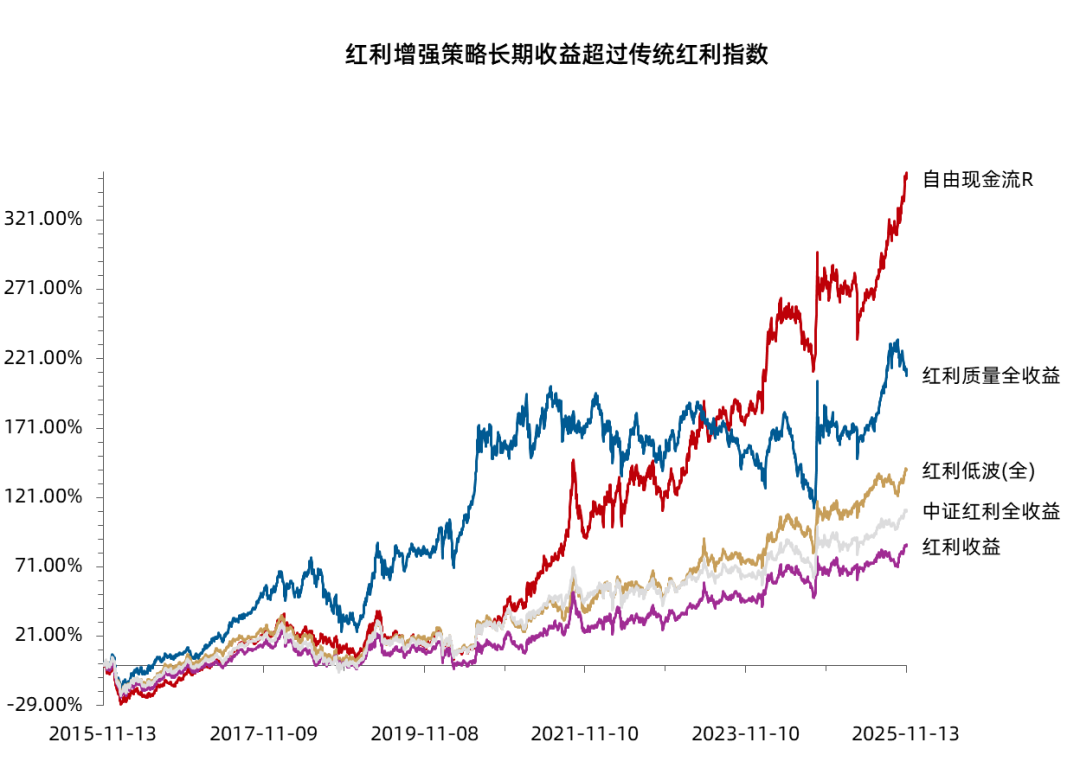

从指数历史表现来看,红利增强策略相较于传统红利策略,展现出更高的超额收益。从近10年表现看,红利低波、红利质量、自由现金流全收益指数明显跑赢传统红利指数。

数据来源:Wind,统计区间为2015.11.13-2025.11.14。历史数据仅供参考,不代表未来表现。

此外,港股红利指数长期来看,相比A股红利指数普遍具有更高股息溢价。考虑到上市公司分红趋势深化、低利率环境的资配需求、政策引导中长线资金入市等背景下,港股红利资产对于南向资金具有很强吸引力。

主要红利指数历史收益和波动情况

数据来源:Wind,截至2025.11.14,年化波动率统计区间为2015.11.14-2025.11.14。历史数据仅供参考,不代表未来表现。

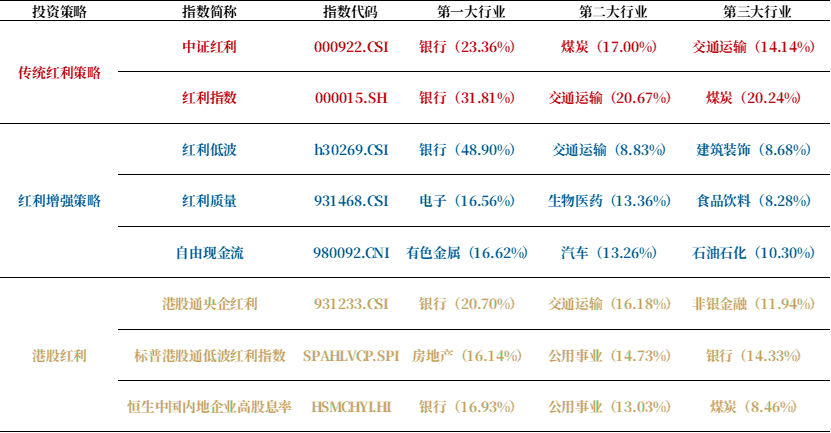

从行业分布来看,除了红利质量和自由现金流指数,其余主要指数的第一大行业都是银行,不过权重各有不同,红利低波的银行占比最高;第二和第三大行业以煤炭、交通运输、公用事业居多。而红利质量和自由现金流指数行业分布较为广泛,涵盖电子、生物医药、汽车、有色金属等行业。

数据来源:Wind,截至2025.11.14,行业分类为申万一级行业。历史数据仅供参考,不代表未来表现。

从以上的分析可以看出,不同红利指数各有侧重,投资者需要结合自身的配置需求综合考量。

财通证券近期表示,景气弱复苏下,红利和TMT相互摆动;当前TMT止盈动力下,红利阶段占优。叠加红利相对表现已回到2023年初水平,胜率赔率均向好。综合看,主力资金当前仍看杠杆资金,之后可能看险资和汇金托底资金,对应红利预计更占优。(来源:财通证券《如何布局年底政策窗口期》(20251109))

不过也需要提醒大家的是,投资高股息率指数是一个长期的过程,投资者应避免因短期市场波动而频繁买卖,长期持有更有望获得指数成份股的分红收益和资产增值带来的回报~(文章来源:华夏基金)

(原标题:红利资产又可以了?红利指数那么多,到底该怎么选?)

(责任编辑:66)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1