热门:

中信建投:2026年锂产业链重视资源自给率指标 重视未来几年产量有显著增长的标的

中信建投发布锂产业链2026年投资机遇指出,依然重视资源自给率指标,重视未来几年产量有显著增长的标的;重视低成本优质资源,穿越牛熊的优质标的。资源自给率高意味着原料供应稳定、高毛利,可以摆脱纯锂盐加工未来可能走向薄利加工的风险;随着锂资源地位提升,海外各国对锂愈发重视。另外行业底部多并购重组,重视低成本优质资源,可以在周期底部维持较好生产经营,并拥有充裕现金流,在底部进行并购,具有穿越周期的能力。随着锂价波动率降低,价格复刻历史最高60万行情已难以实现,锂价波动熨平则重视企业自身成长,重视产能产量有大幅增长的企业。

全文如下

中信建投:锂产业链2026年投资机遇

依然重视资源自给率指标,重视未来几年产量有显著增长的标的;重视低成本优质资源,穿越牛熊的优质标的。资源自给率高意味着原料供应稳定、高毛利,可以摆脱纯锂盐加工未来可能走向薄利加工的风险;随着锂资源地位提升,海外各国对锂愈发重视,加拿大限制中国企业开发当地锂资源、南美锂三角筹划成立锂佩克以求控制供给和价格,本土资源保障我国新能源产业发展至关重要,拥有无可替代的战略地位。另外行业底部多并购重组,重视低成本优质资源,可以在周期底部维持较好生产经营,并拥有充裕现金流,在底部进行并购,具有穿越周期的能力。随着锂价波动率降低,价格复刻历史最高60万行情已难以实现,锂价波动熨平则重视企业自身成长,重视产能产量有大幅增长的企业。

锂:底部已至,储能有望拉动新周期

锂供给:供给保持增长,扰动增加限制向上弹性

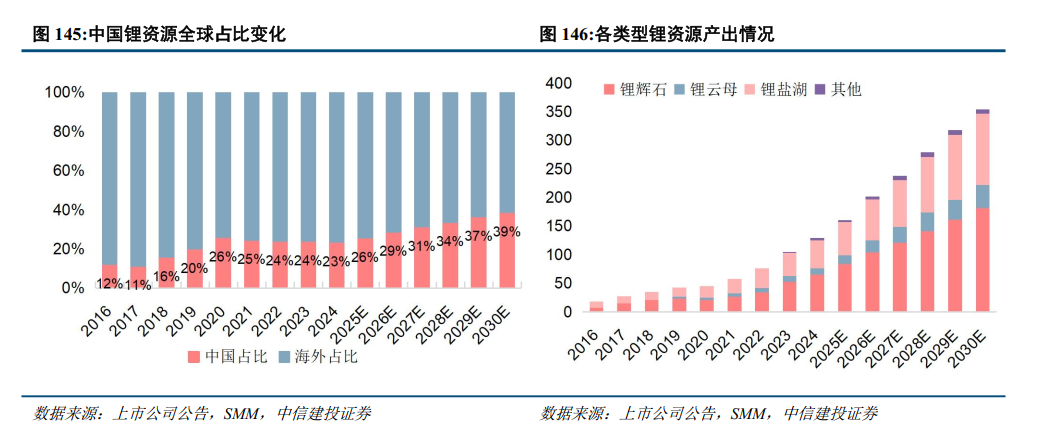

全球供给格局更加多元,中国正逐步成为最重要的力量。锂矿供给格局从最早的“三湖一矿”变成“三湖七矿”,再到现在百花齐放。目前澳洲仍为全球最重要的锂原料生产地区,但产量占比已经从几年前的“半壁江山”降至目前的不足三成;其次是南美盐湖在全球供给占比也降至27%,非洲异军突起,已经占到了10%以上的份额。中国是全球在产锂矿资源种类最多样的国家,盐湖、辉石、云母并存,在全球的供给占比已经从不足20%增至目前的26%,预计到2030年中国原生锂资源产量全球占比将达到40%。如考虑中资企业在海外锂资源权益,占比将超过50%。

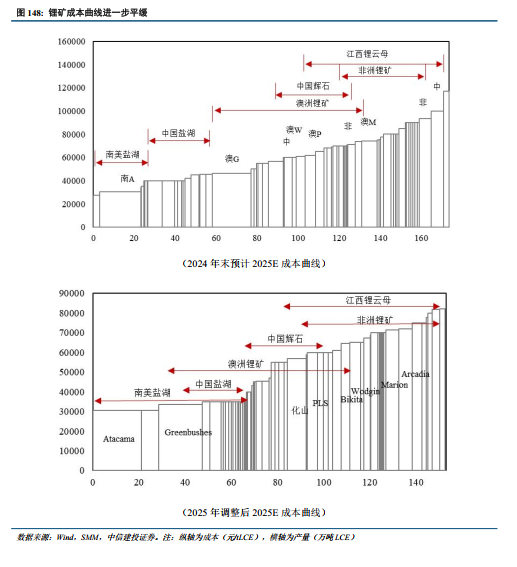

在建项目兑现度将提升。矿山项目建设周期较长,面临多项挑战,因此矿山领域新建项目增量不及预期是行业常态,但经历2023-2025年三年价格下跌,高生产成本、高融资成本、高不确定性项目多数已经退出,并且部分项目时间推迟之后,后续时间节点可靠性越来越高,技术及工程经验的丰富也减少了不确定性。目前在建项目的未来兑现度已经较几年前显著提高。

高成本矿山产能部分退出,一定程度上优化了供需格局。由于过去三年锂价持续下跌,2024年起,海外高成本矿山产能开始陆续退出,截至目前澳大利亚停产矿山4座,分别为Finniss、Cattlin、Bald hill以及Pilbara的Ngungaju工厂,除Bald hill精矿产能为15万吨外,其他三个项目精矿产能均为20万吨,合计停产精矿产能合计约为75万吨(折LCE约9.4万吨),占当前澳洲锂矿总产能的约15%,此外具有成本压力的Wodgina矿山也有退出风险。

澳洲锂矿供应继续增长,增速边际放缓。产能增长的项目有Greenbushes,计划2025年底投产52万吨精矿产能(折约6.5万吨LCE),Pilgangoora的P1000项目已经投产正处于爬产阶段,增加产能约32万吨(折约4万吨LCE),Mt Holland属于新建项目产能约5万吨LCE,预计2025年产量3~4万吨,2026年达到满产阶段,Kathleen Valley于2024年三季度投产,已经达到满产阶段,合计产能50万吨精矿(折约6万吨LCE)。预计2025-2027年,澳洲锂矿产量分别为46.2/54.4/59.3万吨。

南美盐湖产能增长方向,将从在产项目扩建转为新建项目投产。南美SQM和ALB旗下盐湖都有提产或扩产计划,SQM产能从2019年之前的不足5万吨扩至2024年的21万吨,并有继续扩至28万吨的规划;ALB从4万吨扩至8.5万吨的工程已经完成,目前已经接近满产水平;Hombre Muerto产能从2万吨增至2.7万吨,扩至3.5万吨的规划暂时放缓;Orocobre盐湖产能已经扩至3万吨;赣锋锂业Cauchari-Olaroz已经建成4万吨产能规模,开工率约85%,规划扩至8万吨。南美主要的新建盐湖项目包括赣锋锂业Mariana、紫金矿业3Q项目、Centenario Ratones、Sal de Vida、Rincon等,合计规划产能近30万吨。其中中资企业项目进展较快,赣锋锂业、紫金矿业项目均已投产,合计产能规模8万吨。远景规模较大的规划项目还有LAC与赣锋锂业的PPG项目,力拓Rincon项目等。预计2025-2027年南美盐湖产量分别为40.6/47.8/52.2万吨。

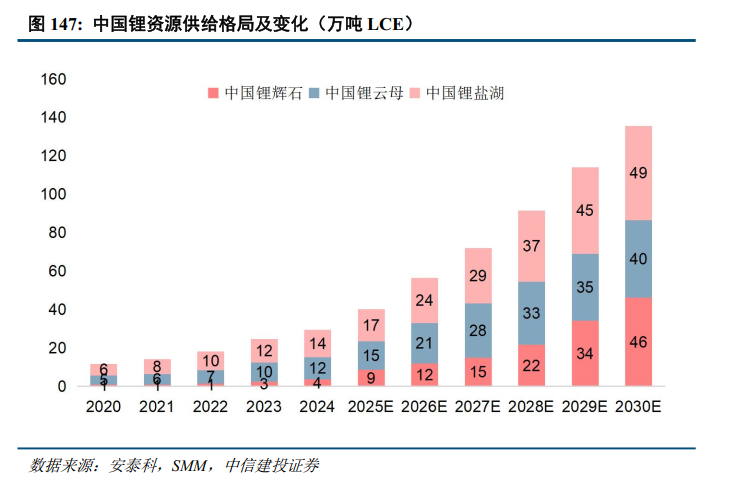

中国云母锂扰动不断,盐湖及辉石项目将进入增量期。2025年,预计国内锂辉石、锂云母、锂盐湖提锂产量分别为8.7万吨、14.7、17.0万吨,由于江西地区云母锂供给扰动不断,环保、权证等问题陆续暴露影响产量,加之价格低位,产量增速较之前有所放缓。此前因云母锂矿地处江西,基础设施条件好,矿埋藏浅,政府支持,放量较快,而国内盐湖项目、辉石项目面临项目推进缓慢、采矿证获取较慢等困难。随着盐湖、辉石项目权证陆续取得、各项手续推进,未来产量稳步增长,进入增量期,辉石将是产量增速最高的类型。预计2025-2027年,国内锂资源产量40.3/56.6/72.1万吨。

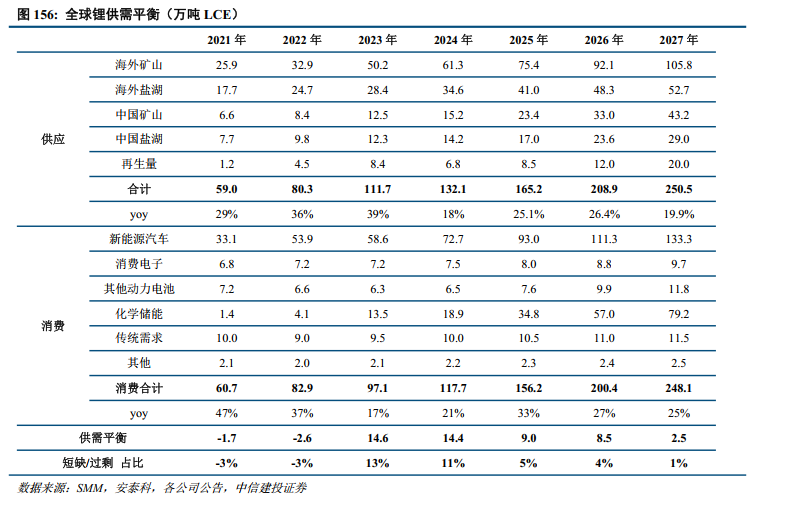

综上,预计2025-2027年全球原生锂资源供给分别为156.7/196.9/230.5万吨,分别增长31.4/40.2/33.6万吨,增速25.1%/25.7%/17.4%。若考虑再生补充,预计2025-2027年全球锂供给分别为165.2/208.9/250.5万吨,分别增长33.1/43.7/41.6万吨,增速25.1%/26.4%/19.9%。

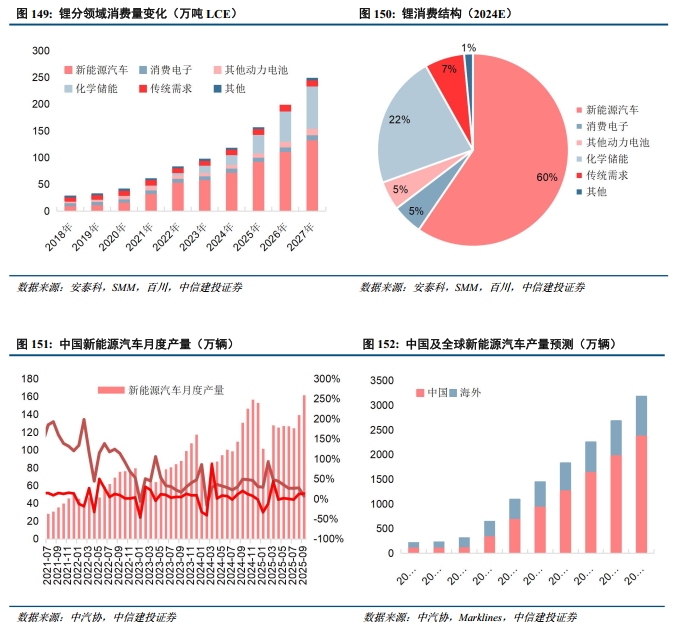

锂消费:新能源汽车韧性足,储能大增有望拉动新周期

中国新能源汽车增速超30%,超此前预期。据中国汽车工业协会统计,2025年1-9月,新能源汽车产销分别完成1124.3万辆和1122.8万辆,同比分别增长35.2%和34.9%,新能源汽车新车销量达到汽车新车总销量的46.1%。其中9月销量160.4万辆,全年有望超过1600万辆,创历史新高。

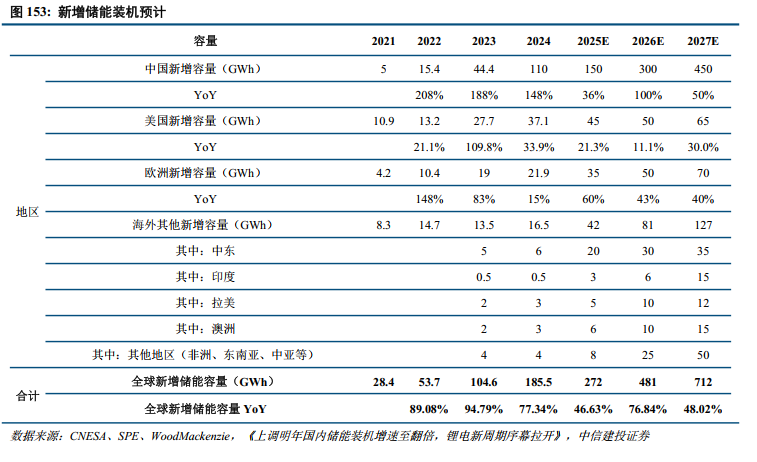

储能需求旺盛,或迎来周期上行。136号文实施后,国内储能市场正在加速市场化,电池排产旺盛和储能招标需求高增,与此前“取消强制配储”对国内储能需求的悲观预期形成强烈反差。在各地市场化储能政策(容量补偿、容量电价等)以及新能源全面入市、峰谷价差拉大的背景下,国内储能市场在政策和市场化推动下走向良性发展。国内储能招标高增,1-9月份国内储能项目新增招标255.8GWh,同比增长97.7%。预计2025-2027年国内储能新增装机达到130GWh、160GWh、210GWh。

海外需求持续旺盛。今年以来美国1-7月新增大储装机6.62GW/21.01GWh,同比+37.5%/+42.1%,尽管因关税战影响,Q2对美出货出现一定迟滞,但因后期“对等关税”连续暂缓实施两个季度,以及OBBB法案保留储能IRA补贴至2033年,目前美国客户对中国产品进口已恢复,且在2026年1月1日301关税实施的背景下,有望出现抢发。欧洲、澳洲、拉美、东南亚等地大项目频频,户储需求显著回暖,工商储需求较为旺盛。

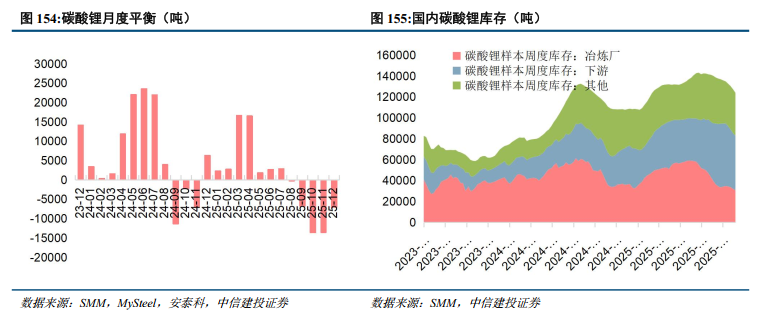

淡季不淡,储能推动下锂需求旺盛。受益于动力与储能的双轮驱动,锂电材料供不应求,下游订单较为充裕,加上8月以来,少数盐湖及矿山因权证停产,供给出现减量,10月开始碳酸锂出现月度级别短缺,库存逐步去化。

静态预测2025-2027年,锂分别过剩9.0/8.5/2.5万吨,过剩比分别为5%/4%/4%。储能大周期有望拉动需求, 2026年供需平衡将动态压缩,走向紧平衡。储能周期向上,动力电池具备韧性,2026年供需格局进一步改善,行业向上。

相关上市公司及投资建议

依然重视资源自给率指标,重视未来几年产量有显著增长的标的;重视低成本优质资源,穿越牛熊的优质标的。资源自给率高意味着原料供应稳定、高毛利,可以摆脱纯锂盐加工未来可能走向薄利加工的风险;随着锂资源地位提升,海外各国对锂愈发重视,加拿大限制中国企业开发当地锂资源、南美锂三角筹划成立锂佩克以求控制供给和价格,本土资源保障我国新能源产业发展至关重要,拥有无可替代的战略地位。另外行业底部多并购重组,重视低成本优质资源,可以在周期底部维持较好生产经营,并拥有充裕现金流,在底部进行并购,具有穿越周期的能力。随着锂价波动率降低,价格复刻历史最高60万行情已难以实现,锂价波动熨平则重视企业自身成长,重视产能产量有大幅增长的企业。

1、全球经济大幅度衰退,消费断崖式萎缩。国际货币基金组织在最新发布的《世界经济展望报告》中预计2025年世界经济将增长3.2%,较今年7月预测值上调0.2个百分点;2026年将增长3.1%,与7月预测值持平。报告指出,全球经济增长依然低迷,贸易政策不确定性正在抑制消费和投资,且公共债务高企并持续上升,同时国防开支增加、人口老龄化以及利率上升对公共财政造成了额外压力。若全球经济陷入深度衰退,将对有色金属的消费形成较大冲击。

2、美国通胀失控,美联储货币收紧超预期。若美国无法有效控制通胀,持续加息,将对以美元计价的有色金属价格形成较大冲击。

3、国内新能源板块消费增速不及预期,地产板块消费持续低迷。尽管地产销售端的政策已经不同程度放开,但是居民购买意愿不足,地产企业的债务风险化解进展不顺利。若销售持续未有改善,后期地产竣工端会面临失速风险,对国内部分有色金属消费不利。

(文章来源:人民财讯)

(原标题:中信建投:2026年锂产业链重视资源自给率指标,重视未来几年产量有显著增长的标的)

(责任编辑:6)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1