热门:

2025债市回眸与2026债市展望

2025年,债券市场在两个极端方向的博弈中开局:

向左,走向更低利率水平的无人区。

向右,从年初低位较大幅度反弹。

行至年末,回过头来看,债市实际走势为:

10年国债全年在1.6%-1.8%区间震荡,出乎意料的走势留下了很多策略启示。

又是一年迎新时,2026年的债券市场又有哪些脉络?

年末的波动是序曲还是创造再配置的机会?

需要担心通胀叙事吗?

在分歧中选择怎样的策略从容应对?

本文拟从最精简、最直接的逻辑加以探讨。

(一)2025年债市回眸

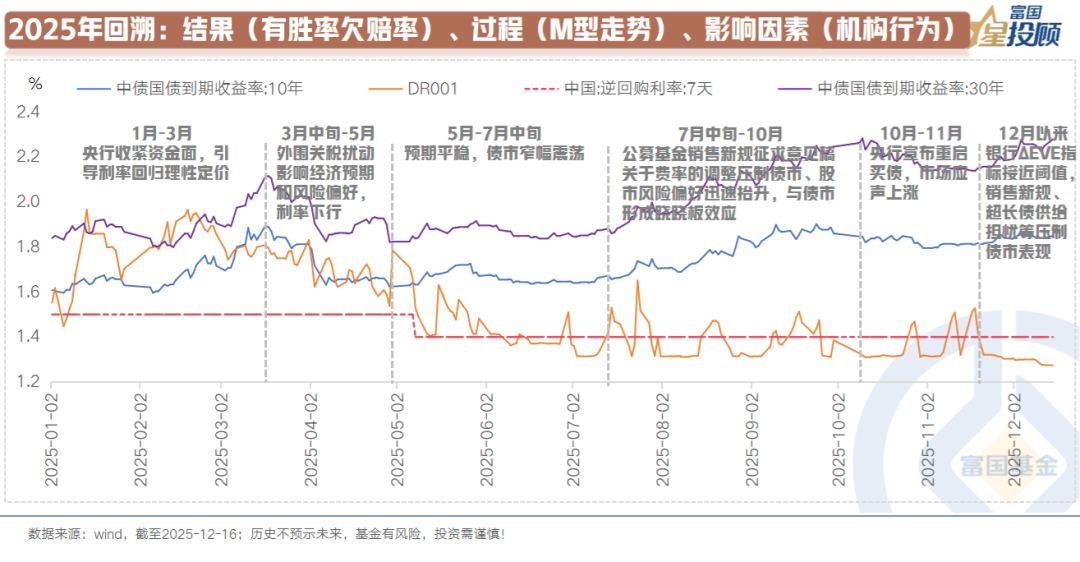

1)2025债市表现:结果(有胜率欠赔率)、过程(M型走势)、影响因素(机构行为)

从结果来看,债市呈现区间震荡的态势。10年国债利率在1.6%~1.8%区间波动(税前)。结构里呈现一定的分化,超长债利率单边向上,30年国债利率年内上行超40bp。

从节奏来看,一波三折,波动频率抬升。1-3月,债市下跌,10年国债利率从1.6%波动至1.8%。3月中旬-5月,波动后的修复,10年国债利率从1.8%回落至1.6%。5月-7月中旬,10年国债利率围绕着1.7%窄幅震荡。7月中旬-10月,10年国债利率从1.7%波动至1.85%左右。10月-11月,债市在央行重启买债中修复。12月以来,利率又有小幅上行。

从影响因素来看,经济数据对债市的影响弱化,机构行为是波动的核心因素。底层原因:①2024年透支了基本面的空间,基本面现实与政策预期形成阶段性平衡。②低利率时代,票息保护有限,机构行为的变化成为波动的核心来源。

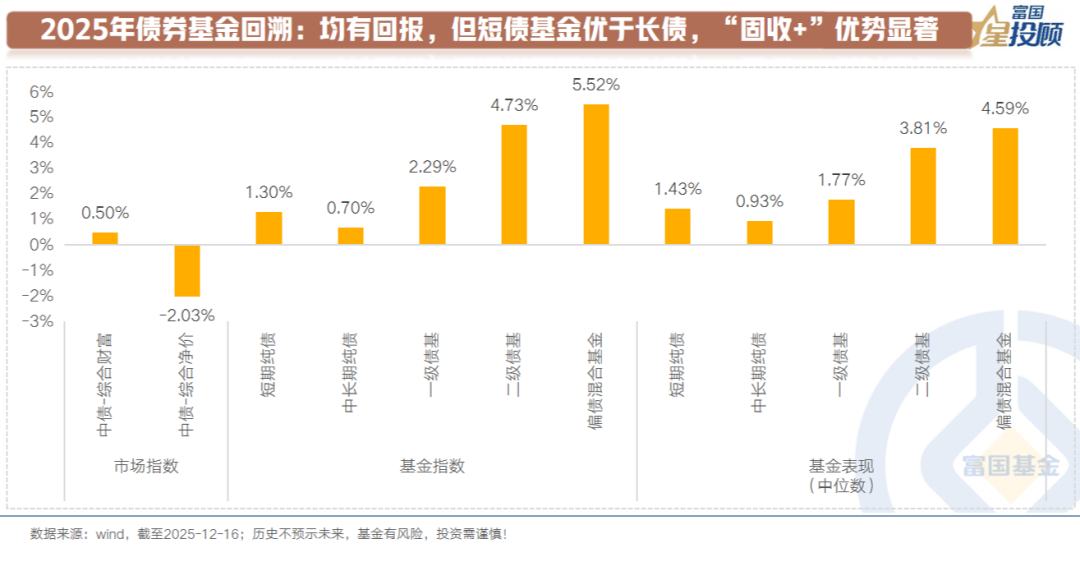

2)2025债基表现:均有回报,但短债基金优于长债,“固收+”优势显著

年初以来,截至12月16日,中债综合财富指数收益率为0.5%,这个收益率涵盖了票息、资本利得和红利再投资。

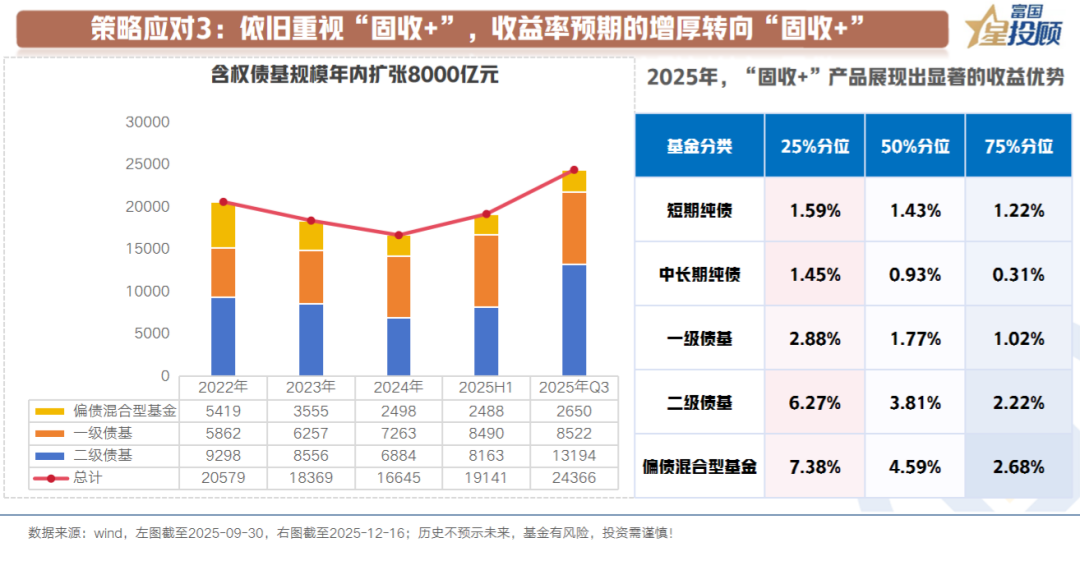

从债券基金的表现来看,均有回报(指的是中位数情况),但短债基金优于长债,“固收+”优势显著。

短债基金、中长期纯债基金、一级债基、二级债基、偏债混合基金收益率中位数分别为1.43%、0.93%、1.77%、3.81%、4.59%。

(二)2026年债市展望

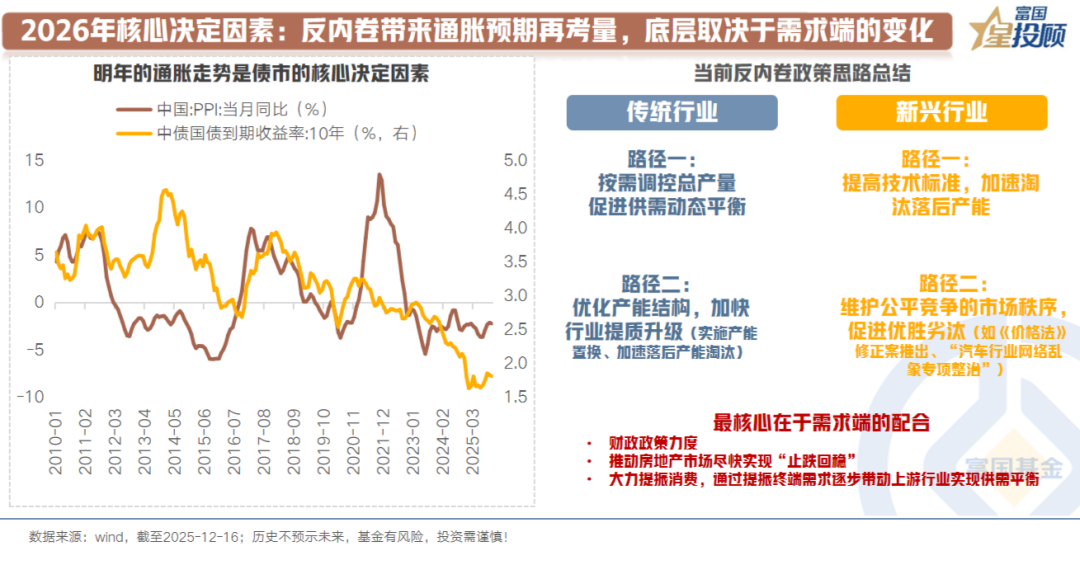

1)2026年核心决定因素:反内卷带来通胀预期再考量,底层取决于需求端的变化

过去几年持续低位的通胀水平奠定了债券牛市的基础,随着反内卷政策提出和实施,通胀预期再考量成为2026年债市的趋势决定因素。

反内卷政策如何作用于通胀?从当前的思路来看,可以从供给端和需求端两个方面理解:

供给端:主要控产能,传统行业和新兴行业有些许差异。传统行业主要通过调控总产量和淘汰落后产能,新兴行业则主要通过提高技术标准和维护公平竞争的市场秩序。

但2016年的供给侧改革告诉我们,持续的价格弹性来源于需求端的配合。2016年是棚改货币化,当前在高质量发展的道路上,需求端的修复和提振或更为温和。

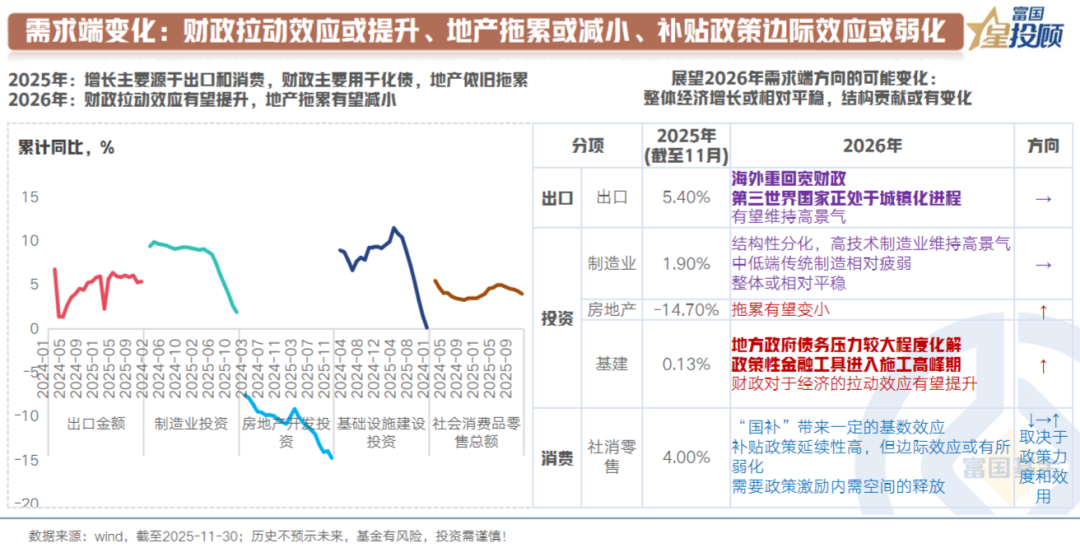

2)需求端变化:财政拉动效应或提升、地产拖累或减小、补贴政策边际效应或弱化

2025年有望圆满完成社会经济增长目标。若将需求端贡献拆开来看,出口、制造业投资、房地产开发投资、基建投资、社消零售总额1-11月累计同比增速分别为5.4%、1.9%、-14.7%、0.13%、4%。可见,增长主要源于出口、消费以及高端制造,财政主要用于化债,地产依旧是拖累项目。

2026年,依旧处于新旧动能过渡期,整体经济增长或相对平稳,结构贡献或有变化。

出口方面,海外重回宽财政、第三世界国家正处于城镇化进程中,有望维持高景气。

投资方面,制造业里,高新技术优于传统制造,整体或相对平稳。地产,经历多年调整,拖累有望减小。基建方面,随着地方政府债务压力较大程度化解、政策性金融工具进入施工高峰期、财政对于经济的拉动效应有望提升。

消费方面,“国补”带来一定的基数效应,补贴政策延续性高,但边际效应或有所弱化,需要政策激励内需空间的释放。

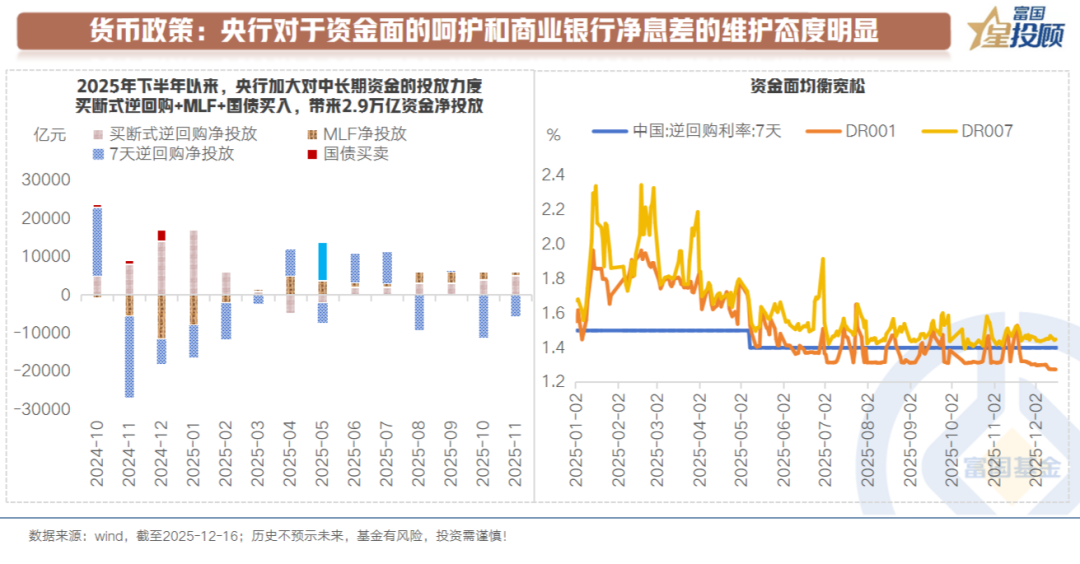

3)货币政策:央行对于资金面和商业银行净息差的维护态度明显

可以看到,2025年下半年以来,央行加大对中长期资金的投放力度。截至12月16日,买断式逆回购+MLF+国债买入,一系列操作带来了2.9万亿中长期资金的净投放。因此,可以看到资金面持续友好,资金利率平稳,隔夜资金近期持续下破1.3%。

央行操作底层是对于资金面呵护和商业银行净息差的维护。

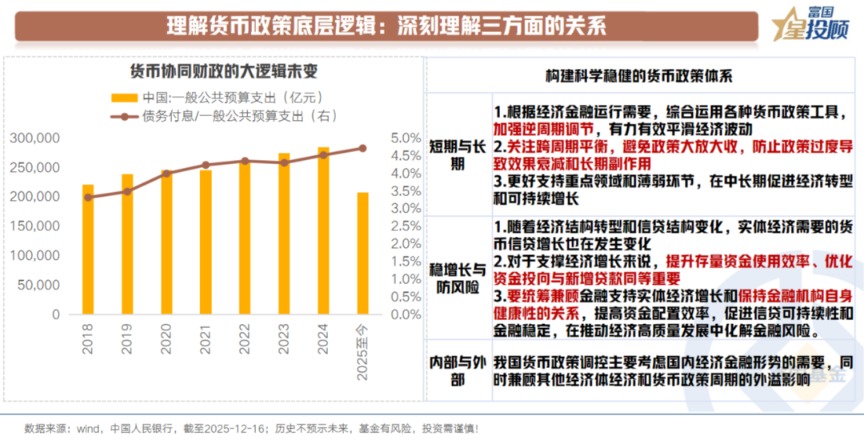

4)理解货币政策底层逻辑:深刻理解三方面的关系

友好的货币政策往往构成债市的重要支撑。中国人民银行行长潘功胜,在《构建科学稳健的货币政策体系和覆盖全面的宏观审慎管理体系(学习贯彻党的二十届四中全会精神)》中提到,准确把握科学稳健的内涵和要求,重点需要处理好三方面(短期与长期、稳增长与防风险、内部与外部)的关系。

其中,在短期与长期中提到,加强逆周期调节,同时关注关注跨周期平衡,避免政策大放大收,防止政策过度导致效果衰减和长期副作用。

因此,政策的平稳性显著提升,极致宽松难以期待。当下逆周期调节的背后,中央经济工作会议提到“增强宏观政策取向一致性和有效性”,货币协同财政发力的大逻辑未变,相对平稳的低利率诉求未变。

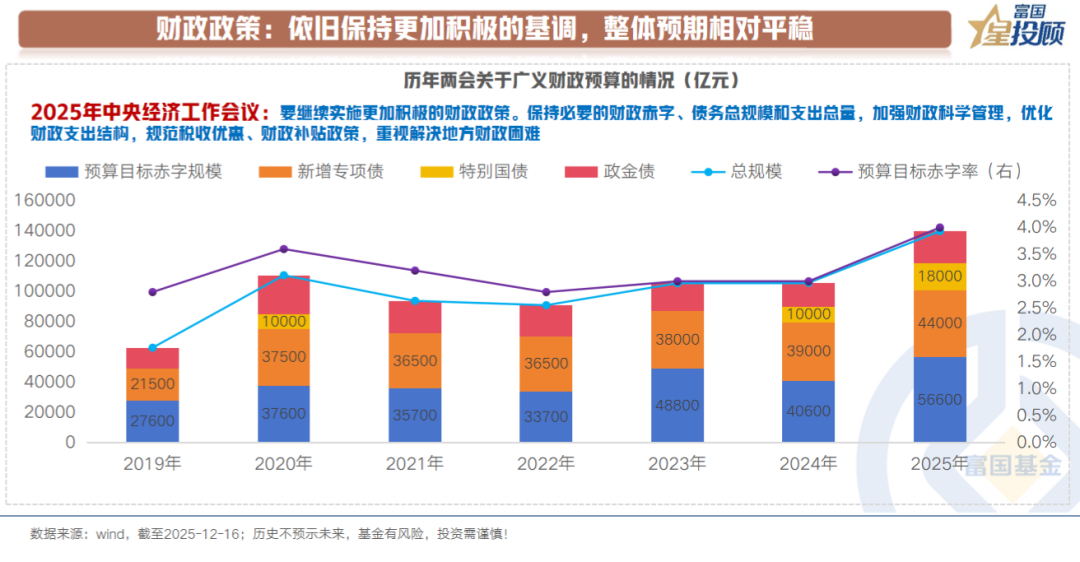

5)财政政策:依旧保持更加积极的基调,整体预期相对平稳

财政政策方面,2025年中央经济工作会议提到,“要继续实施更加积极的财政政策。保持必要的财政赤字、债务总规模和支出总量,加强财政科学管理,优化财政支出结构,规范税收优惠、财政补贴政策,重视解决地方财政困难……”

定调依旧积极,今年赤字率已达到4%,已处于历史中的高位水平,整体预期相对平稳。

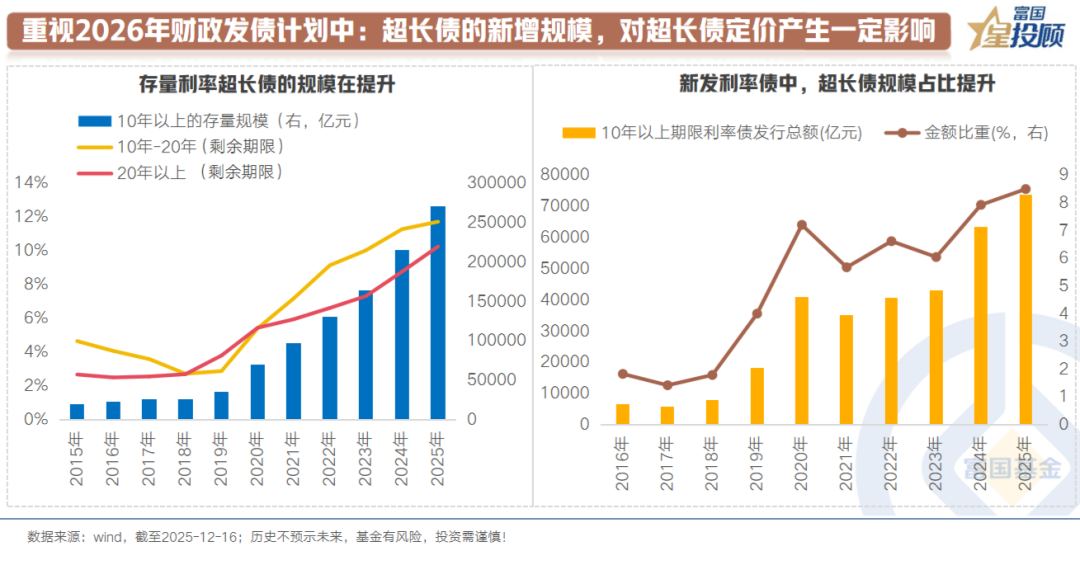

6)重视2026年财政发债计划中:超长债的新增规模,对超长债定价产生一定影响

近期市场关于2026年超长债的供给有一定的担忧和分歧。可以看到,无论是在存量利率债规模中还是新发利率债规模中,超长债的占比在提升。因此,明年超长债的新增规模变化情况会带来情绪上的影响。

但从底层逻辑来看,或不必过度担忧。一方面,货币协同财政发力的逻辑未变。因此,如果超长端利率上行速度过快,或强化货币呵护态度。另一方面,低利率情景改变难以一蹴而就,当波动到一定程度,会提升吸引力,强化配置需求。

(三)策略应对

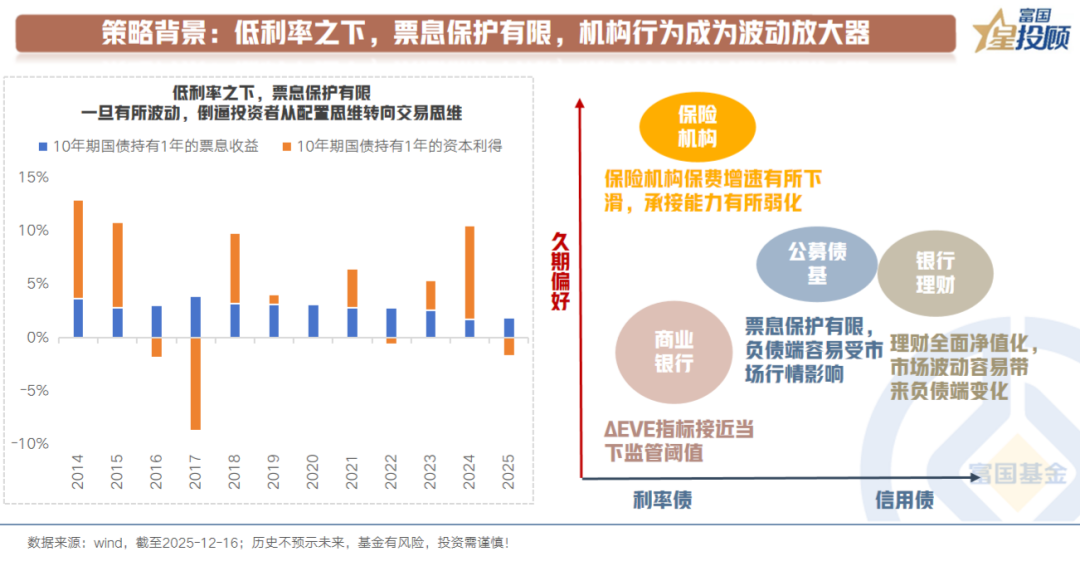

1)策略背景:低利率之下,票息保护有限,机构行为成为波动放大器

2025年留下的重要策略启示是:低利率时代,重视机构行为带来的影响。

左下图可以看到,随着利率持续下行,票息带来的收益贡献持续下行。换句话说,过去在票息保护很厚的时候,以配置的心态做交易,交易频率较低。现在,市场的波动很容易击穿票息保护,从而使得机构不得不提高交易频率,最终带来“以交易的心态做配置”。

因此,机构行为容易带来短期的超调,而这往往暗藏一定的再配置和波段机会。

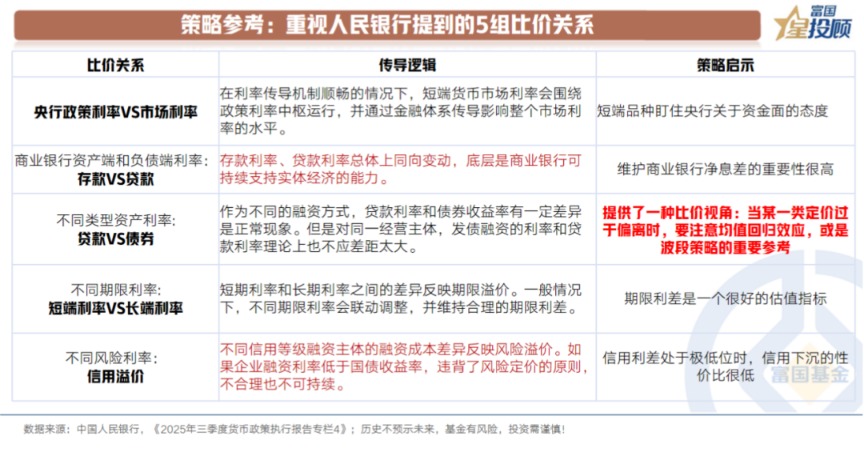

2)策略参考:重视人民银行提到的5组比价关系

人民银行在三季度货币政策执行报告的专栏4,提到了5组比价关系,值得重视。

第一组,央行政策利率与市场利率。在利率传导机制顺畅的情况下,短端货币市场利率会围绕政策利率中枢运行。因此,短端品种盯住央行关于资金面的态度。

第二组,存款利率和贷款利率。存款利率、贷款利率总体上同向变动,底层是商业银行可持续支持实体经济的能力。这决定着央行对于净息差的维护。

第三组,贷款利率和债券利率。作为不同的融资方式,贷款利率和债券收益率有一定差异是正常现象。但是对同一经营主体,理论上也不应差距太大。这提供了一种比价视角:当某一类定价过于偏离时,要注意均值回归效应,或是波段策略的重要参考。

第四组,短端利率和长端利率。短期利率和长期利率之间的差异反映期限溢价。一般情况下,不同期限利率会联动调整,并维持合理的期限利差。期限利差是一个很好的估值指标。

第五组,不同风险的利率。如果企业融资利率低于国债收益率,违背了风险定价的原则。因此,信用利差处于极低位时,信用下沉的性价比很低。

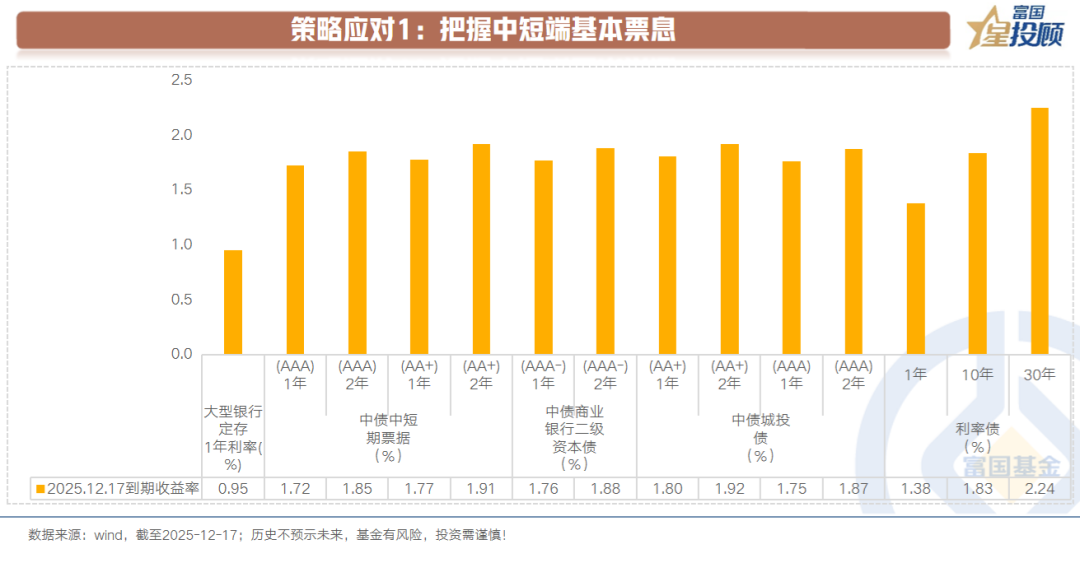

3)策略应对1:把握中短端基本票息

如前所述,当下央行对于资金面的呵护逻辑依旧坚挺,叠加年末的调整,使得短端品种的性价比有所提升。而且,短端品种久期短,对于利率波动的敏感性低。

因此,继续把握中短端的基本票息。

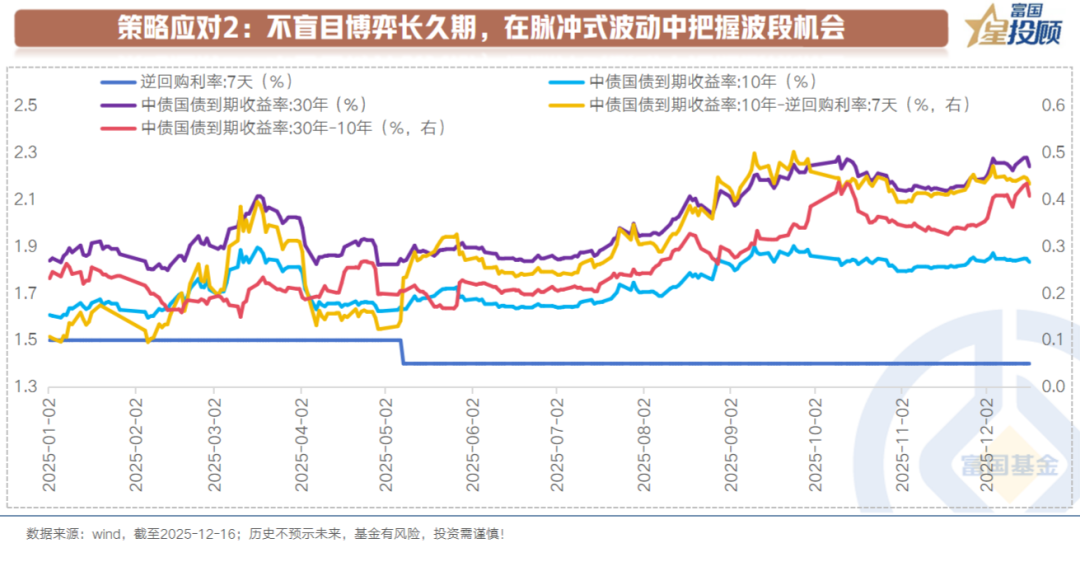

4)策略应对2:不盲目博弈长久期,在脉冲式波动中把握再配置和波段机会

如前所述,低利率时代下,票息保护有限,债市的调整往往呈现的是快速剧烈的态势。

在策略应对上,不盲目博弈长久期,规避低利率时代的尾部风险,在脉冲式波动中把握再配置和波段机会。

5)依旧重视“固收+”,收益率预期的增厚转向“固收+”

2025年是“固收+”大年,也呼应了《星固收》栏目在2025开年的第一篇文章《2025年,重视“固收+”》。

2025年,含权债基展现了显著的收益率优势,在前3个季度迎来了8000亿元的规模扩张。

2026年,依旧是需要重视“固收+”的一年,底层是重视多元资产配置思维。这是低利率时代下,存款搬家的必然进程,也是个人投资者重塑投资理念的重要一步。

(文章来源:富国基金)

(原标题:2025债市回眸与2026债市展望)

(责任编辑:66)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1