热门:

持续加码!股票私募仓位再创年内新高 “满仓状态”占比首超七成

股票私募仓位再创年内新高。

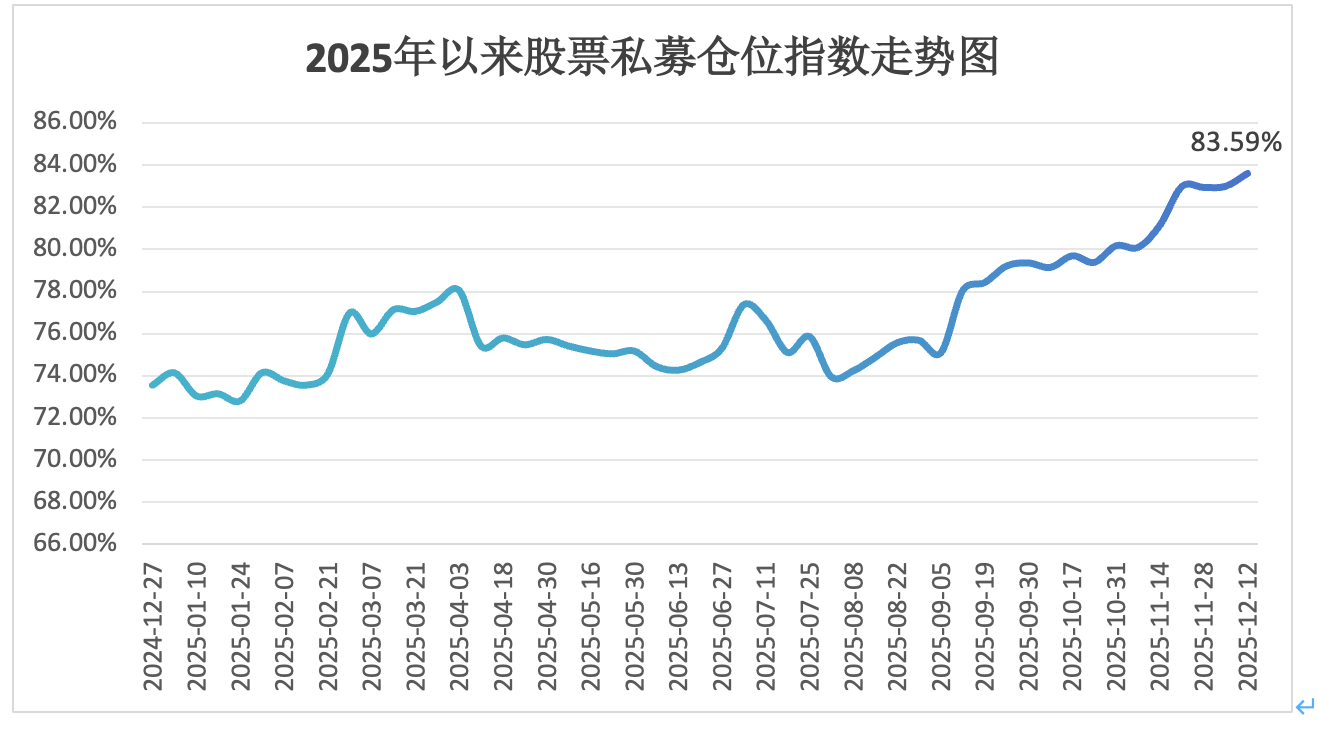

私募排排网最新数据显示,截至12月12日,股票私募仓位指数攀升至83.59%,较前一周环比上涨0.61个百分点,年内新高再度被刷新。值得关注的是,12月以来私募加仓意愿持续释放,已实现连续两周稳步加仓,相较于11月底,仓位指数累计上涨0.66%,做多情绪表现尤为坚定。

与此同时,中基协最新公布的私募基金管理人登记及产品备案11月报显示,截至11月末,私募产品存续总规模已攀升至22.09万亿元,再次创下新高。

“满仓状态”私募首次突超七成

私募排排网最新数据显示,截至12月12日,股票私募仓位指数攀升至 83.59%,较前一周环比上涨0.61个百分点,年内新高再度被刷新。

从仓位分布结构来看,股票私募做多倾向愈发集中。从具体仓位分布来看,70.34%的股票私募仓位已大于80%,被明确视为“满仓状态”,为今年以来首次突破七成关口;与之相对应,中等仓位(50%-80%)、低仓(20%-50%)及空仓(<20%)私募占比同步回落,越来越多的私募选择集中仓位布局权益市场。<>

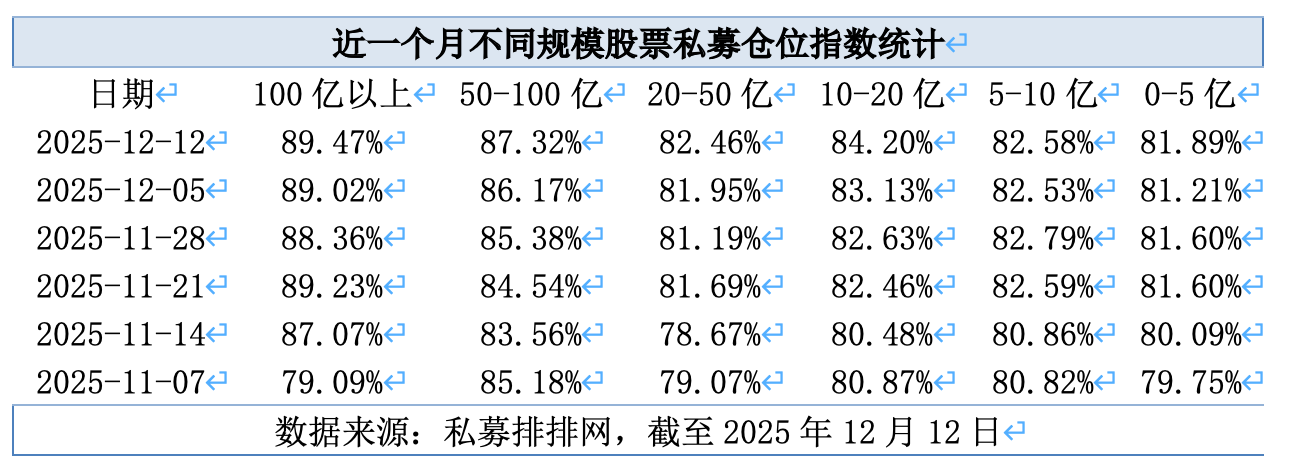

头部私募正引领本轮加仓趋势。私募排排网最新数据显示,截至12月12日,从100亿以上到0-5亿规模的各梯队股票私募仓位指数全线走高,分别为89.47%、87.32%、82.46%、84.20%、82.58%和81.89%,均创出年内新高。其中,100亿以上及50亿-100亿规模的头部私募仓位尤为突出,已接近90%水平,显著高于其他规模股票私募。私募排排网认为,这组数据表明,股票私募整体对A股后市预期积极,尤其是头部私募正主动提升仓位、积极布局,反映出其对市场中长期趋势的坚定信心。

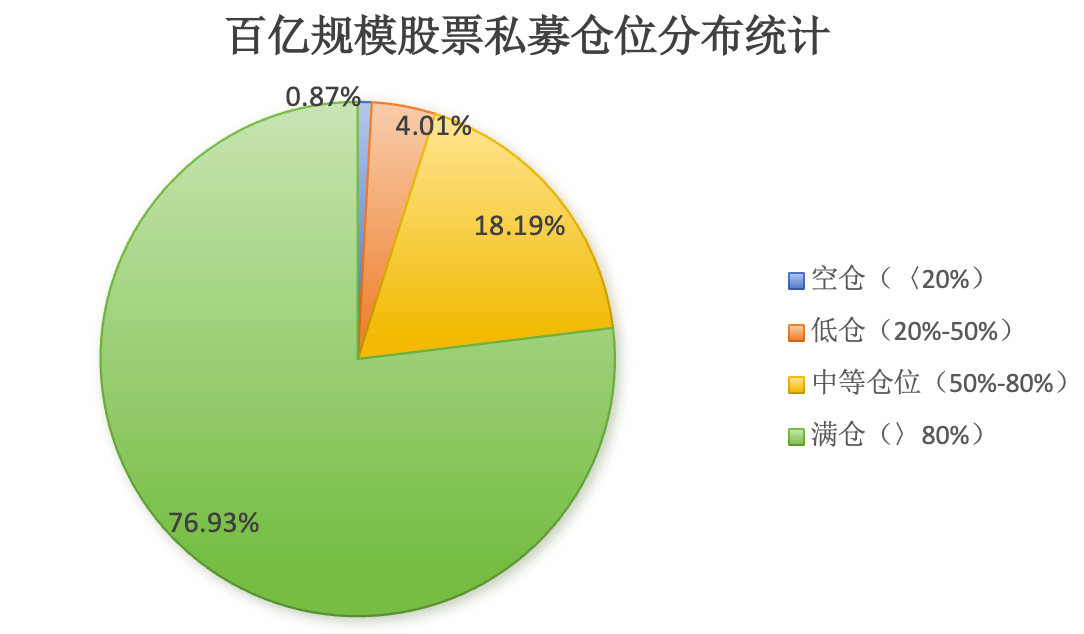

从百亿规模股票私募的仓位结构看,呈现出明显的“向高仓位集中”趋势。“满仓状态”的百亿私募占比已提升至79.63%,中等仓位百亿私募占比也上升至18.19%。与此相对,空仓与低仓位的百亿私募占比显著下降,两者合计仅占不足5%。这反映出绝大多数百亿私募已进入高仓位运行状态,持仓信心进一步增强,整体风险偏好处于高位。

排排网集团旗下融智投资FOF基金经理李春瑜表示,2025年末,私募基金呈现显著加仓态势,其核心驱动在于多重利好因素共振。一方面,宏观经济增长稳中有进,中央稳市场政策持续发力,资本市场深化改革举措相继落地,共同筑牢市场韧性,私募对后市行情充满信心。另一方面,A股市场中,以科技为代表的新质生产力相关板块表现突出,赚钱效应凸显,带动私募产品净值回升,叠加年末业绩冲刺需求,进一步激发了私募的配置动力。

私募管理规模创历史新高

值得关注的是,私募管理规模再创新高。

中基协最新公布的私募基金管理人登记及产品备案11月报显示,截至11月末,私募产品存续总规模已攀升至22.09万亿元。继10月末以22.05万亿元创新高之后,私募存续规模再次刷新行业规模纪录,连续两月突破新高。

具体来看,截至11月末,存续私募证券投资基金规模为7.04万亿元,存续私募股权投资基金规模为11.18万亿元,存续创业投资基金规模则为3.57万亿元。

从增量资金来看,证券类私募备受青睐。

中基协统计显示,11月新备案私募基金数量为1689只,新备案规模为713.42亿元,实现环比双增。其中私募证券投资基金、创业投资基金、私募股权投资基金分别为1285只、270只、134只,新备案规模依次为477.26亿元、102.64亿元、133.52亿元。

总体来看,截至11月末,存续私募基金管理人19314家,其中私募证券投资基金管理人7568家;私募股权、创业投资基金管理人11567家;私募资产配置类基金管理人6家;其他私募投资基金管理人173家。

与此同时,存续私募基金共138055只,管理基金总规模为22.09万亿元。其中,存续的私募证券投资基金、私募股权投资基金、创业投资基金分别有80242只、29971只、27064只,存续规模依次为7.04万亿元、11.18万亿元、3.57万亿元。

跨年行情或已启动

展望接下来市场表现,多家私募研判显示,跨年行情或已启动,当前股市整体处于慢牛或震荡上行趋势中。

星石投资首席策略投资官方磊认为,当前股市仍处于“慢牛”趋势中,明年企业盈利和流动性驱动有望形成共振,其中结构性机会的弹性可能会更大。

中欧瑞博指出,2026年大概率延续震荡上行,指数中枢抬升但波动可能加大。A股估值目前处于合理区间略偏高的位置,政策方面仍维持对经济和股市的积极态度,财政方面预计维持积极,同时对股市的定性仍是长牛慢牛。

“目前展望来看,跨年行情已启动,震荡上行是主旋律,尽管短期有波折,但对于接下来的行情,我们认为跨年攻势已经开始,2026年一季度市场有望重回上行通道。”尚艺基金总经理王峥认为,共识增强的环境正在形成。首先政策共识增强,中央经济工作会议为十五五开局之年定下积极基调,财政政策要求更加积极,并首次提出推动投资止跌回稳,政策预期有望随着经济数据波动而上修,构成市场的坚实托底。同时岁末年初,机构再配置需求与增量资金如险资开门红配置回流,将显著改善市场流动性。第三,以AI为代表的科技产业趋势明确,且正从硬件投资向应用与终端落地深化。此外,储能、商业航天、国产化等战略新兴产业进入快速发展期,为市场提供源源不断的结构性机会。

具体到投资机会层面,方磊指出,今年中央经济工作会议提到的明年工作八大重点任务中,内需主导、创新驱动和改革攻坚位于前三位。其中,内需领域关注提振消费和推动投资止跌企稳,改革攻坚关注深入整治“内卷式”竞争,或意味着供需格局改善的行业中存在机会值得挖掘;而“加紧培育壮大新动能”的要求意味着泛科技领域的高景气度有望持续,高景气趋势的产业投资同样值得关注。

明泽投资基金经理胡墨晗建议,采用“左手高质量股票,右手大空间赛道”的均衡布局思路。一方面需注重基本盘,在市场震荡中择优配置那些调整充分、业绩确定性高、具备长期成长逻辑的优质科技公司;另一方面,应积极关注产业趋势明确、处于爆发前夜的高弹性赛道。主题上看好:非银金融、人形机器人、AI硬件及应用、悦己消费、有色以及国防军工等。

中欧瑞博则建议投资者聚焦“科技创新+周期成长”,并以高股息作为底仓的长期配置支点。科技创新的投资,围绕AI、具身智能、新能源等新质生产力,优先选取业绩可验证、产业趋势上行的龙头。继续看好创新药,逻辑是降息周期与全球BD修复、国内创新支持政策持续,创新药景气有望改善。周期成长领域,聚焦有色金属、化工等受PPI回升与供需再平衡受益的方向,关注“反内卷”带来的价格修复。

(文章来源:澎湃新闻)

(原标题:持续加码!股票私募仓位再创年内新高,“满仓状态”占比首超七成)

(责任编辑:73)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1