热门:

2025“固收+”年度盘点

2020年-2025年,历经一轮完整的资产牛熊周期。“固收+”,从青涩逐步走向成熟,产品生态从C位出道的火热,逐步走向系统化、精细化。

2025年,是“固收+”收获满满的一年,也带来了很多投资启示。

年终复盘,沉淀经验,更好地迈向新的一年。

(一)2025年,“固收+”年度盘点

1)业绩盘点:收益率优势显著(相较纯债基金),95%以上个基取得正收益

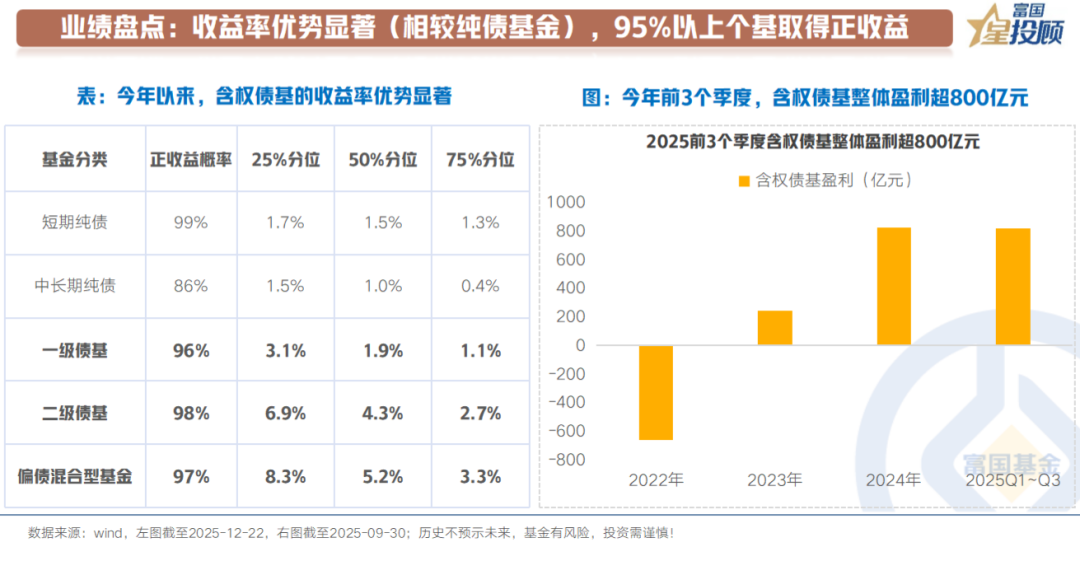

从最直接的收益成绩单来看,含权债基相较于纯债基金的优势显著。2025年以来,截至12月22日,一级债基、二级债基、偏债混合型基金收益率中位数分别为:1.9%、4.3%、5.2%。95%以上的含权债基,均获得了正收益。同期,短期纯债基金、中长期纯债基金收益率分别为1.5%、1.0%。

从全市场含权债基的盈利情况来看,收获感深刻。2025年前3个季度,含权债基整体盈利超800亿元。

2)表现节奏:全年整体持仓感受良好,3个时间段小幅考验定力

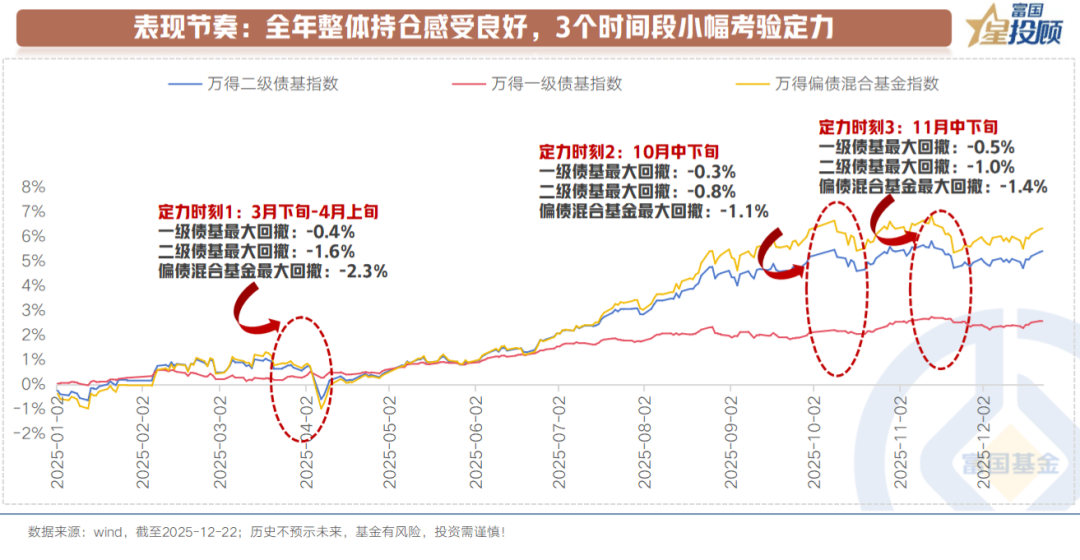

从收益过程来看,整体净值曲线呈现出了相对平稳、倾斜向上的形态,整体持仓感受良好。

从具体的节奏来看,有3个时间段出现了波动,小幅考验持仓定力。

√ 时间段1:3月下旬-4月上旬,一级债基、二级债基、偏债混合基金指数最大回撤分别为-0.4%、-1.6%、-2.3%。

√ 时间段2:10月中下旬,一级债基、二级债基、偏债混合基金指数最大回撤分别为-0.3%、-0.8%、-1.1%。

√ 时间段3:11月中下旬,一级债基、二级债基、偏债混合基金指数最大回撤分别为-0.5%、-1.0%、-1.4%。

3)规模盘点:全市场含权债基总规模近2.5万亿,总数量突破1700只

收益能力的回归带来了规模的回升。截至2025年3季度,全市场含权债基总规模为2.44万亿,逼近2021年历史高点2.45万亿。结构里,二级债基规模回升的最多,3季度累计增加6310亿元。

从数量来看,按主代码统计,截至2025-12-22,全市场含权债基的数量为1764只。

4)生态变化1:优秀的含权债基具有规模集聚效应,但集聚度更添了一份理性

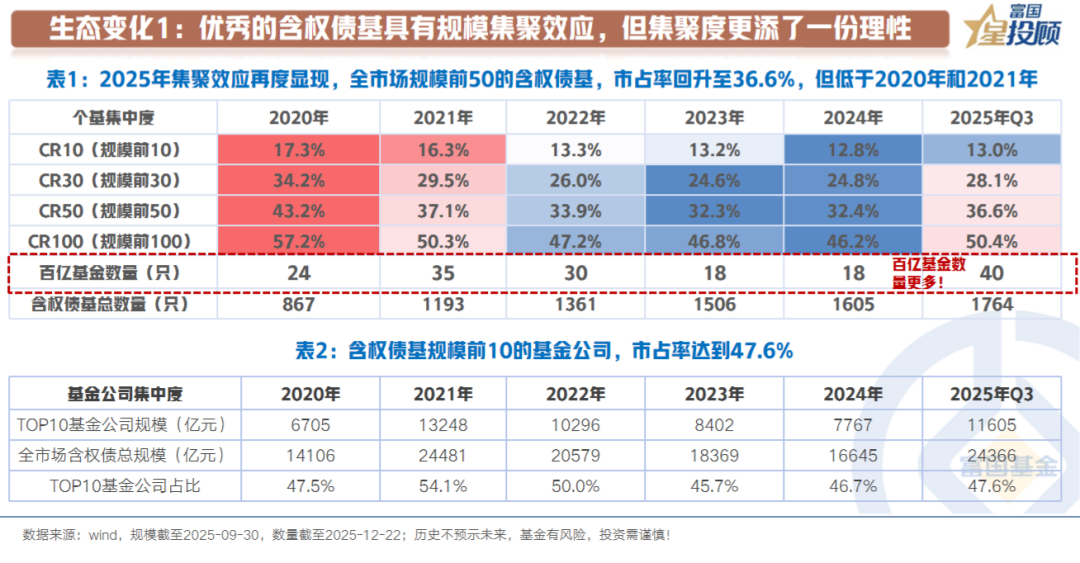

2025年,优秀“固收+”产品的集聚效应再度显现。全市场规模前50的含权债基,全市场市占率回升至36.6%。

但当下的集聚度更均衡、更添了一份理性。一方面,CR50的市占率低于2020年的43.2%。另一方面,从百亿基金的数量来看,截至2025年3季度,全市场单只规模(不同份额合并计算)在百亿以上的基金数量达到40只,超出火热的2020年、2021年。

从基金公司的角度来看,头部效应明显,背后是投研资源的投入。可以看到,含权债基规模前10的基金公司,市占率达到47.6%。

5)生态变化2:基金公司新发产品节奏更理性,更加聚焦于耕耘好存量

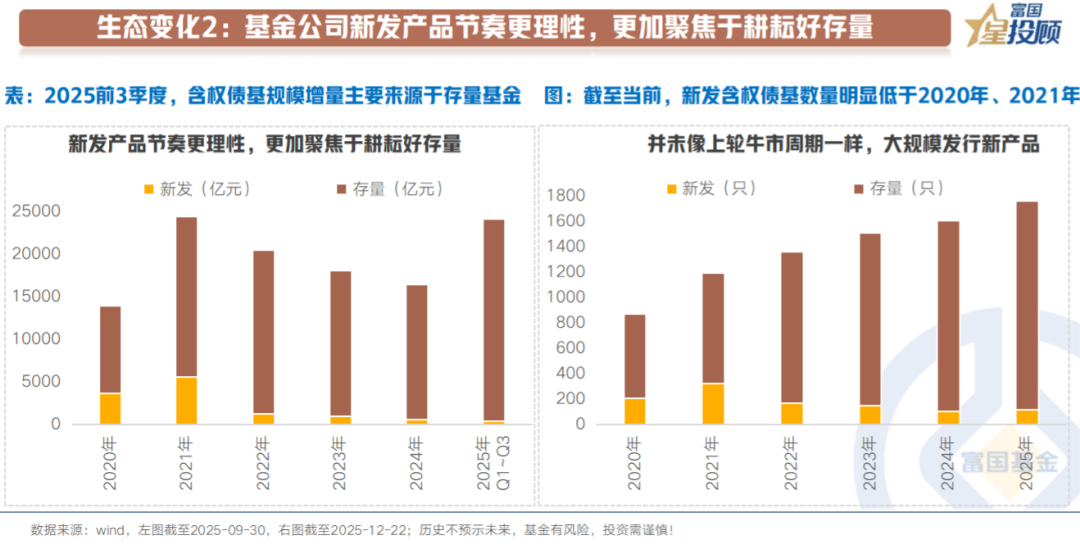

含权债基新发基金规模显著低于2020年、2021年。2025年前三季度,含权债基8000亿元的增量里,仅有不到400亿元来自新发基金。规模的增长更多来源于存量基金。

从新发数量来看,截至2025年12月22日,全市场新发含权债基117只(不含基金转型),显著低于2020年的202只、2021年的323只。

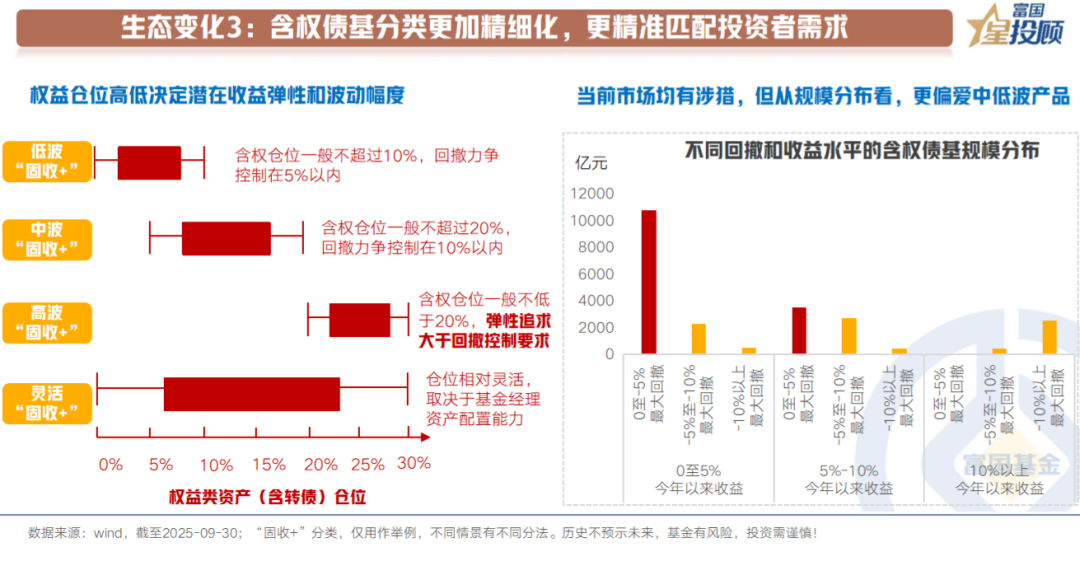

5)生态变化3:含权债基分类更加精细化,更精准匹配投资者需求

2020年,“固收+”概念C位出道时,是一个相对比较宽泛模糊的概念。似乎只要投资组合里有股票和债券这两类资产,都可以叫做“固收+”。而产品底层含权仓位的巨大差异,带来风险收益特征的巨大差异,最终使得投资者产生巨大的预期差。

吸取经验,当前对“固收+”有明确定义:即含权仓位不得超过30%,且对于可转债等这类既具有股性又具有债性的资产所占仓位,归属于含权仓位。由此,框定了基本的风险收益特征。

更重要的是,市场跟随进化,“固收+”产品有更详细的划分。根据含权仓位中枢以及最大回撤可以进一步细分为(仅举例,根据不同情形有不同划分):

低波“固收+”:含权仓位一般不超过10%,回撤力争控制在5%以内。

中波“固收+”:含权仓位一般不超过20%,回撤力争控制在10%以内。

高波“固收+”:含权仓位一般不低于20%,弹性追求大于回撤控制要求。

市场更偏爱中低波产品。截至2025年3季度的数据,最大回撤控制在5%以内的“固收+”产品规模为1.43万亿,占比近6成。

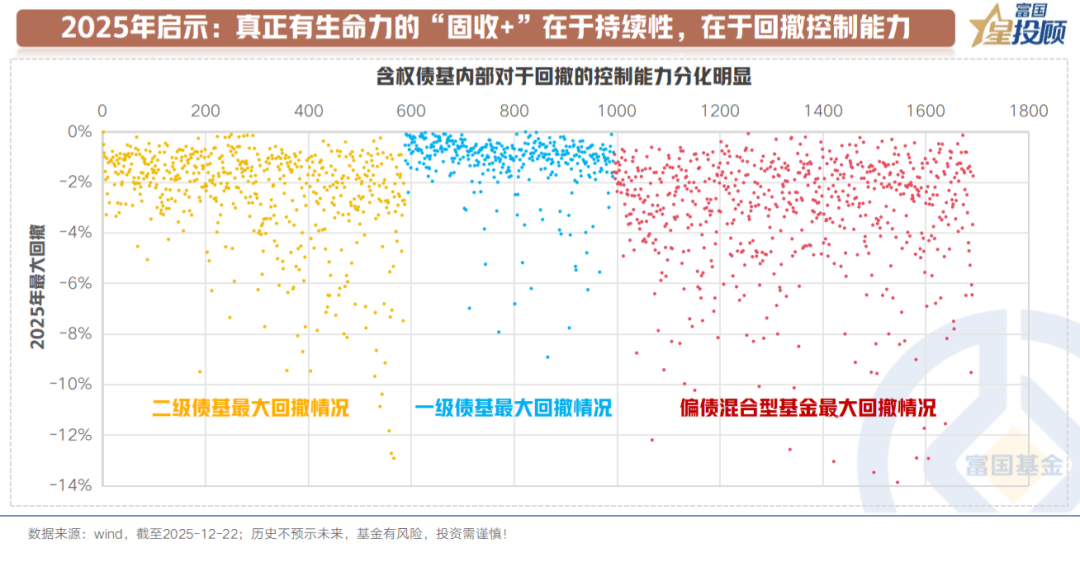

6)2025年启示:真正有生命力的“固收+”在于持续性,在于回撤控制能力

2025年,收获满满,背后有“固收+”产品生态的迭代、更有市场的积极助力。

但还是需要更科学地选基,才能在不同的环境里都能游刃有余。可以看到,2025年全市场含权债基对于回撤的控制能力分化明显。回撤太大会带来2个问题:一是,发生回撤时,能不能承受住?二是,回撤后净值能不能修复?时间成本有多高?

因此,对于“固收+”产品而言,回撤控制往往是第一生命线。关于“固收+”产品如何评价和选取?星固收栏目此前有专题文章介绍《最全“固收+”策略解析,手把手教你选基》。

(二)2026年:依旧是要重视“固收+”的一年

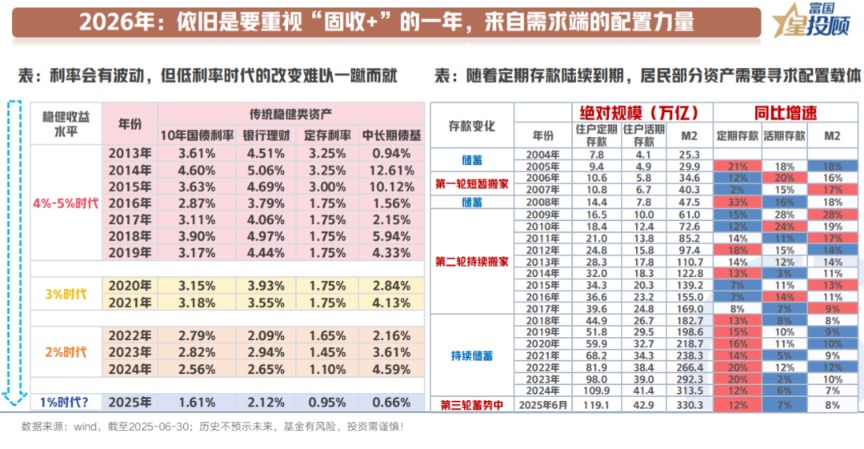

1)来自需求端的配置力量

利率的底层是投资回报率。随着国内经济从高增速走向高质量发展,可以看到,以银行理财为代表的稳健收益率水平从10年前的5%时代,回落至当下的近2%时代。

低利率的另一面是定期存款陆续到期,在低利率的重定价周期里,居民部分资产需要新的配置载体,优秀的“固收+”产品无疑是重要选项。2018年-2024年,如果按全社会M2的同比增速测算,这段时间内居民超额储蓄了数十万亿。

向后看,利率会有波动,但低利率时代的改变难以一蹴而就。因此,配置端对于“固收+”的需求是持续的。

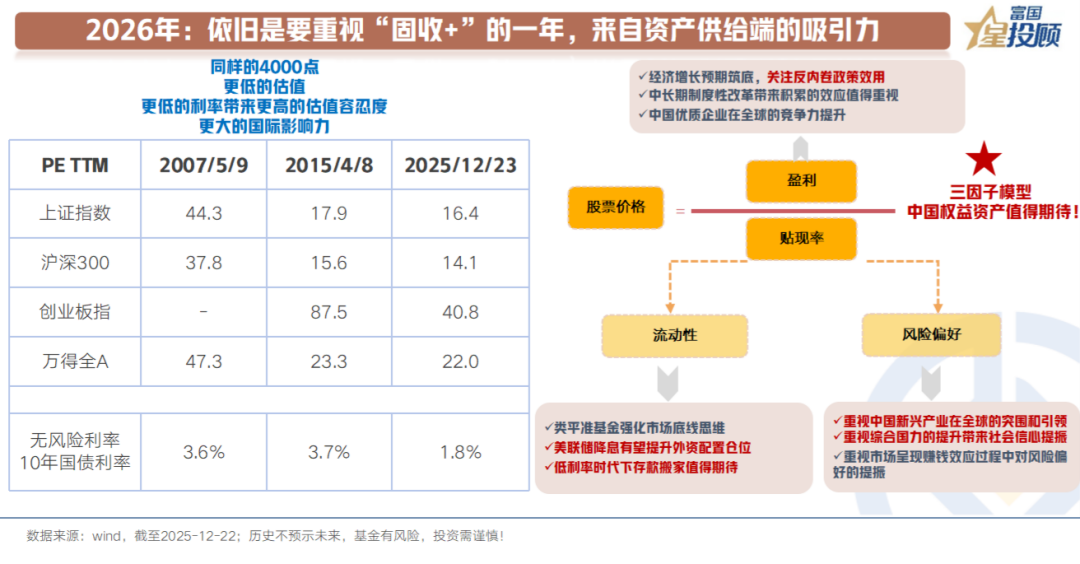

2)来自资产供给端的吸引力

2025年,国内的权益资产表现亮眼。这一次,我们或许应该以更长期的思维审视。

当前上证指数再度逼近4000点,但同样的4000点,不一样的质地:①从主流指数来看,当前市场的估值低于历史上的4000点,背后在于10年间企业盈利的提升。②当前的无风险利率更低,对于潜在的估值提升的容忍度更高。

从股票定价3因子来看,对于中国权益资产中长期的积极期待不变:

盈利端:短期维度下,持续稳定的稳增长政策使得经济增长预期筑底,而反内卷政策效用有望带来盈利上行动力。中长期维度下,制度性改革带来积累的效应值得重视。更重要的是,中国优质企业在全球竞争份额的提升终将兑现在估值中。

流动性:类平准基金强化市场底线思维。向上动力在于2点:一是,美联储降息周期重启叠加中国权益资产本身的性价比,有望提升外资配置仓位。二是,低利率时代下,存款搬家带来的效用。

风险偏好:今年多项标志性事件显现了中国智造的生命力,极大提振了社会信心。未来随着中国新兴产业在全球不断实现突破和引领,市场风险偏好将不断提升。

(文章来源:富国基金)

(原标题:2025“固收+”年度盘点)

(责任编辑:66)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1