热门:

A股点刹降温 怎么看、怎么办?

开年以来,A股那波连涨行情,让很多人感受到了久违的热度与心跳。

但最近几个交易日,这份火热陡然降温。市场成交额从高峰时的近4万亿天量,回落到3万亿下方,前期炙手可热的商业航天、AI应用等板块,均迎来明显调整。

一时间,疑问在很多基民心里滋生:这是行情结束的信号吗?手里的持仓又该怎么办?

事实上,如果把目光放得更远些,这次降温或许不是方向的转变,而更像是长跑中的一次深呼吸与蓄力。

让过热的身体冷却片刻,是为了接下来的路途能走得更稳、更远。

01 市场热度为何下挫?

一次“结构性”的校准

理解变化,首先要看清脉络。

消息面上,交易所上调融资保证金最低比例,是直接触动市场情绪的因素。在市场情绪高涨时,这类政策常被解读为监管层温和的“敲打”。

市场的共识在于,这更类似于主动引导,希望市场走向更健康的慢牛,而非快速透支的疯牛。毕竟,此次调整只针对新开仓,对已有仓位并无影响,信号意义大于实质冲击,本质是给躁动的情绪踩下一次温柔的点刹。

另一重原因,源于市场内部的结构分化。过去两个月,商业航天等主题在政策红利与产业憧憬的双重驱动下,涨幅远超市场均值,短期积累了大量获利盘。

当十余家相关上市公司集中发布风险提示公告后,原本紧绷的筹码瞬间松动,部分个股甚至出现恐慌性抛售。这种热门赛道的集中回调,直接拖累了市场短期风险偏好,也让指数顺势承压。

但看似收紧的信号背后,政策呵护的底色并未改变。

央行明确,1月19日起正式下调再贷款和再贴现利率0.25个百分点,这是2026年首次结构性“降息”,核心目的是降低银行融资成本,强化对科技、消费等重点领域的信贷支持。

1月20日,财政部重磅发声,2026年财政总体支出力度“只增不减”,对相关科技创新类贷款给予财政贴息,支持推进重点产业的提质升级。

(来源:财联社)

一收一放之间,政策导向已然明确。近期的“降温”只针对短线涨幅过大、投机氛围浓厚的趋势,既不否定热门赛道的长期价值,更不逆转市场整体向好的趋势。

正如央广网的重磅发声,市场要的不是“疯牛”,而是“长牛”。监管层密集下发问询函、监管工作函,打击的是蹭热点、无基本面支撑的伪龙头,守护的是有核心技术、有成长逻辑的真创新。

毕竟,如果这是一场长远的行情,慢一点、稳一点,反而更值得期待。

02 情绪到过热拐点了吗?

热度有余,但未至沸腾

那么,经过这段上涨,市场情绪是否已经到了需要警惕的时刻?

光大证券曾总结过牛市见顶的三大要素:政策或外部风险率先出现、基本面同步回落、交易信号最终确认。

资料来源:中国人民银行官网、光明网、人民网、iFind、Wind等,光大证券研究所绘制注:表中“重要股东净减持公司数量占比”指重要股东净减持的公司数量占全部A股上市公司数量的比例。

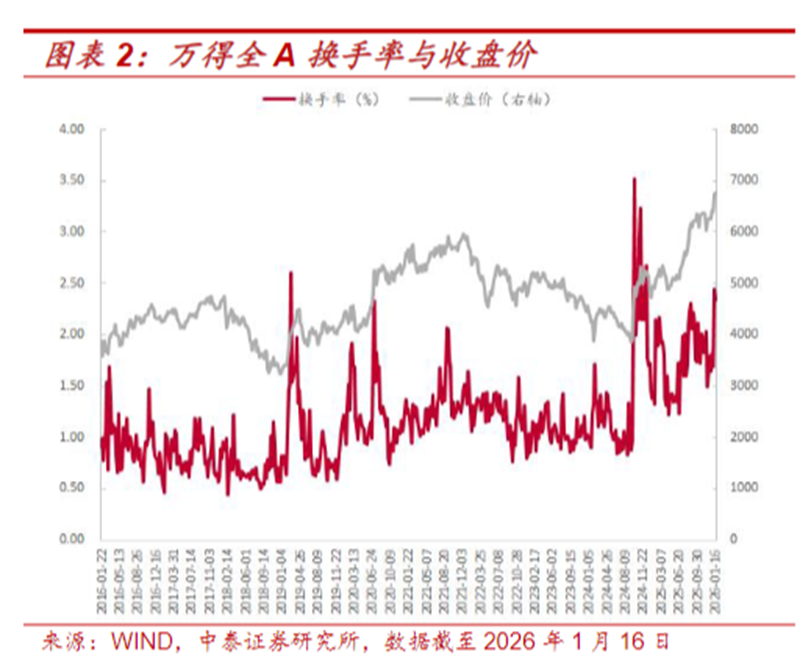

眼下,虽然A股估值不算低,政策也出现适度引导,说明市场确实存在局部过热。但市场整体换手率仍处于历史中等偏上水平,距离全面过热尚有距离。

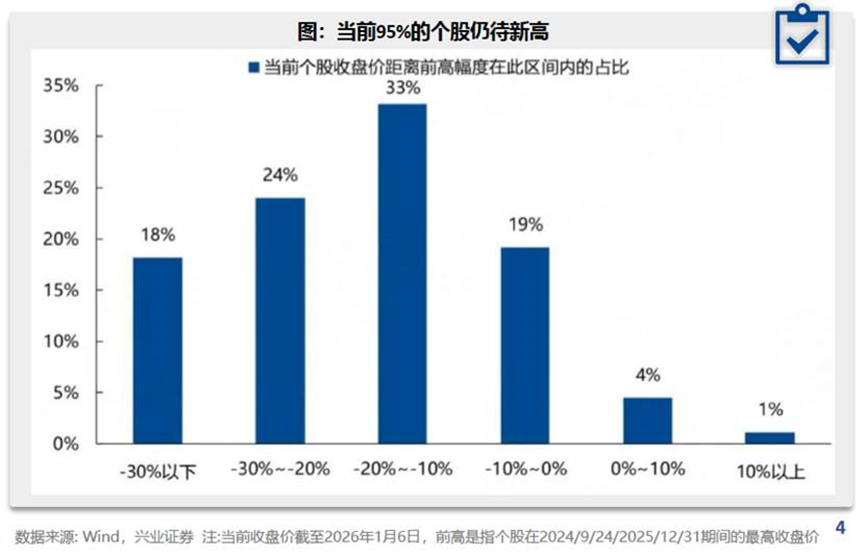

一个更具参考意义的数据是,目前仍有近90%的个股未创历史新高,恰恰说明市场热度并未全面蔓延,机会仍有结构性扩散的空间,远未到百花齐放后人声鼎沸的时刻,牛市见顶的三大要素并未凑齐。

当然,近期支撑行情的核心动力,是市场活跃度的全面回升,游资、杠杆资金渐次入场,部分场外观望资金的态度也在回暖。

但当众人步伐过于一致、节奏过快时,市场便像一张拉紧的弓,必然需要通过震荡整理释放张力,让涨速回归理性。

因此,短期的震荡或许难免,但向下空间相对有限。单日调整从来无法改变中期趋势,正如我们在年度策略中的判断,当前市场正处于盈利预期兑现的阶段,而兑现过程本就不会一帆风顺,波折与震荡都是常态。

我们真正应该关注的,不是短期涨跌的起伏,而是支撑行情的核心逻辑是否改变。

03 如何看待当下的市场环境?

回溯历史规律中的春季行情

面对波动,回溯历史规律往往能让人多一份淡定。

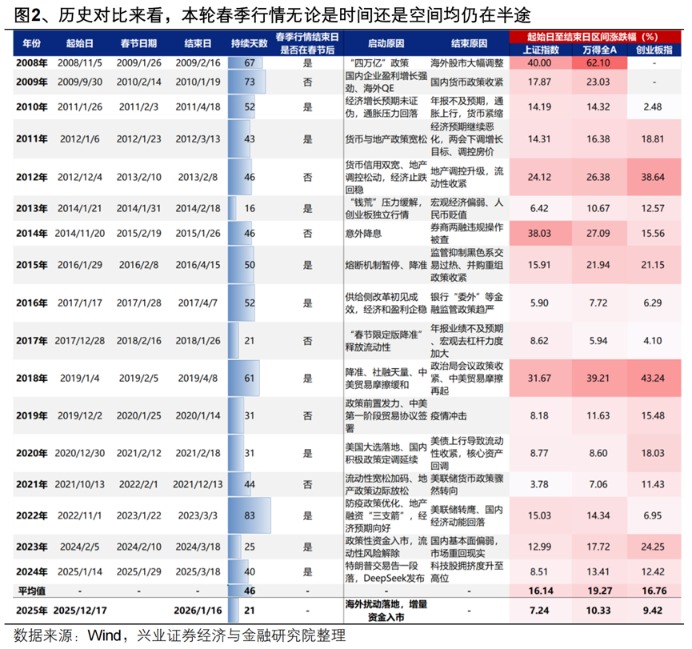

本轮行情自去年12月17日启动,截至上周末,累计持续21个交易日,上证指数、万得全A、创业板指涨幅分别为7.24%、10.33%、9.24%。

而2008年以来的历轮春季行情,平均持续时长可达46个交易日,且多数能延续至春节之后,三大指数平均涨幅分别为16.14%、19.27%、16.76%。

(来源:兴业证券)

对比来看,本轮春季行情演绎至今,无论是时间还是空间,仍有一定距离。

更值得关注的是,驱动行情的逻辑并未改变。站在“十五五”规划的开局之年,政策的支持、流动性的环境、经济温和复苏中逐步显现的结构性亮点——这些底色依然清晰。

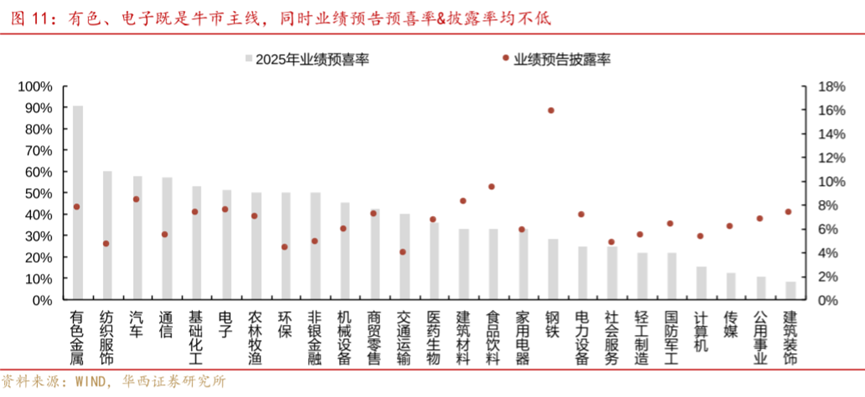

从已披露的年报预告来看,业绩增长显著的公司,多集中在有色、电子、通信、高端制造等领域。这些基本面的线索,或许正为接下来的市场,埋下新的伏笔。

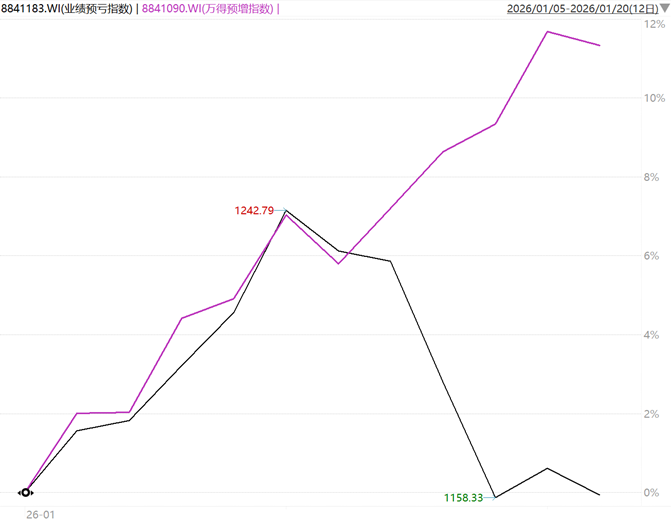

这次调整,像是热情奔涌后的一次沉淀。情绪降温之后,资金也在默默调整流向进行再平衡,从追逐故事的部分,逐渐转向那些具有真实业绩支撑的方向。

图:降温后预增指数与预亏指数分化

来源:Wind,统计区间2026.1.1-2026.1.20

这个过程本身,也是市场走向成熟的必经之路。

04 当下,我们可以怎么做?

不同投资者的节奏与坚守

面对这样的市场,不同的投资者,自有不同的应对思路。

如果您早已在相对低位布局,现在或许是审视成果的时候:

投资中,卖飞的遗憾与坐过山车的懊恼常常交织。

但如果部分持仓已有可观涨幅,适度兑现一部分利润,让仓位回归到舒适的状态,是一种再平衡的纪律,也是与自我情绪的和谐相处。

这不代表对后市的否定,而是让脚步更从容。

如果您踏空了这轮冲向4100点的上涨,当下也无需焦虑:

市场从不缺机会,但机会永远只属于有准备、有耐心的人。

此刻最该做的,是沉下心梳理自己认可的赛道,等待心仪标的回调至合理区间再择机介入。

跟风买入带来的风险,远比踏空的遗憾更伤人。

如果您的持仓仍处于浮亏状态,这场波动恰是检验组合的试金石:

不妨借此机会给账户做一次全面体检。

分清手中标的,哪些是基于长期逻辑的坚定持有,哪些只是跟风炒作的短期博弈?

趁反抽适时减持逻辑弱化、纯题材炒作的品种,增持基本面扎实、契合未来趋势的资产,让组合更具抗风险能力。

此外,也可将固收+基金作为组合的“压舱石”,以攻守兼备的思路,应对未来可能的起伏。

在进攻性配置上,可逢低关注有色、电力电网、算力等优质成长方向,或是仍处于相对低位的港股科技等资产,为组合增添多元韧性。

最后,笔者想说一些心里话。

投资中,我们常会不自觉地被市场的红红绿绿所牵引,时而振奋,时而忧虑。

但真正重要的,或许不是预测短期的涨跌,而是理解我们身处何种趋势之中,以及自己持有的资产究竟价值几何。

这一次的“点刹”,更像是长跑途中的一次节奏调整。它的出现,让过快的节奏缓下来,让浮躁的尘埃落定,也让真正关注价值的人,有机会看清前路。

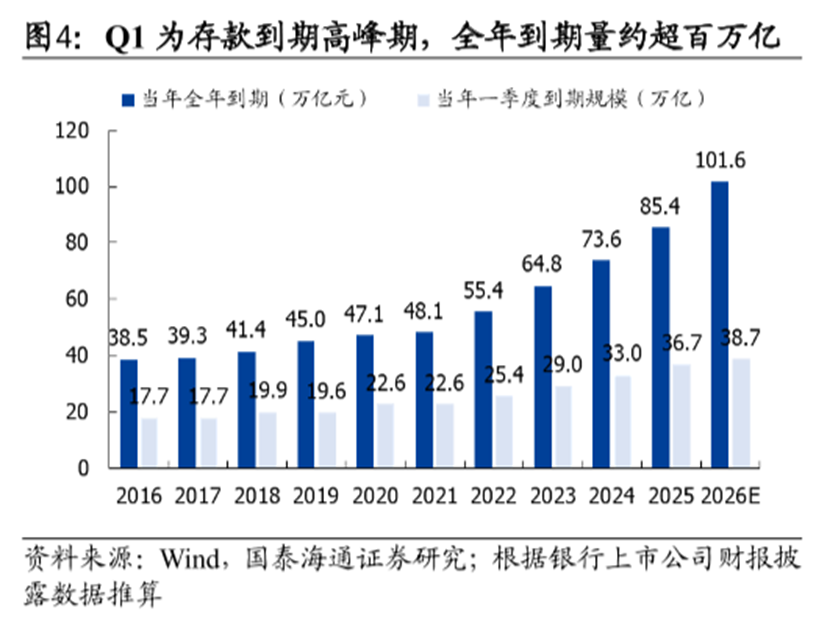

当下热议的居民存款搬家,背后的逻辑清晰可辨:美联储开启降息周期,国内短期存单利率迈入“0”字头,权益资产配置已成为大势所趋。

但存款愿意稳步入市的前提,从来不是一次性冲顶、透支未来的暴涨暴跌,而是市场能走出慢牛、具备持续的赚钱效应。从这个角度看,市场健康发展的长期方向并未改变。

行情在震荡中蓄力,投资者也可以在波动中修炼心性。

当我们的注意力从“下一刻是涨是跌”,慢慢转移到“我持有的资产是否依然优秀”、“我的资产配置是否健康合理”时,或许就能在市场的喧嚣中,找到一份属于自己的从容。

毕竟,投资不是短跑冲刺,而是一场长跑。重要的不是某一程的配速,而是调整呼吸、保持节奏,最终稳稳地走向自己认定的远方。(文章来源:华夏基金)

(原标题:A股点刹降温,怎么看、怎么办?)

(责任编辑:66)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1