热门:

存储芯片之后 CPU接棒“涨价”!澜起科技涨近5%,科创芯片50ETF(588750)盘中价创新高 AI Agent时代,CPU长期增量怎么看?

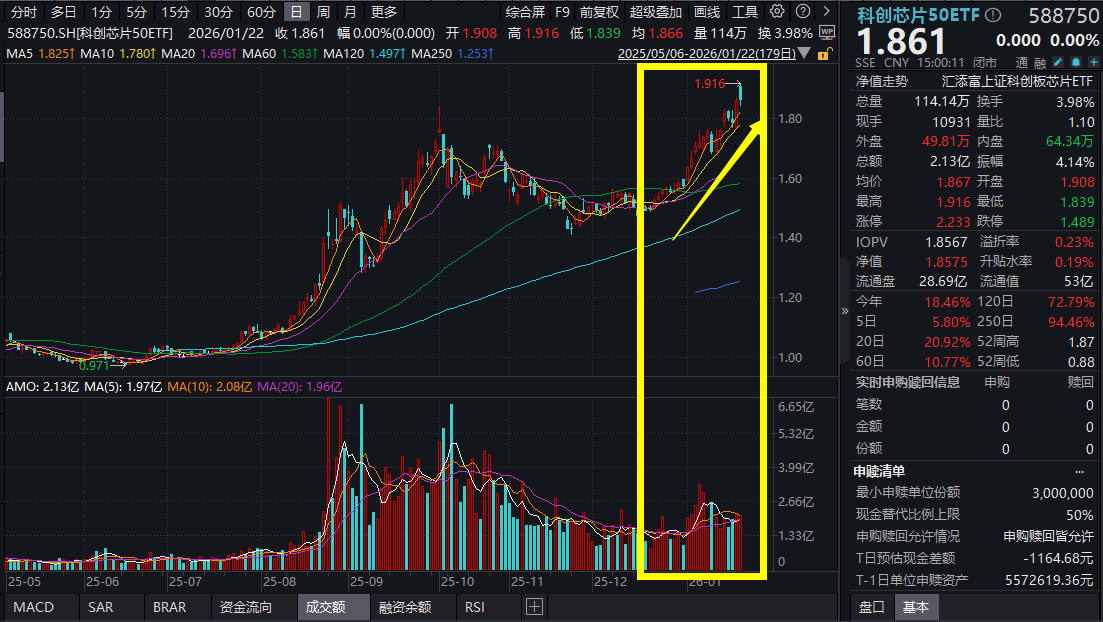

1月22日,A股市场震荡,硬科技板块高开回落,截至15:00,科创芯片50ETF(588750)走平,盘中价一度创上市以来新高。

上证科创板芯片指数(000685)下跌0.07%。成分股方面涨跌互现,龙芯中科领涨8.81%,源杰科技上涨6.34%,芯原股份上涨4.95%;晶晨股份领跌4.84%,艾为电子下跌4.23%,颀中科技下跌4.21%。

消息面上,继存储芯片涨价后,CPU也传出了涨价消息,隔夜美股芯片板块延续强势大涨行情,英特尔收盘大涨11%,AMD亦收涨超7%。

据KeyBanc最新数据显示,受全球超大规模云服务商抢货影响,英特尔与AMD2026年全年服务器CPU产能已基本售罄,为应对当前市场供需失衡的格局,同时保障后续供应链稳定,两大巨头计划将服务器CPU产品价格上调10%-15%。此次涨价核心源于AI算力需求爆发下通用计算需求的激增,AI服务器出货量持续扩容叠加传统服务器更新换代,推动服务器CPU市场需求大幅走高,而先进制程产能供给弹性偏低进一步加剧供需矛盾,行业量价齐升的高景气格局明确。

【AI算力催化,CPU供需矛盾将延续】

国联民生证券火线点评,AI算力快速发展趋势下,CPU作为基础设施,其需求与供给之间的矛盾或将延续,龙头在供给侧出现短缺。以CPU龙头英特尔为例,Intel 10和Intel 7的产能限制,限制了英特尔满足数据中心和客户端产品需求的能力。英特尔表示,由于需求持续超过供应,CPU短缺的情况可能会持续。针对2026年需求超过供应的前景,英特尔预计短缺将在2026年第一季度达到顶峰。英特尔不打算扩大这些节点的产能,这意味着随着需求的增长,产能限制仍将持续存在。

AI Agent时代对CPU需求有望大幅增长,CPU可能比GPU更早成为瓶颈。根据英特尔发布的《A CPU-Centric Perspectiven Agentic AI》,Agentic AI框架在传统单体大语言模型(LLMs)基础上,增加了嵌入外部工具(包括网页搜索、Python解释器、上下文数据库等)的决策协调器,将其从被动的文本应答工具转变为能够规划任务、调用工具、记忆历史步骤并动态适应的自主问题解决者。论文提出几个关键点:1)CPU上的工具处理会显著影响智能代理工作负载的执行延迟(占比最高达90.6%),这表明系统优化需要兼顾CPU与GPU,而非仅聚焦GPU。2)智能代理AI工作负载的吞吐量受限于两类因素:一类是CPU相关因素(核心超配、缓存一致性、同步机制),另一类是GPU相关因素(设备内存容量、带宽)。3)在大批量处理场景下,CPU动态能耗占比会变得显著(达44%),因为相较于GPU并行处理,CPU并行处理的能效更低。

【AI Agent大趋势下,CPU长期增量可达百亿级别】

国联民生证券对AI Agent大趋势下CPU长期增量的测算:1)根据IDC预测,活跃Agent的数量将从2025年的约2860万,快速攀升至2030年的22.16亿;Agent年执行任务数将从2025年的440亿次增至2030年的415万亿次;年度Token消耗将从2025年的0.0005 PetaTokens增至2030年的152,667 PetaTokens。我们参考IDC对2030年的预测为长期水平,在保守/中性/乐观三种假设下,长期内全球活跃活跃Agent的数量分别为11/22/33亿个,Agent年执行任务数分别为2075000、4150000、6225000亿次,年度Token消耗分别为76333500、152667000、229000500万亿。2)根据国家数据局官方公众号,截至2024年6月底,国内token日均消耗量30万亿,我们假设全年为365天,则对应全年国内token消耗数为10950万亿。根据智研咨询数据,2024年国内AI服务器出货量42万台,单台AI服务器对应承担的token消耗数约为260亿。考虑到AI服务器通常配置2片CPU,则单片CPU承担的token消耗数约为130亿。3)长期内,在Agent发展的大趋势下,按上述token消耗数,对应需要CPU数量分别为586966、1173933、1760899万片。(来源于国联民生20260121《计算机行业事件点评:再谈CPU产业链重大机遇》)

中山证券指出,全球半导体设备出货与销售维持高景气,行业基本面持续向好。2025年11月全球半导体销售额达752亿美元,同比增长29.8%;同期日本半导体设备出货量同比增长3.67%。四季度全球手机出货量达3.36亿台,同比增长2.29%,中国11月智能手机出货量亦实现同比增长2%。在AI相关资本开支持续向上背景下,半导体产业链整体呈现需求韧性,尤其在高性能运算、先进封装等领域表现突出。

布局AI需求+国产替代双主线催化下的科创芯片板块,可关注指数化投资方式,解决产业链环节复杂、投资分析难度高等难题!

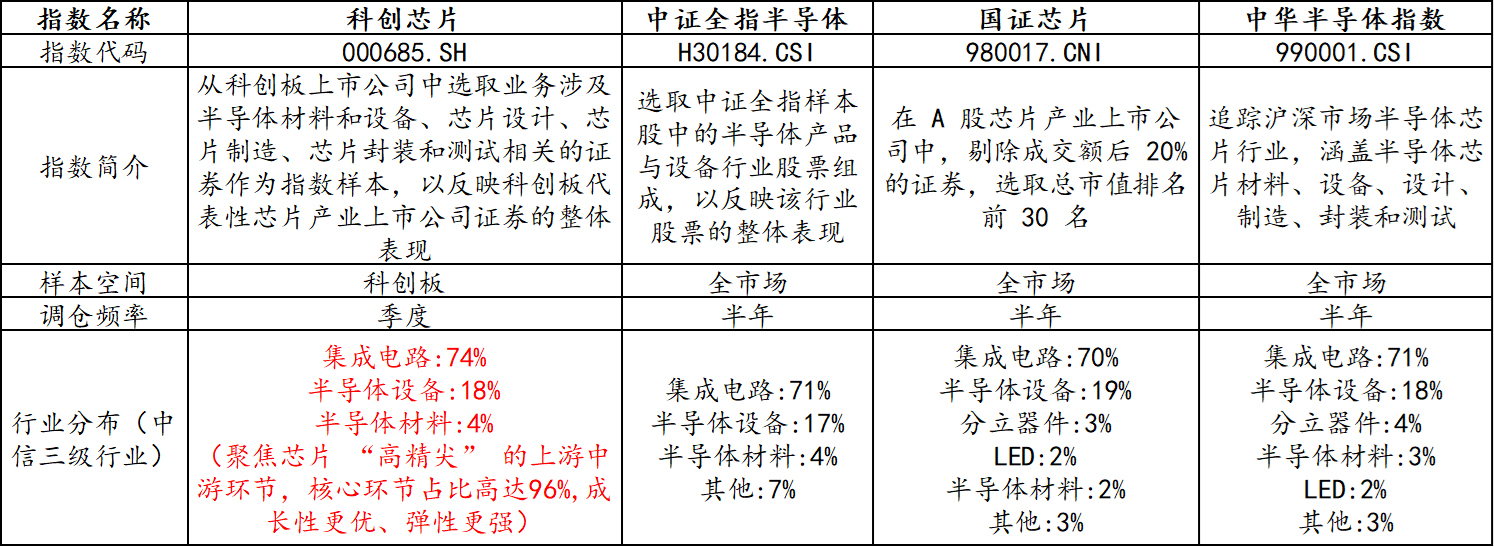

市场上芯片相关指数众多,选取当下热门的科创芯片、半导体等指数进行比较,可以发现,虽然均聚焦为芯片板块,但在指数编制上却大有不同。一句话总结:科创芯片指数聚焦芯片核心环节,“含芯量”更高,弹性强,成长性高。

【科创芯片:“含芯量”更高】

从选样空间来看,相比其余指数在全市场范围取样,科创芯片50ETF(588750)标的指数选样空间为科创板,而科创板聚焦“硬科技”板块,是A股芯片公司大本营,近3年来芯片上市公司中,平均超九成数量的公司选择在科创板上市,平均市值占比达到96%。

从行业分布来看,科创芯片50ETF(588750)标的指数聚焦芯片“高精尖”的上游中游环节,核心环节占比高达96%,高于其他指数。

从调仓频率来看,科创芯片50ETF(588750)标的指数选取季度调仓,能更敏捷地反映芯片产业链发展趋势。

截至2025/11/28

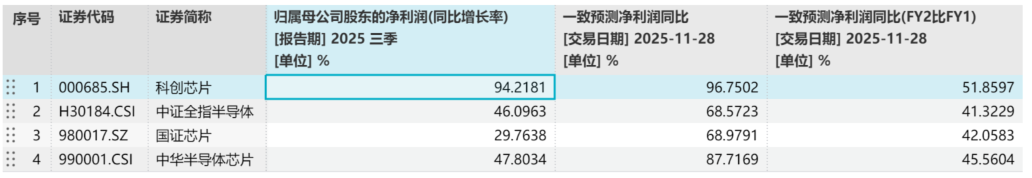

【科创芯片指数:成长性更强】

由于科创芯片50ETF(588750)标的指数聚焦芯片“高精尖”的上游中游环节,在周期成长与国产替代加速下,展现出较强的成长性。

科创芯片50ETF(588750)标的指数2025年前三季度净利润增速高达94%,2025年全年预计归母净利润增速高达97%,大幅领先于同类,成长性更强!

截至2025/11/28

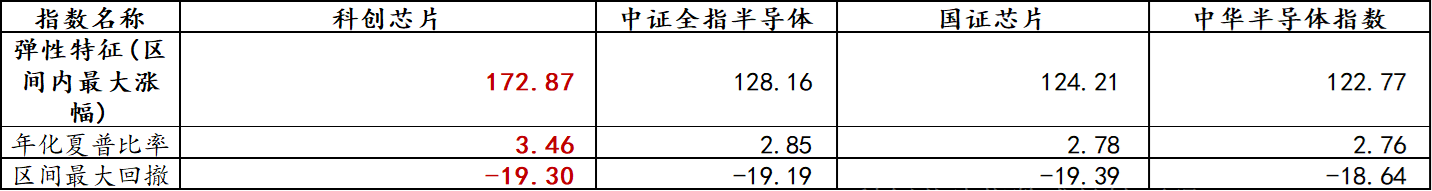

【科创芯片指数:向上弹性强】

科创芯片50ETF(588750)具备20cm大长腿,抢反弹更快,向上修复弹性在同行业指数中更强,924至今最大涨幅高达173%!从夏普比率和最大回撤来看,科创芯片指数不仅风险调整后的收益表现更优,而且走势相对稳健。

截至2025/11/28

(文章来源:界面新闻)

(原标题:存储芯片之后,CPU接棒“涨价”!澜起科技涨近5%,科创芯片50ETF(588750)盘中价创新高,AI Agent时代,CPU长期增量怎么看?)

(责任编辑:91)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1