热门:

“神基”闭门谢客 基民紧急找“平替” 这些小盘基金被筛出圈 究竟有何取胜法宝?

结构化行情与快速的风格切换,让当下基金经理难见“常胜将军”,化用一个流行梗,可谓“每年换大王,短暂又辉煌”。金元顺安元启成为当下的大热门,但是当红基金限购,寻找“平替”、“备胎”又成了基民们的新热衷。

8月22日开始,当下大热门金元顺安元启直接“闭门谢客”,暂停申购、转换转入定期定额投资的业务。而这也是它的第七次限购,从10万到50元,到直接“闭门谢客”,吊足了基民的胃口。

金元顺安元启受关注无外乎两个原因:一是业绩真的好;二是密集限购。

根据Wind,截至8月22日,金元顺安元启最近一年回报率为57.79%,同类排名第一,成立以来回报率也达到241.63%,不仅被基民追捧为“神基”,也有基金经理向财联社记者直言“非常佩服”。

金元顺安元启无当前已法申购,和它风格类似的国金量化多因子、国金量化多策略、招商量化精选、嘉实量化精选等量化基金,因收益率较好受到市场的关注与讨论。

今年下半年以来,中小盘继续占优的基金胜率明显,极致分化之下更需要均衡配置。投资者推崇“小而美”的非赛道基金产品也从侧面反映出其对热门赛道的担忧。

寻找“神基”替代

有业内人士评价,金元顺安元启主动管理其实达到了量化的效果。

二季度报披露,其组合中股票投资超过74.79%,但是前十大持仓股合计占比仅为8.07%,风格偏中小盘价值均衡,不扎堆热门赛道股,近年来换手率超过200%。

持仓分散,前十大持仓比例不超过在16%,换手率高,不买热门赛道依然取得较好的收益——遵循这几条特点,国金量化多因子、国金量化多策略、招商量化精选、嘉实量化精选也得以脱颖而出。

国金量化多因子、国金量化多策略两只基金均为量化投资事业部副总经理马芳管理,以国金量化为例,截至8月22日,其近一年、近三年、成立以来回报率分别为23.28%、69.43%和90.88%。

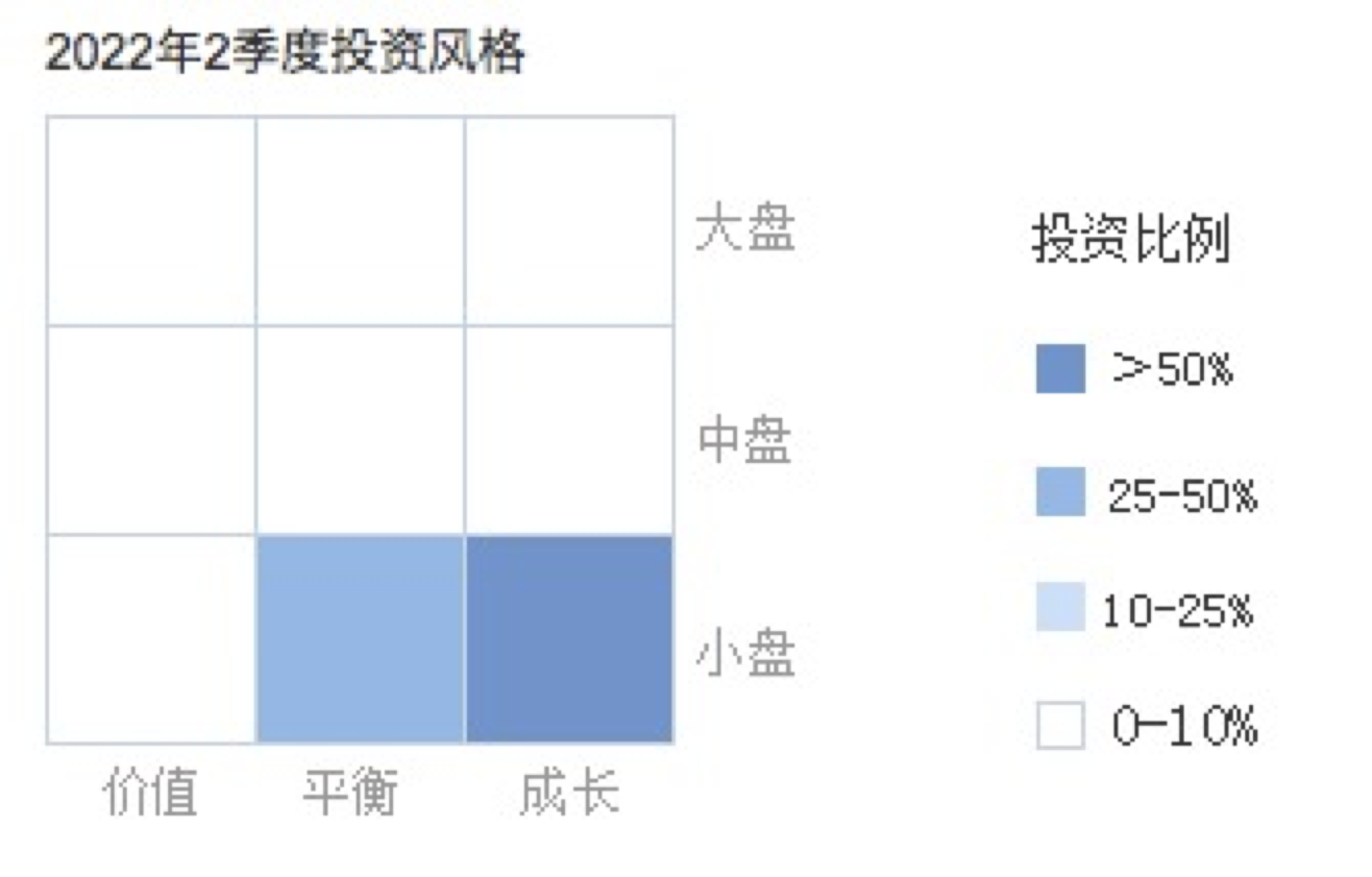

马芳具有IT业的从业基础及量化交易的经验,她投资风格来看,侧重在小盘成长平衡,前十持仓占比合计9.2%,投资分散于科技行业,采用高频策略,去年底换手率达到980.46%。

马芳向财联社记者表示,宏观经济环境、周期和微观交易环境都可能影响市场风格的变化。今年以来市场风格切换加快,各个主要风格交替占优。市场风格相对均衡、机会相对分散的市场环境下,一定程度上有利于国金量化多因子基金获取超额收益。

量化策略,简单而言,是在交易中运用交易模型和自动化算法进行,这交易因子的选择决定了基金表现的不同。马芳介绍,国金量化投资策略通过机器学习技术构建“自上而下”的量化选股模型,捕捉市场的相对确定投资机会,通过对多种超额收益来源的获取,力争实现相对稳定的超额收益。模型综合考量基本面和量价的指标,从市场的多个维度建立模型,给出排名。

同样是量化交易,在短中长期均表现不错的还有招商量化精选。

截至8月22日,该基金近1年、近3年和成立以来的收益率分别为15.27%、131.27%和135.11%。其基金经理为招商基金招商基金量化投资部副总监王平,也是一名招商老将。

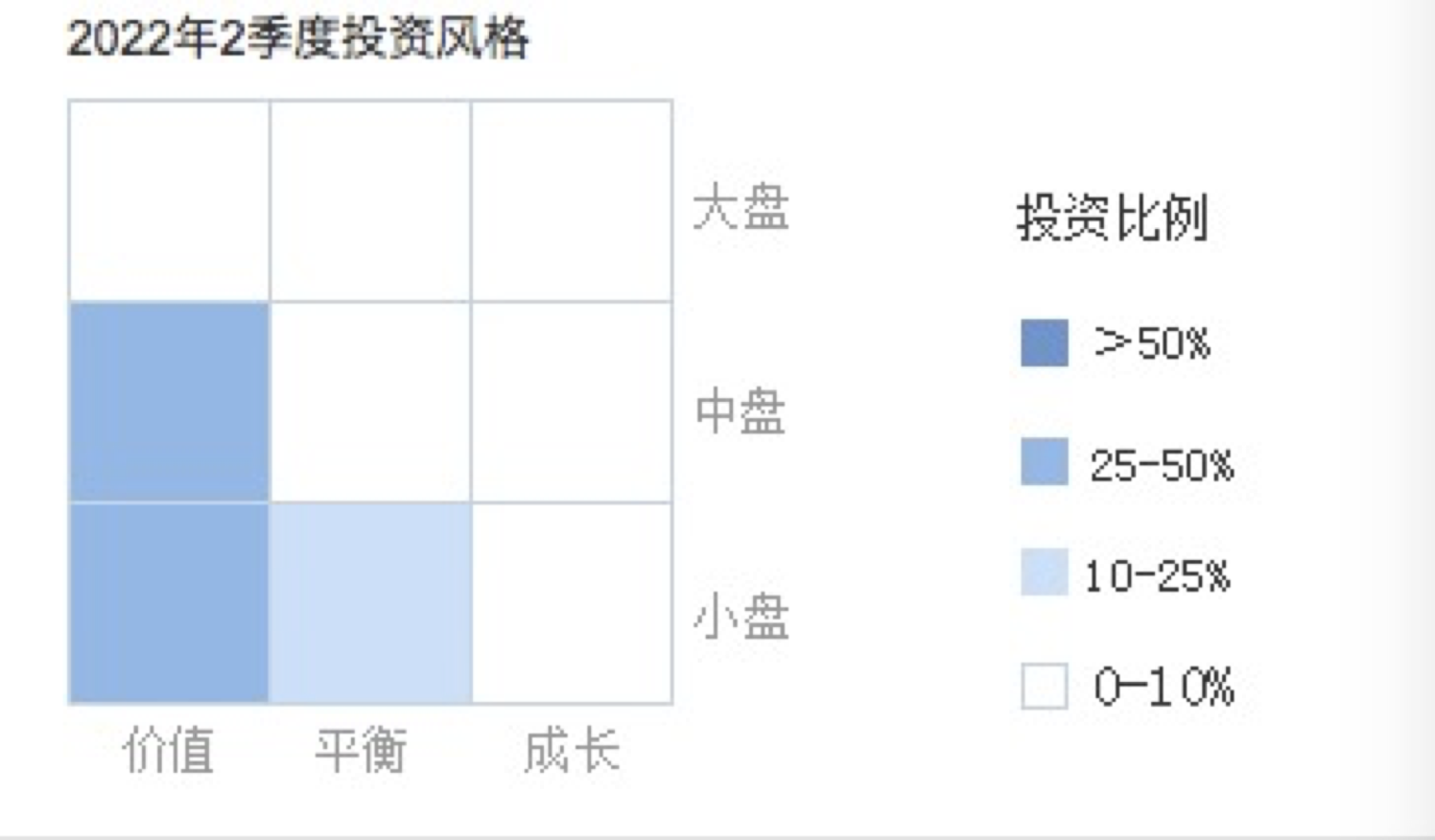

投资风格上,招商量化精选布局中小盘价值均衡,以价值为主。王平向财联社记者表示,招商量化精选的模型立足于中小市值领域基本面量化,今年下半年把握住了中小盘的机会,在量化因子选择上侧重于偏低估值、偏价值的个股。

比构建交易模型更难的在于坚守,王平表示,能够取长期稳健向上的业绩的原因,还在于风格没有漂移,2016年以来,市场表现较好的是大盘行情,在2017年4月、2020年底两个阶段,中小市值表现不好,市场也认为小市值迎来大行情的难度挺大,但是依然坚守自己的投资理念。“当时内心还是很着急的,公司估值跌到你根本不敢动。”王平坦言。

此外,量化基金越来越被投资者认可,但是量化策略对规模有严苛要求。一般而言,规模过大,交易策略可能会无效,这也是金元顺安元启暂停申购的原因。

从当前表现较好的量化季节来看,国金量化多因子、过紧量化多策略二季度规模仅为0.42亿元、0.6亿元,招商量化精选和嘉实量化精选较高,分别为2.55亿元和6.73亿元。

中小盘风格占优,基本面量化取胜

此类基金近期能够引发投资的关注,守得云开见月明,一方面反映出投资者对热门赛道的担忧,另一方面也与市场风格的切换不无关系。

下半年权重大盘指数暂时偃旗息鼓,7月以来,短短不到两个月时间,上证50已经抹去了4月底以来的涨幅,而科创50、中证1000等为代表中小市值指数则走出本轮反弹的新高。

王平表示,首先,不论是食品饮料、医药,还是新能源等大盘成长经过几年的上涨,当前整体估值比较贵,而小盘已经到了足够便宜的阶段;其次,中证1000股指期货和期权等衍生品上市,以及中证1000ETF带来明显的新增资金,私募产品策略增加,让中小盘的关注度增加;第三,主动管理型基金经理研究越来越下沉,选股上、覆盖度上更加广泛。

虽然A股每年都不缺热点赛道,每年也都有基金因为选对赛道而取得较好的表现,但是投资人很难事前判断哪个赛道会更好。在这种情况下,量化投资反而更具优势。

“国金量化策略对市场不同风格等维度建立预测模型,目标是获取相对稳定的超额收益。市场风格极端的环境不可避免,但发展到极致时又会回归。”马芳表示,国金量化投资策略的优势是在全市场选取优质个股,不依赖于押对赛道,力求以超额收益的积累应对市场的波动。

对此,嘉实基金增强风格投资总监刘斌此前曾表示,传统量化方法源自有效市场理论,但国内市场是一个非有效市场,这就导致单纯的量化投资有很多局限,需要结合更多的基本面逻辑,从传统量化投资升级成基本面的系统化投资。

简单来说,就是在传统的底层风险管理和量化因子模型的基础之上,与景气细分行业的配置以及系统化的主动投研判断相结合。这一点上,与招商量化精选的“基本面量化”不谋而合。

行情能否持续下去?

“量化产品依据策略从各个维度的预测结果形成投资决策,其中没有人为判断的干预。”马芳表示,从中期维度很难对市场的各种风格形成判断,即使有判断也难以作为投资的依据。国金量化模型本身也有对行业的预测模型,把握细分领域的投资机会。

不过,随着中小盘股持续走强,部分投资开始担忧估值是否过高,对此,王平认为,这要看大盘股估值调整程度以及盈利修复判断,在经济缓慢的复苏过程,大盘股呈现出一定的分化,新能源、光伏等表现较好,医药、食品饮料、芯片在经历了2019-2020年的利润高速增长后,开始放缓,没有进入到下一个较快增长通道的话,则需要继续消化估值。在流动性维持适度宽松的状态下,大盘企业盈利增速没有特别好的情况下,对小盘股估值提升依然有利。

“还值得关注的是财富效应的自我循环,2019-2020这两年间公募聚焦在大盘成长,新基金募集资金量也非常大,2021年2月以后,大盘成长出现回调,再循环到中小盘股,可以说小盘股的行情刚刚开启,并还在强化中。”王平表示,从资金上看,形成一种“跷跷板”效应,中小盘的行情持续到何时,要看明年大盘企业的增速和估值调整程度。

对于中小盘相关细分领域投资机会,王平表示看好汽车零配件和化工新材料。汽车零配件的逻辑在于利润驱动,随着新能源汽车产业链的完善与成熟,相关汽车零配件受到较高的关注,另外是化工新材料也值得关注。此外,也会关注估值足够低,在中药、制剂药上精细化经营或者集采冲击已经完成的医药企业。

(文章来源:财联社)

(原标题:“神基”闭门谢客,基民紧急找“平替”,这些小盘基金被筛出圈,究竟有何取胜法宝?)

(责任编辑:33)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1