热门:

业界怀疑光大证券继续借ETF卖股票

目前光大证券只被限制股指期货开仓,没有被限制ETF套利交易。

业内猜测:光大证券是否在昨日继续通过大举换购ETF后卖出,变相实现卖股票?

光大证券事件持续发酵。昨日光大证券发布公告称,暂时不会卖出上周五所买股票,期指空单将自主平仓,与此同时,中金所对光大证券自营业务股指期货交易采取限制开仓措施。但均未涉及此次乌龙事件的“主角”之一交易所交易基金(ETF)套利交易业务。

据悉,上周日中国证监会新闻发言人通报该事件时表示,上海证监局决定先行对光大证券采取行政监管措施,暂停相关业务。

事实上,此次光大证券乌龙事件所涉及的业务主要是ETF套利交易和股指期货做空。从目前公开信息来看,光大证券只被限制股指期货开仓,而没有被限制ETF套利交易,引发业内猜测:光大证券是否在昨日继续通过大举换购ETF后卖出,变相实现卖股票?

据此前公告显示,光大证券在8月16日下午将18.5亿元股票转化为两大ETF后以18.9亿元价格卖出,而当日下午这两大ETF的总成交量只有25亿元左右,光大证券ETF卖出的占比高达75%。

证券时报记者从光大证券交易的某ETF所在基金公司获悉,他们截至昨晚发稿时并没有接到来自证监会和交易所的暂停光大证券自营ETF套利交易的通知,昨日是否有光大证券通过他们的ETF换购卖出股票也不能及时得知,最快也要等昨晚结算完成后才能获知相关信息。

此外,光大证券还同时是上证50ETF、上证180ETF等多只ETF的一级交易商。光大证券作为ETF一级交易商可自营或代理非一级交易商会员单位及其他投资者的ETF申购、赎回、交易等相关业务,并且交易费率也有优惠,光大证券能否继续成为这些ETF的一级交易商值得业内关注。

-----------------------

ETF套利交易在券商业内已经非常普遍,而第三方开发的套利交易软件更是非常成熟。在前日的公告中,光大证券将罪魁祸首归为交易系统,称是订单生成系统存在的缺陷生成了预期外的订单,而没有设定资金额度的订单执行系统执行了这些订单。那么,光大证券可否公布漏洞系统的底层代码?到底漏洞产生的机理是怎样的?

所谓ETF套利交易,就是根据一价原则,同一件产品在不同的市场有不同的价格,通过利用这些价差来获得盈利。比如上证50ETF对应的是上证50指数成份股所组成的一揽子股票组合,组合中各只成份股权重不同,而不同的权重造成了一个兑换比例,投资者可以通过这种比例获得ETF份额,同时这些ETF份额也可以像股票一样在二级市场上交易。

光大证券当天是从股票二级市场购入一揽子股票,按照一定比例兑换成ETF份额,然后在ETF二级市场上卖出份额,这样的前提是一揽子股票价格比ETF价格低,所谓溢价。8月16日上午,套利交易指令已经成交了72.7亿元股票,这说明光大证券正在进行溢价套利,希望用一揽子股票组合兑换ETF份额,并卖出ETF份额,其中卖出了18.5亿元的50ETF、180ETF,尚有近54亿元的误操作股票没有卖出。

某券商金融工程部总监对《第一财经日报》介绍,ETF套利交易的机会时间非常短,往往只有几秒钟,因此对交易系统的要求是交易机会计算得要精准,以及交易执行得要快,由第三方开发的ETF套利软件已经非常成熟,但不排除光大证券为了更好地追求转瞬即逝的交易机会,而自行开发交易系统。

在上述的程式化交易中,有的是系统自动监测交易机会,监测到之后提醒,由人工来决策触发执行,但相关参数、具体程序需要提前编好,因为执行时间极其短暂;也有些交易是在一定的条件下自动触发执行的。

国金证券衍生品部原负责人、上海睿通资产管理有限公司董事总经理李茁对本报表示,系统是由人设置的,即便系统出错,也是因为人为的设置有问题,比如没有对自动生成的订单设置资金限额。

而上述券商金融工程部总监则认为,即便真如证监会的公告所说,没有发现人为的过错,纯粹是交易系统所出的Bug,那么监管部门也需要在核查中了解出错系统的源代码是怎样的,并向公众告知。(第一财经日报)

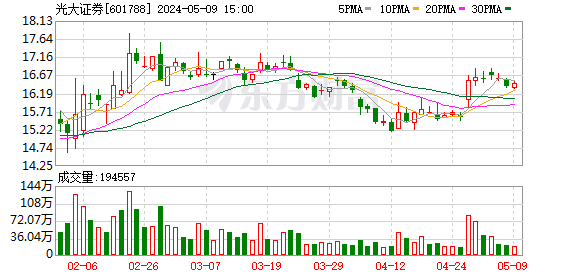

“8·16”事件后,光大证券停牌,4家基金公司也紧急下调光大证券估值。公募人士对于光大证券复牌后是否会面临两个跌停板存在分歧。有业内人士认为,此事对光大证券的品牌、业务发展都会有影响,两个跌停可能止不住。不过,也有公私募人士表示,此事是券商行业的一个小概率事件,监管层的行业整顿可能也是短期的,创新的口子不会因此收紧,受此事影响而调整的券商板块存在介入机会。

两个跌停或企稳

光大证券昨日公告,公司股票将于今日复牌。基金业人士估计,光大证券复牌后必将跌停,但不会超过两个跌停板。

公告显示,按16日收盘价估算,上述交易当日盯市损失约为1.94亿元,对光大证券公司造成的最终损失以及对公司财务状况的影响程度还可能随市场情况的变化而变化。北京某基金公司基金经理表示,近两亿元的损失,吞噬了光大证券2012年净利润的1/5,一个跌停板是必然的。但由于此次事件只是一个偶然事件,不可能有长期影响,也许不会出现第二个跌停。

据了解,事发当晚和第二天,已有4家基金公司发布公告,下调光大证券估值。泰达宏利基金表示,自8月16日起,对旗下基金所持的光大证券股票给予10.91元的估值,比当日收盘价下调10%;南方基金和申万菱信则将估值下调15%至10.22元;摩根士丹利华鑫基金则给予光大证券11.36元的估值,仅下调6%。

不过,也有基金公司对事态评价较为严重。他们认为,“乌龙指”事件对光大证券的品牌、业务发展都会有影响,因为目前对光大证券的处罚还没有确定,持有光大证券的肯定会抢着卖,预计复牌后可能直接跌停,起码会有两个跌停板。

捡漏时机或来临

有业内人士认为,此事反映了券商一拥而上发展创新业务时不注重风控的乱象。“如果放在我们公司,这样的交易指令根本不可能发出去,因为我们的交易软件有每日累计下单金额、每笔下单金额的限制。”上海一家量化投资私募的董事长表示。

有舆论担心,此事发生过后,监管层将对券商创新业务进行整治,从而影响券商股在“创新”动力下的良好态势。数据显示,昨日,申万证券指数下跌2%。

不过,业内人士的担忧并不大。某公募人士表示,对于券商的整体影响,市场已经有所反映了。从基本面来看,券商创新业务短期会受到影响,但是大的方向应该不会改变。

浙江瑞安思考投资的总经理岳志斌表示,目前虽然来自监管层的处罚和行业监管政策尚未出炉,但是相信创新的口子应该不会收紧,光大证券调整两天之后,或是“捡漏”的好时机。(中国证券报)

“一日惊魂!”

以此来形容8月16日光大证券在A股市场上制造的“乌龙指”事件并不为过。目前,虽然还存在着多个疑点,但在监管部门调查中,该事件的来龙去脉已基本厘清。

不得不说,此次的“乌龙指”事件影响巨大,据记者了解,风控相对薄弱的私募机构感受尤其明显。一方面,因被虚假行情误导而无辜亏损;另一方面,痛定思痛,不少投资者对推崇量化投资的私募和做股指的私募产生了“心理裂痕”。

遭遇黑天鹅理赔难

“8月15日晚间得知消息,国泰君安获批进入央行交易系统,很多券商也发布投资策略建议关注券商股。在衡量了券商股估值、创新理念等各方面后,我选择了光大证券(601788.SH).8月16日上午,我分别于11.29元买入了1万股,并随后在11.19元又买入了2万股,合计动用资金不到34万元。”

“当时本想试探着建仓,没想到的是,上午11点05分左右,光大证券突然火箭上冲,股价从11.2元左右一下子拉高到12.1元,上涨了近7个百分点。还以为是自己交易软件出了毛病,敲了好几下回车,才确认是真的。而几乎同时,其他券商股、银行股、保险股等也直线上涨,第一感觉就是可能有金融股或蓝筹股的重大利好出台,于是在11.59元的价位再度买入了3万股。”

8月19日,上海一家小型阳光私募负责人赵新(化名)向记者讲述了8月16日买入光大证券的经历。他说,目前来看账面还是盈利的,但现在光大证券已经停牌,复牌后走势不容乐观,即使是一个跌停板,他也得亏损3万多元。

“好在买得不多,但亏得冤枉。撞上了‘黑天鹅’,被光大证券涮了一把。”赵新自嘲道。

据光大证券公告,8月20日,该股即可复牌交易。公司在自查报告中称,按照8月16日收盘价,此次乌龙指事件给光大证券造成的损失约为1.94亿元。

不过,业内人士认为,光大证券的最终损失远不止这些,品牌打击、监管部门处罚等,都会对光大证券股价造成重大负面影响。

8月16日晚间,南方、泰达宏利、申万菱信等基金公司都已对旗下基金持有的光大证券股票估值下调了一个跌停板。

“一个跌停可能不够。”分析师褚雷表示。他认为,8月19日其他券商股的表现就已做出示范:18只在交易的券商股悉数尽墨,板块整体逆市下跌逾2.4%,领跌两市。

“此次事件衍生出来‘黑天鹅’的股票不只光大证券一只,还有其他券商股,以及恒生电子(600570,SH)、卫宁软件(300253,SZ)等主营金融交易系统软件的个股、疑似光大证券自营盘的持股等。”赵新说。

遗憾的是,多位法律界人士表示,因遭遇“黑天鹅”而亏损的投资者索赔并不容易,需要看监管部门的后续认定。如果证监会认定光大证券在该事件中存在违规行为并做出行政处罚,权益受损的投资者可以依据《证券法》索赔损失。

无辜被平仓引质疑

上周末,有私募人士爆料说,某家基金公司一个做股指的专户被强制平仓了。说该专户净值本来就已逼近止损线,结果光大证券的“乌龙指”导致股指突然短时间大幅冲高,于是止损线被触碰,专户提前结束了“生命”。

至目前为止,尚无基金公司愿意承认自家专户遭平仓。不过,记者从基金人士处了解到,这种也并非不可能,只是基金专户不需要即时公布净值,而基金公司也不愿意“揭丑”,再加上平仓的专户一定长期以来业绩不好,因此不容易被察觉。

“其实,出现强制平仓可能性最大的是私募机构,特别是非阳光私募,他们的风控较弱。”上海一家大型第三方理财机构市场部负责人告诉记者。她说,目前尚未听说有阳光私募爆仓的,不过确已听说多家非阳光私募遭强制平仓了,这些私募单边做空股指,触碰了止损线,有的私募一直以来就是高频交易股指期货,因光大证券“乌龙指”,期指市场也突然出现异动,它们应对不及时。

某大型券商江苏分公司量化对冲小组的一位负责人也告诉记者,听说不少私募因光大证券的“乌龙指”而遭受损失。有的私募机构因当日早盘打入的空单较满,行情异动之后,保证金没有及时补充或没敢补充,因此被动平仓。

此外,他还说,近一年多来,量化投资在私募中颇为盛行,在深圳、广州等地,一些私募非常喜欢搞高频交易量化投资,他们认为量化投资是对冲基金的主趋势。而在光大证券“乌龙指”事件中,不同的量化投资策略带来的结果也不同。

据他了解,有的私募原来通过阿尔法量化策略大面积选择了小盘股,但8月16日,因光大证券大量买入大盘蓝筹股,导致量化程序数据失真,小盘股“报警”,操盘手便将这些小盘股“割肉”卖掉,之后才发现是被“耍”了一把。

该负责人认为,其实,国内不少量化私募都对量化对冲的风险控制不足,更缺少这方面的人才。量化或对冲只是对交易工具或手法的选择和使用,背后离不开管理者对宏观、行业和市场的深刻解读。此次,光大证券事件让本就发展不顺的量化投资再度被视为“洪水猛兽”,在一定程度上可能会阻碍资本市场创新。(21世纪经济报道)

(责任编辑:DF058)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1