热门:

大曝光!海外中国ETF出手了:单日吸金创四年新高!

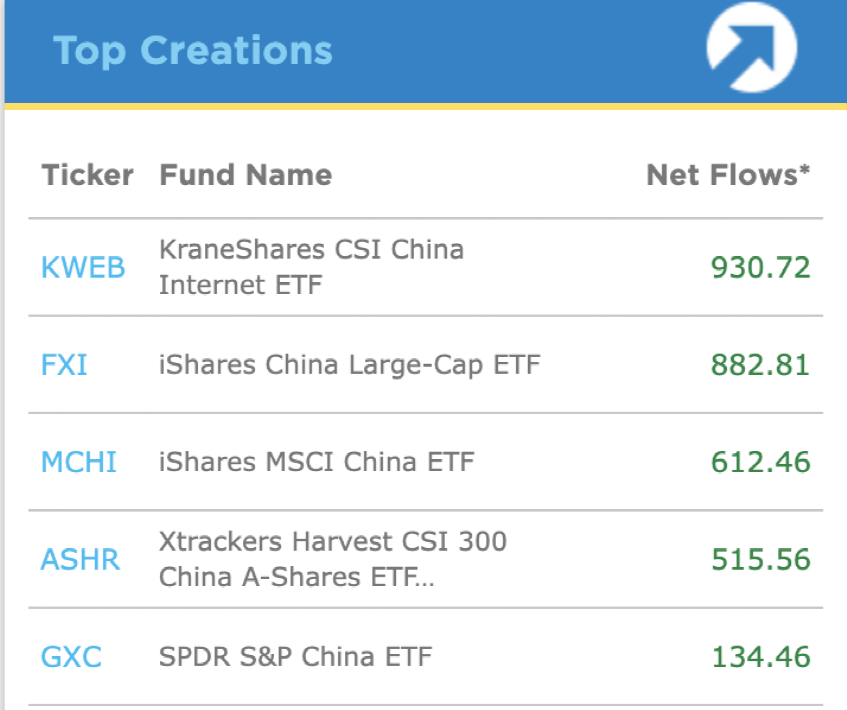

根据ETF网站(ETF.com)统计,过去一个月以来吸金最多的5只中国ETF合计吸金30.76亿美元约折合195亿元人民币。目前美国上市中国ETF,总共313.6亿美元,折合1995亿元人民币。5只中国ETF一个月的吸金量,约为美国上市中国ETF总规模的10%。

目前美国上市的规模最大的中国股票ETF KWEB约72亿美元,KWEB过去一个月吸金超过9亿美元。美国规模第三大的中国股票ETF FXI过去一个月规模增长超过20%。

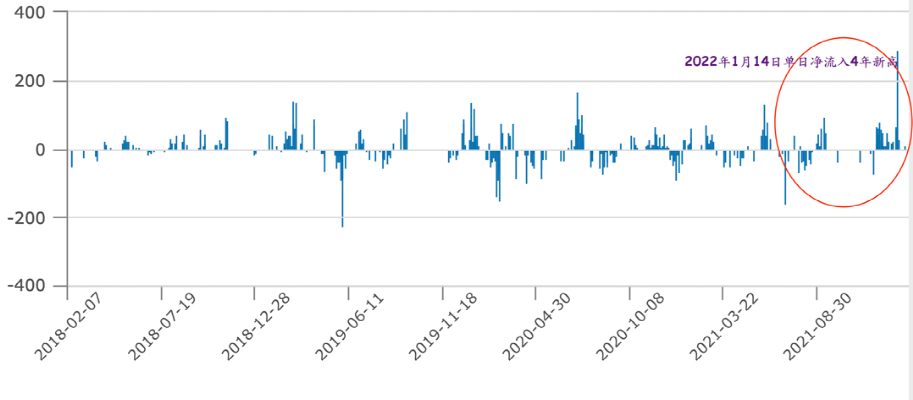

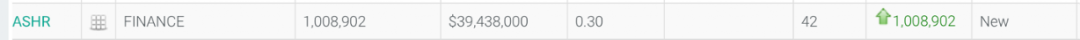

不仅如此,数据显示,在A股大跌时海外投资者奋力抄底,一只跟踪沪深300指数的ETF ASHR单日资金净流入创四年以来新高。

最近一个月海外强力吸金的5只中国ETF

来源:ETF.com

我们一起来看看这些强力吸金的ETF。

KWEB是中金公司旗下金瑞基金在美国发行的互联网指数ETF;FXI 和MCHI :FXI跟踪中国大盘指数;MCHI跟踪MSCI中国指数,这两只ETF都是贝莱德旗下指数品牌安硕发行的;ASHR跟踪沪深300指数,由德意志银行旗下的指数品牌发行。GXC跟踪标普中国指数,由道富环球旗下指数品牌SPDR发行。

对于美国投资者来说,中国ETF并非是大众的投资工具。

为什么这样说呢?

根据美国投资公司的数据,截至2021年12月底,美国ETF总规模7.19万亿美元,共2571只ETF。而来自ETF.com的数据显示,美国上市的投资中国公司的ETF总规模313.6亿美元,共56只。中国ETF占美国ETF总规模的比例仅0.44%。

尽管占比很低,但是中国ETF热度正在上升。

我们以跟踪沪深300指数的ASHR为例。进入2021 年9月以来,资金流入ASHR的幅度明显加大。到了2022年1月14日,ASHR一天竟吸收了2.92亿美元,创它自己四年多以来的单日净流入新高。

来源:ETF.com

1月14日发生了什么呢?

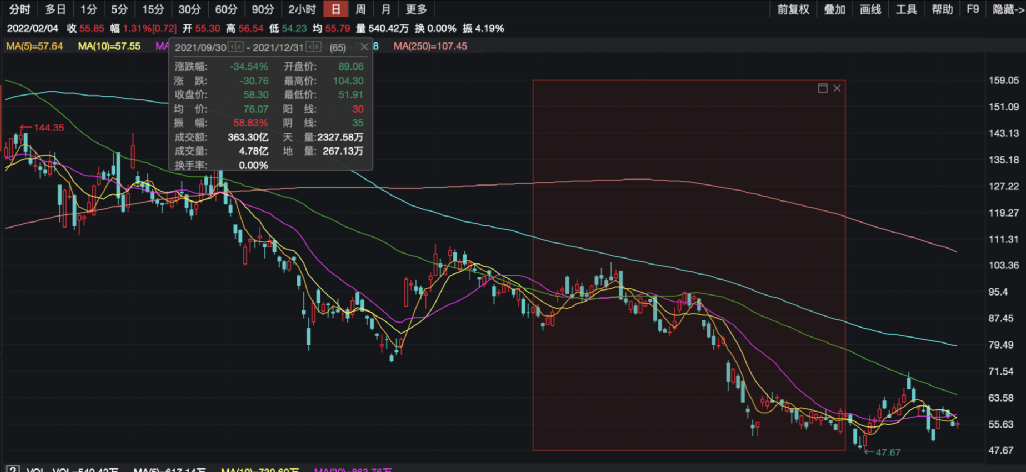

2022年1月13日,上证指数大跌1.17%,2022年1月14日,上证指数再跌0.96%。在A股连续调整时,海外投资者逆势抄底。数据显示,沪深300指数1月13日、1月14日两天累计跌2.45%。经过两天下跌,美股开盘时,投资者抄底了。

这两天,沪深300也连跌。沪深300指数1月13日、1月14日两天累计跌幅2.45%。

沪深300指数近期走势

抄底房地产

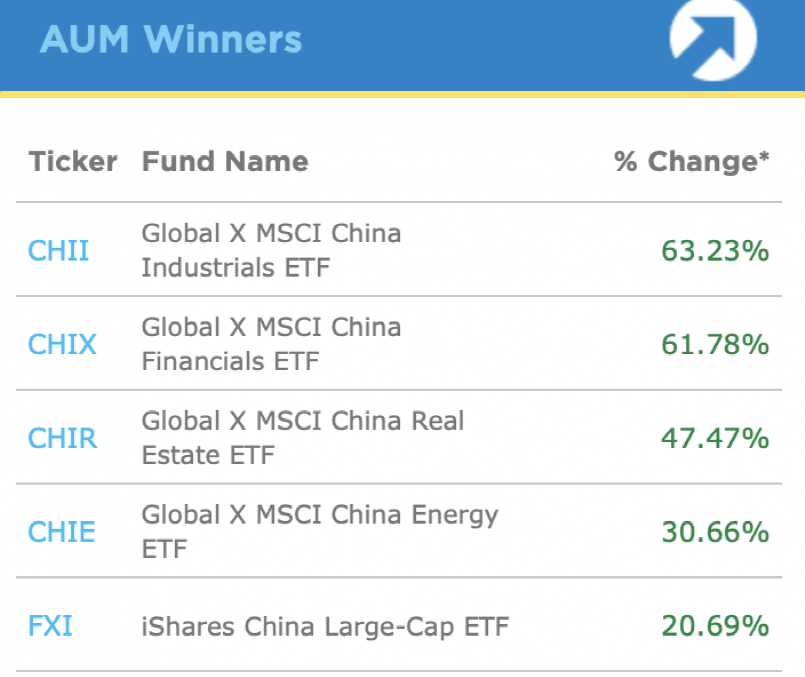

尽管吸金的绝对量不敌宽基,但是海外部分主题/行业中国ETF也受到了资金青睐,规模增幅居前。

来源:ETF.com

过去30天来,美国上市的规模增长最快的中国ETF为下面5只: 跟踪中国工业指数的CHII; 跟踪中国金融行业的CHIX;跟踪中国房地产行业指数的CHIR; 跟踪中国能源指数的CHIE; 以及跟踪中国大盘指数的FXI。

值得注意的是5只中4只都来自同一ETF品牌Global X。最后一只FXI来自贝莱德安硕,它同时跻身了吸金绝对数量前五排行榜。

Global X为韩国未来资产管理集团旗下的ETF品牌。旗下中国 ETF产品线拥有丰富的产品。2022年美国价值回归的呼声很高,反映在中国ETF上,低估值的房地产、金融等行业ETF受到青睐。

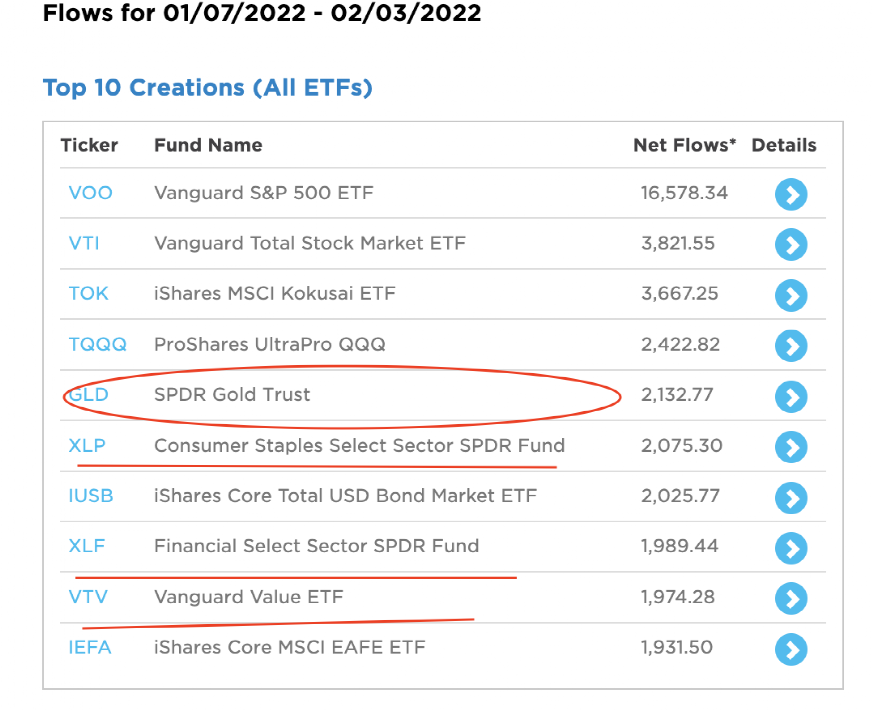

我们从美国ETF全市场的情况来看。

来源:ETF.com

近一个月以来,美国2500多只ETF中,价值ETF VTV, 金融行业ETF XLF, 必需消费XLP和黄金ETF GLD 吸金能力居前。黄金ETF和必需消费ETF强力吸金投资者可能出于通胀抬升的考虑,价值ETF则反映了投资者对价值回归的期待。

知名量化基金四季度

新建仓沪深300指数ETF

哪些机构在美国买入中国ETF呢?

最近进入了美国机构投资者季末持仓数据披露季,不少机构投资者的中概股投资情况浮出水面。其中一家来自英国伦敦的对冲基金Qube Research& Technologies (简称QRT)就在四季度新建仓了ASHR-海外上市的跟踪沪深300指数的ETF.QRT是从国际大投行瑞信分离出来的量化基金。截至2021年四季度末,它美股组合的市值约129亿美元。它是这两年成长速度非常快,在量化投资圈崭露头角的机构。QRT在四季度新建仓了这只跟踪沪深300指数的ETF,持仓市值约3944万美元。

此外,它还在四季度新建仓了阿里巴巴ADR。可见,对冲基金是海外中概股/中国ETF背后的一只力量。

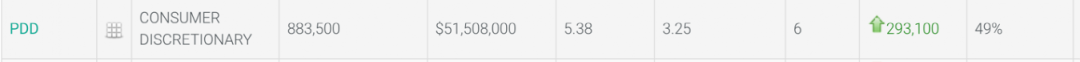

有外资四季度加仓拼多多49%

Matthews International 也于近日向美国证交会提交了美股持仓。大家可能觉得Matthews International 这家机构与贝莱德、先锋领航等机构相比知名度比较低。不过,Matthews International投资中国的历史很长,业绩也很不错。例如,它的中国小盘股策略产品非常有名,赢得了海外很多大名鼎鼎的养老基金、家族办公室的青睐。

截至四季度末,Matthews International 大手笔加仓拼多多,加仓幅度高达49%,加仓后拼多多为其美股组合的第6大重仓股,持仓市值为5151万美元。不过,四季度拼多多股价下跌超30%。

Matthews International加仓拼多多

来源:whalewisdom

进入2022年以后跌幅缩窄,但是2022年以来股价也还下跌了6.06%。

四季度,Matthews International

还加仓了华住集团

截至4季度末,它的美股组合的第一大重仓股为百胜中国。

Matthews International布局亚洲市场超过30年,中国是其打造竞争优势的市场。2022年年初,投资策略师Andy Rothman发表观点表示,中国偏宽松的流动性条件下,宏观经济会获得较好表现,这会提振国内投资者的信心。在控制疫情方面,中国采取的“零容忍”政策是奏效的,对公共健康的角度来说是很好的。预计,“零容忍”政策在一段时间内会维持,尽管它可能会拖累部分消费行业的表现。但预计下半年之后,消费会改善。制造业产出依然强劲,强劲的出口使得中国可对全球供应链提供支持。目前没有看到证据表明,这种局面会改变。中国的住宅房地产承压,但是情况正在转变,预计夏季之后市场会显示改善的信号。

(文章来源:中国基金报)

(责任编辑:17)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1