热门:

赵丹阳概念股横空出世 5股有望爆发

【概念股解析】

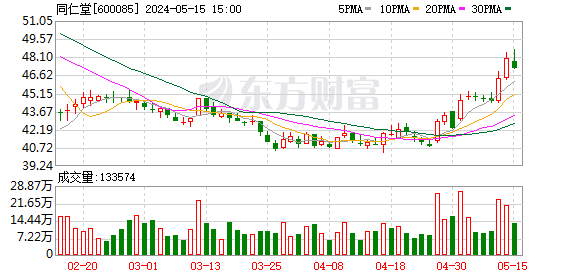

同仁堂(600085):待挖掘的宝藏,有望步入价值回归之路

来源: 国信证券撰写时间: 2013-11-21

同仁堂的核心价值是什么?得到充分发挥了吗?

同仁堂的核心资产就是“同仁堂”品牌,“同仁堂”品牌内涵丰富,承载着对旗下医馆、药店等医疗服务,药品和养生保健品的品质背书,以及市场对“同仁堂”品牌价值扩张的强烈预期,理应衍生出更多的商业机会。但受体制和行业大环境制约(价格竞争&品质忽略),同仁堂品牌价值远未激活,产品毛利率长期徘徊在50%左右,远低于品牌内涵细分的白药、阿胶、天士力等,甚至阻碍了其在处方药市场发展;过去十年时间里同仁堂A股业绩仅实现翻番增长,而白药已增长15倍。同仁堂未来应有巨大可挖掘的空间。

同仁堂能改变吗?内部有能力,外部机遇渐趋成熟

从自身能力角度,同仁堂依靠品牌优势和“低毛利&高周转”模式占据OTC价值链的一极,为长期持续增长奠定良好基础;公司品种资源丰富,潜力品种众多;核心高管团队稳定,经营思路不断优化;通过数次资产运作(分拆同仁堂科技及同仁堂国药等),逐步实现向现代中药、现代养生保健、海外市场扩张,体现出战略智慧。

从外部机遇角度,公司众多优质产品价格低廉,若“低价药品目录”等政策红利落地,则全面受益未来业绩弹性较强;集团“十二五”规划为上市公司提出发展目标,优质资产注入值得关注;三中全会后,国企改革有望为公司激励和经营注入活力。内部能力与外部机遇结合,有望推动公司进入新阶段。

未来展望:抓住机遇,步入价值回归之路!

或有的行业性机遇?政策纠偏!中成药产业链回归“重源头(原药材)、重制造(真材实料)、重品质”路径;价格回归(体现品牌品质价值);基药制度回归回合理采购与使用——打开处方药渠道,与OTC渠道共同构成增长点。

中长线价值突出,给予“推荐”评级,目标价25元

资本市场长期给予同仁堂估值溢价,近期调整后,估值已回落至历史中位。预测13-15年EPS为0.51/0.62/0.74元,对应增速17%/21%/20%。2014年若给予25X估值,则对应股价为15.5元,目前股价19.5元,则对应公司隐含的预期价值仅约4元,并未给予过高预期。考虑到公司未来有望释放的巨大内含价值,目前的股价、市值安全且具中长线有吸引力,给予“推荐”评级,目标价格25元。

【概念股解析】

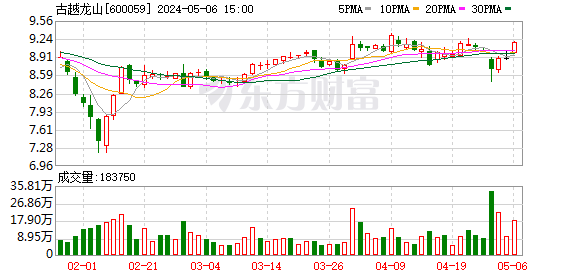

古越龙山(600059):业绩低速增长,外围市场是未来发展空间

来源: 方正证券撰写时间: 2013-11-14

投资要点

我们前期到公司进行了调研,结合三季报和公司最近的配股预案,有如下投资要点。

外围市场开发或是未来大幅增长空间所在:

公司主要市场在传统的江浙沪地区,收入占比约65%,其中浙江占40%,上海约20%,江苏约5%,外围市场约35%,包括福建、安徽、广州、江西、北京等地。由于计划经济时代时划定的供销对象、范围等历史原因,金枫酒业主要市场在上海和江苏;会稽山主要在杭州等浙江一带;塔牌主要是出口,市场主要是日本、东南亚的国家。公司在浙江基本上做到了精耕细作,未来业绩大发展寄望于外围市场开拓。

作为业内龙头,公司一直在做外围市场开发,并且有一定的基础,去年在浙江周边省份增速不错,北京增速也比较高。实际上在民国之前,北京等很多北方地区黄酒消费非常盛行,可见口感并非黄酒难以全国化的真正症结所在,我们认为黄酒是具备再次全国化潜质的,这也是黄酒业的未来空间所在。

营销工作扎实推进中:

公司与品牌咨询公司制定了新的中长期品牌规划,针对各个市场做出具体营销方案;调整产品结构,适应不同区域消费者,在江浙沪地区重点推广“中央库藏系列”提升产品结构,在外围市场重点推广“清纯系列”扩大消费面;运用多种媒体手段:微博、微电影、网络、歌曲等等;继续推进“百城千店”工程。

收入增速下降,四季度或将上升:

三季度营业收入增速由中报的5.52%下降到2.72%,实际单季度收入是下降的,业绩较市场预期稍有差距,低于预期的原因或许在于今年江浙沪主要消费地域天气超预期闷热,四季度这种因素将不复存在,或将重新恢复低幅增长态势。净利润大幅下降,尤其是第三季度净利润大幅下降缘自营业外收入的大幅下降(同比减少4275万元,同比下降84%,原因是去年同期有大量拆迁补偿款),如果单看三季度的扣非后净利润,实际同比还是增长了31.5%。

毛利率同比下降,三项费用率下降:

第三季度毛利率37.6%,同比下降1.9个百分点;但销售费用率16.7%,同比下降4.3%,原因可能在于去年同期营销庆典活动费用较高所致;总体三项费用率下降2.2个百分点。

盈利预测与评级:

考虑到三季度业绩略低预期,下调公司2013-2015年营业收入至14.4、17.2、20.6亿元(原来为15.5、17.8、21.4亿元),下调公司2013-2015年EPS至0.30、0.36、0.44元(原来为0.33、0.39、0.47元),给予公司2014年32倍PE,目标价11.5元,同时考虑到公司目前股价,调升公司评级为“增持”。

风险提示:

原料价格波动风险;食品安全风险;外围市场开拓不达预期风险。

(责任编辑:DF105)

提示:键盘也能翻页,试试“← →”键

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1