热门:

关于波动 你应该知道的5件事

尼采说,一切美好的事物都是曲折地接近自己的目标。不仅人生如此,投资也是一样。

市场的涨涨跌跌总能牵动着人们的心,牛年以来的调整,让很多投资者每天都在加仓、赎回还是装死之间犹豫徘徊。特别是很多年初新晋的基民年纪尚轻,之前并未经历过这样的场面,一时不知该何去何从。

那么,面对市场的波动,如何才能获得更好的养“基”体验呢?

1、波动乃“兵家常事”

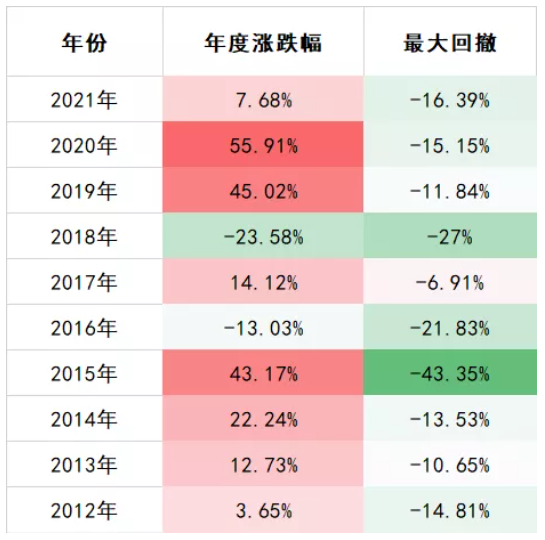

回看过去10年偏股混合型基金指数每年度最大回撤可以发现,只有2017年、2019年的年度最大回撤在-10%以内,其余每年的最大回撤均超过-10%、有5年每年超过-15%。即便是在赚钱效应较好的2020年,最大回撤也超过-15%。

(数据区间:2006.01.01-2021.12.31)

但让人欣慰的是,尽管起伏波动,但在经历过较大回撤后往往都会迎来反弹行情。还记得2020年开年首个交易日,上证指数和深证成指跌了近8%,创业板指跌了6.85%,整个2-3月回撤15.73%,但在随后5个月反弹48.95%;2021年2-3月,创业板指回撤12%,但在随后3个多月连续反弹26%,基金指数也迎来反弹后的新高。

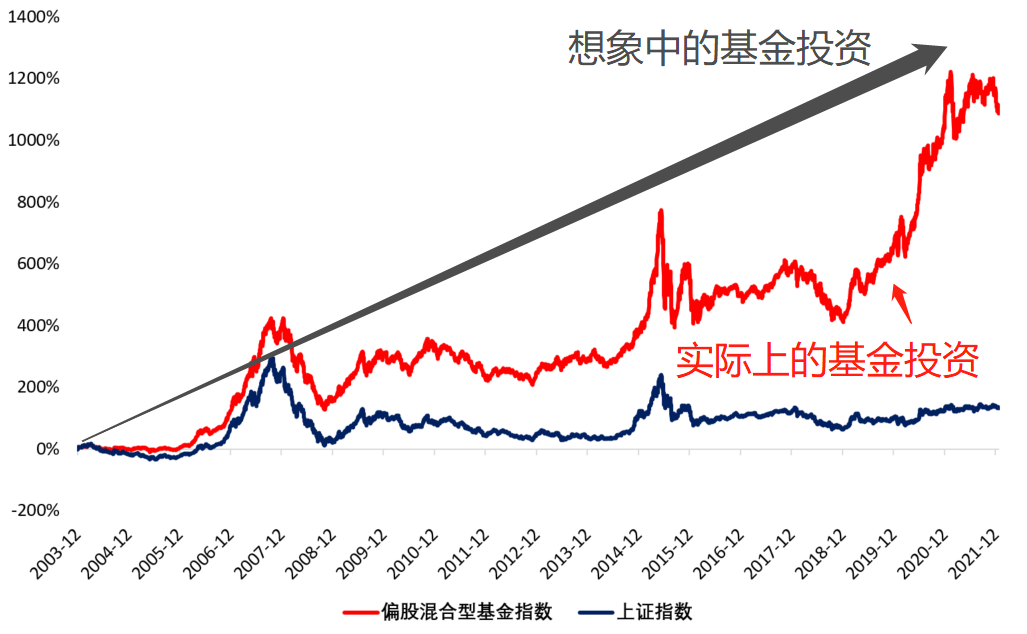

回看过去十几年间基金指数走势图可能感受更为直观,很多人理想中的基金投资是稳步直线向上,实际上可能中间曲折波动无数。

(数据区间:2003-12-31至2022-1-24)

但是事实的另一面是,04年以来偏股混合基金指数累计涨幅达到1094.1%,同期上证指数仅有133.1%。优秀的公募基金在长期投资过程中虽然难免有震荡和下跌,但往往都有不断创新高的能力,想要获得长久的回报,就必须学会在过程中稳得住心态、经得起市场毒打,守得住寂寞。

2、如何正确衡量基金波动?

衡量基金波动的指标主要有三个:

(1)标准差(波动率):标准差反应的是基金回报率的波动幅度,指过去一段时期内,基金每个月的收益率相对于平均月收益率的偏差幅度的大小,越低说明波动控制越好。

不同类型的基金,标准差的数值也会不一样,比如股票基金波动大,标准差肯定偏大,货币基金波动小,标准差自然就偏小。我们在比较标准差数值大小的时候,要跟同类型基金去对比。

(2)夏普比例:专业的机构投资者会用夏普比、信息比率等指标来衡量基金风险调整后的超额收益获得能力。

夏普比率的核心思想:收益率相近的两只基金,风险越小越好;而风险水平相近的基金,收益则是越大越好。

简单来说就是收益风险比,每多承担一分风险,能够获得几分的超额收益。比如夏普比率是2,则表示投资者每承担1分风险,预计会获得2分的投资回报。

所以说,夏普比率越高,那在承担固定风险的情况下,所获得的超额回报越高。反之,则说明承担一定风险所获得的的超额收益很小甚至没有。

(3)最大回撤:在其他条件相同的情况下,“最大回撤”越小越好,回撤率越大,基金净值波动的幅度就越大,对于高位买入的投资者来说,短期亏损的幅度也就越大。

在进行基金筛选过程中,如果仅按照历史业绩选择排名靠前的基金,那可能就会陷入“冠军魔咒”,那就不妨将看好的几只同类型基金放在一起,借助波动率、夏普比率、最大回撤等风险指标,选择同一时间段内波动率较小、夏普比率相对较高、最大回撤更小的那只,这样的基金会在市场大幅波动时更加抗跌。

3、想避开大跌可能也会错过能大涨

许多投资者买基金热衷于“高抛低吸”,把基金当成股票一样来“炒”。股票也好、基金也好,择时都是困难的,即使是专业人士,也很难长期保持很高的择时胜率。现实可能是,因为择时,我们没有躲过下跌,还错过了上涨。数据显示,基金的大部分收益来自于黄金20天,如果错过黄金20天,投资收益会大打折扣。

回顾2011年-2020年期间A股与美股主要指数的收益,这些指数的年化收益率多数在5%以上。但在剔除掉涨幅最好的20个交易日(称为“黄金20天”)后,指数的收益都大打折扣,甚至有些指数呈现亏损的状态。这意味着,一旦我们因为择时错过了涨幅最大的这些交易日,会对投资回报产生很大的负面影响。

4、对好基金而言,“杀跌”比“追涨”可怕

高点被套可能是很多人的噩梦。买在阶段性的高点,意味着要付出更多的时间成本,作为投资者,我们当然要避免在市场明显过热的时候入场,比如2015年(这种时候往往有明显的信号)。然而以一个更长期的视角,对于不断创下新高的基金而言,大部分时间都是不错的买点,即便“不小心”追涨了,留得青山在,反弹还会到来。若对波动过度反应了,“浮亏”就变为“实亏”了。

5、如何拥抱波动?不妨考虑定投

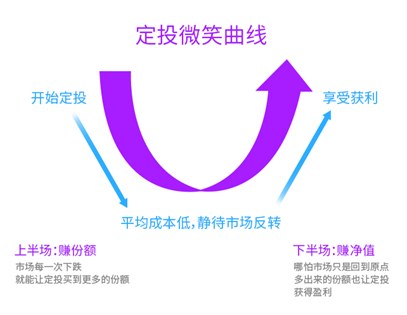

短期择时难度太高、波动难以把握?有两种方法值得考虑,一是坚持定投,二是放眼长期。定投等于是利用市场的波动,自动形成“逢高减筹、逢低加码”的投资方式,“下跌赚份额、上涨赚净值”,从而获取较低的平均成本。

定投助力解决“在场”问题

定投讲究“纪律性”。一旦下定决心定投,就会在约定时间扣款,不用再纠结什么时候入场。

定投之后,如果行情上涨,你已“在场”,不用担心踏空(如果此时你担心的是仓位太轻,那就是另一个话题了)。

定投或不惧市场回调

如果市场继续回调,下跌时,定投可积累更多的便宜份额。若市场回暖,有望更快回本甚至赚钱。

虽然这一轮的下跌幅度不小,虽然我们不知道哪里是底、何时反转,但在长期定投主义者看来,或许不过又是一个微笑曲线的左半边。

对于长期方向性收益而言,短期的波动不过权益投资路上的小浪花罢了,减少决策的次数,把精力放在大概率正确的远期目标上可能是更为可行的方法,做好资产配置,把投资交给优秀的基金经理,时间终会酿出美酒。

(责任编辑:93)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1