热门:

长城证券:公司双融时点余额保持在200亿元左右 市场份额稳中有升

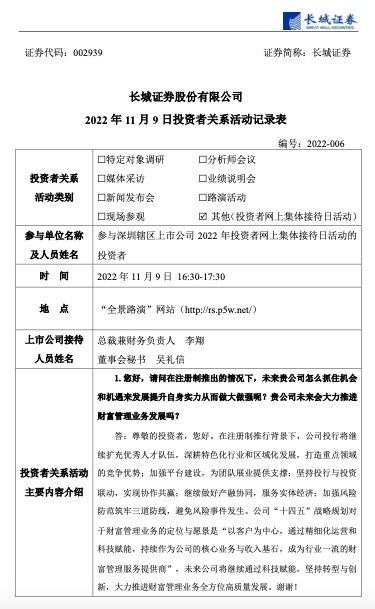

长城证券股份有限公司(以下简称“长城证券”或“公司”)11月10日发布公告称,公司于11月9日与参与深圳辖区上市公司2022年投资者网上集体接待日活动的投资者进行了互动交流。长城证券在活动中透露,公司融资融券时点余额保持在200亿元左右,市场份额稳中有升。

▲长城证券公告截图

有投资者问到,有资深的证券从业人员认为,未来证券行业的主要收入将从无风险、低风险的中介性收入,转向以风险较高的投资收入为主,请问公司管理层怎么看?长城证券表示,根据各类券商聚焦的客户方向与业务资本化程度不同,证券行业将演化出航母级综合型券商、特色券商、交易做市商等不同的业务模式,券商可根据自身业务类型和战略发展路径实现错位竞争。

关于2022年两融业务开展情况的如何控制风险,长城证券透露,2022年公司融资融券业务发展稳健,截至10月末,公司融资融券时点余额保持在200亿元左右,市场份额稳中有升。风险控制方面,公司制定了融资融券业务风险防控长效机制,如对高风险关注库采取总规模限制,及对相关持仓重点账户持续重点监控,持续关注相关账户的追保能力;做好盯市管理,加强提前追保通知及风险揭示工作,避免市场风险向穿仓风险转化。

谈及公司2022年上半年代销金融产品业务收入同比大幅下降的主要原因,长城证券表示,2022年以来,在多重不利因素的超预期影响下,全球政治、经贸、能源、金融等遭遇巨大冲击。国内A股市场连续下挫,公募基金发行规模同比大幅下降,公司代销金融产品业务收入受此影响出现同比下降。当前公司仍在持续推动财富管理深化转型,公募代销业务方面不断丰富优质金融产品货架,把握结构性市场行情下ETF产品的布局,并甄选优质金融产品布局券结业务,打造财富管理业务专业化、特色化核心竞争力,带动代销金融产品业务收入增长的同时,健全定制化、品牌化产品体系,增强资产配置能力。

长城证券还向投资者表示,2021年度,公司实现归属于母公司股东净利润176,561万元,同比增长17.58%;2022年上半年,受市场波动影响,证券行业业绩承压,公司经营业绩有所回落。公司以奋力创建精于电力、能源领域的特色化一流证券公司为发展愿景,将依托实控人华能集团资源禀赋和公司完备业务牌照的发展基础,通过科创金融港打造产业金融,助力公司投研、投行、资管业务的协同联动,提升盈利能力。

长城证券2002年上半年撤销5家营业部,有投资者提问,此举是何考虑?长城证券称,为优化资源配置,实现资源整合、优势互补,进一步提高产能,更好地为投资者提供高效、优质、综合性的金融服务,经过充分调研和审慎评估,2022年上半年公司决定撤销关停5家营业部。关停营业部的客户关系已转移至公司其他营业部,继续向客户提供各项服务。

关于司今年投行业务开展情况,长城证券称,2022年,公司投行股权类业务稳中有进,截至10月末公司已发行2单IPO 项目、3单再融资项目及1单北交所首发项目;债权类业务进展顺利,在消费金融、租赁行业以及基金债、低碳转型挂钩债券等领域取得实质性突破,发行多只符合国家战略和政策的碳中和绿色公司债。

有投资者关心,自营投资业务未来将采用何种策略应对市场波动?长城证券表示,权益投资业务方面,一是采用安全垫策略,平衡风险收益,控制风险敞口;二是采用波动率控制策略,视收益率回撤情况缩减规模;三是数字化、模块化管理,包括对各类账户的目标仓位模型、业绩归因报告,对产品全景相关性分析和交易回溯,以便及时对资产配置跟踪与纠偏。固定收益业务方面,将继续严控信用风险,重视波段交易机会,并持续加强大类资产研究能力,积极推进FICC相关策略,保持利润稳定增长。

长城证券还称,公司2022年前三季度累计计提信用减值损失1,199.32万元,为采用预期信用损失模型正常计算出的金融工具信用减值准备;无其他资产减值损失。2019年开始执行新金融工具准则以来,公司预期信用损失模型运行稳健,对信用风险变化的反应灵敏,预期信用损失的计量动态反映客户及交易对手信用资质变化、市场行情波动及宏观经济变动等因素的影响。

有投资者向李翔总裁发问,公司今年自营投资业绩不佳,未来计划采取什么措施进行弥补?李翔回答,权益投资业务方面,公司将加强投研协作,凝聚研究资源力量,找股票、挖资产、执行策略,在重点领域提高研究精度,紧密梳理跟踪战略投资品种;优化资产结构,平衡重点品种的组合配置风险收益,减少无效交易,强化侧重风格的投研优势,在绝对收益的投资框架下完善择时、波段或短线操作。固定收益业务方面,公司将在严格控制信用风险的前提下积极调整持仓结构,维持稳定息差收入,继续丰富利率衍生品投资策略,做大做强资本中介业务。量化投资及OTC业务方面,公司将继续优化策略配置,向中性业务转型,降低方向性投入占比,推进OTC对客业务,增厚确定性收益。

长城证券透露,公司于2022年8月完成非公开发行股票,实际发行A股股票9.31亿股,募集资金总额人民币76.16亿元,扣除发行费用后募集资金净额人民币75.53亿元,目前已按照《非公开发行A股股票预案(修订稿)》中披露的募集资金使用用途投向资本中介业务、证券投资业务及偿还债务使用。

▲长城证券10日收报8.47元/股,总市值341.72亿元

根据中国证券业协会统计数据,2021年度长城证券营业收入位列行业第28名,净利润位列行业第25名;在细分领域,财务顾问业务净收入位列行业第13名,投资咨询业务净收入位列行业第19名,融资融券利息收入位列行业第21名,公司作为计划管理人发行企业资产证券化产品36只,位列行业第9名。

(文章来源:读创)

(原标题:【原创】长城证券:公司双融时点余额保持在200亿元左右,市场份额稳中有升)

(责任编辑:443)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1