热门:

解构上投摩根基金:了解每一份超额收益的背后

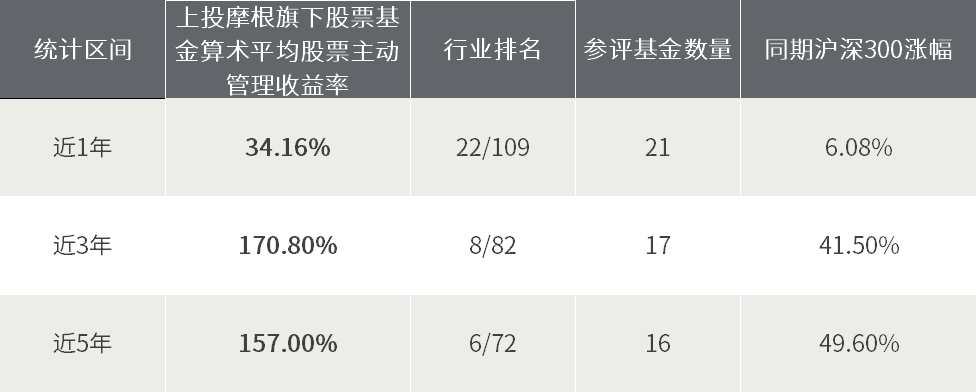

2021年的A股市场进入尾声,结构分化的市场下,仍有一批基金公司凭借优秀的业绩突围而出,上投摩根基金就是其中的代表。银河证券数据显示,上投摩根权益团队的短、中、长期业绩表现亮眼,位居行业前列,其中,近5年旗下股票基金算术平均股票主动管理收益率达到157.0%,全市场排名6/72。

2021年的A股市场进入尾声,结构分化的市场下,仍有一批基金公司凭借优秀的业绩突围而出,上投摩根基金就是其中的代表。银河证券数据显示,上投摩根权益团队的短、中、长期业绩表现亮眼,位居行业前列,其中,近5年旗下股票基金算数平均股票主动管理收益率分别达到157.0%,全市场排名6/72。

优异成绩的背后,上投摩根权益投资团队做对了什么?前瞻、远见、坚持,是他们给出的答案。

团队稳定人才辈出

如果稍稍关注上投摩根的权益团队,可以了解到,近几年他们逐渐进入收获期,整体业绩表现越来越稳定,也不断有优秀的基金经理成长起来,逐渐形成了资深老将稳、中坚力量强、新锐势力优的内部生态:

投资总监杜猛,超前视野,牛股“狙击手”,偏好长期持有,颇具大师风范。

投资副总监孙芳,擅长结合宏观周期选择行业和个股,少有的“六边形”全能女将。

明星基金经理李德辉,紧握核心成长,同时兼顾均衡配置,攻守兼修。

均衡派倪权生,主打性价比,精打细算,追求高胜率,注重持有人体验。

高景气赛道捕手陈思郁,消费打底,捕捉高景气机遇灵活应变。

医药投资新锐方钰涵,擅长中西结合,全周期视野深耕赛道。

TMT专家赵隆隆,聚焦新兴产业,致力于将研究成果变现,冲劲十足。

……

目前,上投摩根权益投资团队基金经理平均证券从业年限超过13.6年,在行业内都有较长时间的积累。并且,整体梯队分布合理,既能充分发挥老带新的优势,又可以及时通过新鲜血液引入新的思路,具备较强的战斗力和可持续性。

更难得的是,上投摩根非常重视内部人才的培养,目前16位主动权益基金经理中,有13位都是从公司研究员培养而来(入司年限大于基金经理年限),占比超过80%,平均入司年限接近9年。

谈及人才培养,杜猛指出,“我们希望每一年都能提拔一个研究员成为基金经理,对于新上来的年轻基金经理,我们会尽量帮助引导他们,把资深基金经理历史上犯错的经验分享给他们。当然,好的基金经理也需要一些天分,以及不同于常人的性格。基金经理要有很强的洞察力,有时候好的研究员未必能成为好的基金经理,那他继续走研究路线,也是可以的。”

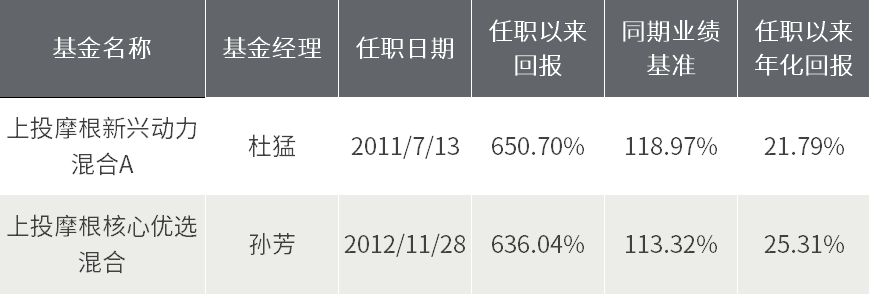

值得一提的是,作为投研团队的领军人,杜猛和孙芳目前在上投摩根工作已超过14年,自2016年开始分别担任投资总监和副总监,至今搭档管理团队已经5年,这样的组合在基金公司中是极为少见的。长期注重新兴产业的杜猛主要管理投资团队,性格细致温和的孙芳主要管理研究团队。两位领军人从业经验都超过18年,至今依然奋斗在投资一线,并且长期业绩都非常优秀。两人管理时间最长的基金一只管理超过十年,一只管理接近九年,任职以来年化回报都超过了20%。

数据来源:任职以来回报及业绩基准来自基金2021年三季度报告,任职以来年化回报来自上投摩根,已经托管行复核,数据均截至2021年9月30日。杜猛自2002年进入证券行业,担任券商研究员。2007年10月起加入上投摩根基金,历任行业专家、基金经理助理、总经理助理,2011年7月13日上投摩根新兴动力混合型基金成立起即任基金经理。2016年起担任上投摩根投资总监,管理权益投资团队。后兼任公司副总经理。孙芳自2003年7月进入基金行业,任行业研究员。2006年12月起加入上投摩根,历任行业专家、基金经理兼研究部副总监,2011年12月起任基金经理,2012年11月28日上投摩根核心优选混合型基金成立起即任基金经理,2016年起任上投摩根副总经理兼投资副总监。

投研融合稳定输出

上投摩根如何做到投研融合?用孙芳的话说,就是“不断把好的经验固化下来”。

孙芳介绍称,“我们的研究平台,当初设计的时候就考虑到投研间的信息分享,比如研究员跟踪的这家公司,盈利侧的变化、目标价的变化等,所有关键信息的变化,只要调整过、只要有变化,系统都会自动推送到基金经理这边来。我们希望通过多种多样的方式,从主观上、客观上,都能帮研究员把研究成果最大化地反馈给基金经理。”

“这套新的研究体系,还有一个比较大的变化,我们70%以上都是量化的指标。我们希望用70%以上的量化指标,可以让研究员非常清晰地衡量他的工作质量。同时,我们希望通过制度化的方式,保证研究员有高质量的输出,保证研究的成果可以充分、及时、快捷地传送到投资团队。”孙芳说道。

“我们鼓励研究员做重大推荐,我们相信越是拼尽全力去推荐的股票,越代表一个研究员研究的深度和对研究结论的确信程度,对建立和基金经理之间的信任也很有帮助。”孙芳强调道。

除了充分的沟通交流,制度和规则同样重要。2018年,上投摩根对投资团队重新梳理,将投资流程真正地做到了指引化。

孙芳说:“这个《指引》现在已经深入人心了,每个基金经理都非常清楚他所管理的产品,是归于哪个投资流程,这个投资流程希望他做到的一些比较原则性的东西是什么。但我们没有‘一言堂’,不会在系统中做完全的限制或是设一个阀值,导致大家操作不了。”

“我们基金经理可以保持独立性,比较自由地按照自己的投资思路管理产品。本身我们对产品的定位是不一样的,我们的投资管理,更多是投资流程的管理上。我们会给你的产品画一个大框,你只要在框里就可以。因此,基金经理会觉得自己有独立性,但同时又不会感到没有任何约束、没有任何框架、没有任何平台、没有任何支撑,好像自己一个人在做投资。”孙芳继续说道。

杜猛也指出:“我们会有相对量化的东西去看基金经理是不是实现了契约,或者说实现了目标,我不希望用个人的命令去管理基金经理,我希望用制度、用规则,用数据去进行投资流程的管理。对于基金经理而言,在投资决策上仍然是有很强的自主权的。因为基金经理应该是自我驱动的,你如果用很强的纪律,反而不利于他长期的成长。”

前瞻视野把握浪潮

“成长”是上投摩根权益投资鲜明的标签,而团队的领军人杜猛,更是成长投资的代表性人物。回顾杜猛的研究经历,他接触新兴产业比较早,从电器设备研究出身,到最早一批投资苹果产业链,可以说他就是在时代浪潮上成长起来的。

如何前瞻性地把握每一次大的时代浪潮?

杜猛强调,要看清楚大的趋势。

杜猛坦言:“我自己的投资方式,其实就是跟随时代的变化,去寻找那五年或者那十年,那个时代应该做的事情,找到里面比较好的真正能够成长起来的公司,跟着它一起成长,这个就是我们的投资模式。”

孙芳提出,对早期变化保持敏感。

上投摩根权益团队长期深耕在成长股领域,对于早期线索很重视,并且善于挖掘早期机会和深入研究。“我们对于产业链早期的变化,一直保持比较强的敏感性。”

“首先我们在投资线索的挖掘上,始终坚持全行业覆盖。我们对研究员的要求,不是一年推荐几个股票就行了,这样会导致研究员的面比较窄,容易错过大的Beta机会。”孙芳介绍说。“我们的要求是,研究员对于所覆盖行业要有非常清楚的认知,一定要能判断行业处在什么阶段,能够有对面的把控,不只是点的机会。我们要求研究员一定要对行业龙头企业保持覆盖,通过对这些公司的跟踪,了解行业变化。通常一个大公司的变化,会带动整个供应链的调整。”

保持对市场和产业变化的敏感只是第一步,如何落实到具体的投资中?上投摩根内部有一个常规操作,只要团队任何一个人发现了比较有意思的产业变化,然后提出来,就会迅速组成临时项目小组,几个人各有分工,进行产业链的调研,相互印证。最后,研究小组会做出一个深度报告,这个报告内部主要的投资人员都会参加,而且从研究到完成深度报告的过程也是比较迅速的。

前瞻的视野、敏锐的嗅觉、快速的反应,使得上投摩根权益投资紧抓时代机遇,不断进化成长。

逆境坚持终有所获

前瞻性的另一面在于需要较早地介入产业。在产业的早期阶段,分歧和波动都比较大,如何在投资上能够坚持,也是必修的一课。

在杜猛看来,想要成为一位优秀的基金经理,仅具备投资能力是不够的。“很多时候是综合素质的比拼,因为你的知识、你的信息绝大部分都是一样的,但有些人获得的信息越多,反而是坏事,特别是如果心性不是很坚定的话,就容易受到干扰。所以需要在正确的方向上坚持,不仅要能判断大的趋势,而且大的趋势过程中能坚持下来。”

“十年坚守,十年收获”用来形容杜猛颇为贴切。纵观国内权益市场,在数量众多的基金经理中,独立管理一只基金满10年的基金经理仅6人,上投摩根投资总监杜猛就是其中一员(数据来源:Wind,截至2021.10.31)。十年间,经历过市场上多轮牛熊,有过踏足山巅的荣誉,也有跌入低谷的反思,但不变的是坚持。十年间,杜猛的投资能力愈发精进,以前瞻视野和远见坚持带领基金一路向前。银河证券数据显示,截至2021年10月31日,杜猛的代表作上投摩根新兴动力混合型基金,在过去10年又114天的累计回报高达701.3%,近10年银河同类233只偏股型基金中排名第2。

如何在逆境中坚持,杜猛指出,首先要有能力。“做成长股投资很关键的一步是定价。这个定价能力是特别重要的,你的内心会有一个市值空间的预期。许多基金经理没有去想长期价值的事情,不对股票进行长期定价,很多操作是跟随市场波动,这样损耗很大。在我们比较擅长的成长性行业,还是具备很强的定价能力的。”

其次要保持好的心态。杜猛对此显然已经看的比较透彻:“没有任何投资方式是一招鲜,永远都会表现很好。排名相对落后,是一个基金经理职业生涯中不可避免的。但我们把眼光放长一点,我们追求的是长期比较好的年化收益率。我们买一个股票,是冲着拿3年的投资目标去的,预期收益率合适的话,心态就很稳定,不会因为短期波动而变焦虑。”

最后是信念。上投摩根权益团队的基金经理大多是成长行业出身的研究员,他们经历过各自的产业周期,在对成长股的投资上有比较强的信念,也敢于对长期观点进行坚持。

“但信念不是固执己见。”孙芳对此也做了具体说明:“我们也会持续去跟踪基本面的变化,不断通过跟踪来验证自己。过去几年,我们也对高波动的成长股投资做了优化,不做单方面的‘死扛’。”

今天,上投摩根对于长期空间比较大的产业,依然会坚持,但也会结合中短期的行业变化,通过一些交易来平滑波动。“这么做,对基金经理和持有人的感受都会比较好。”

风险提示:投资有风险,在进行投资前请参阅相关基金的《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件。本资料为仅为宣传用品,不作为任何法律文件。基金管理人承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,同时基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。观点和预测仅代表当时观点,今后可能发生改变。

(文章来源:中国证券报)

(原标题:解构上投摩根基金:了解每一份超额收益的背后)

(责任编辑:91)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1