热门:

行情纠结 稳健投资何处去?这三种配置思路值得关注

最近的市场又到了心理拉锯的关口,攻上了3400点后再度失守,市场风险偏好下降,行情缺乏明显主线,权益市场似乎迎来了短暂的“倒春寒”。

在多重因素叠加下,行情开始步入纠结:科技新催化空窗期,在估值消化中提升性价比;“四月决断”临近,一季报迎来验证期;中美对弈关键窗口临近,美对华再加征关税担忧增加。

随着情绪退潮,市场又开始陷入纠结震荡,有什么追求稳健的选择?

#1

2025年,固收+的高光时刻?

2025年,或许是“固收+”的高光时刻。

一方面,经历了2024年的暴涨行情,债市收益空间短期可能有所收窄,但低利率环境下,经济新旧动能转换构成债券市场长牛的基本面基础,债券市场的长期投资价值仍在;

另一方面,产业趋势和政策支持的共振下,权益市场积极因素也正在积累,股市估值修复行情未完。

“固收+”类策略以债券打底,旨在获得稳定债券收益的同时,基金经理可以灵活应用可转债、打新、套利等多种工具,也可以通过高股息等多种策略,通过配置权益资产来博取业绩弹性,与当下的行情的适配性较高。

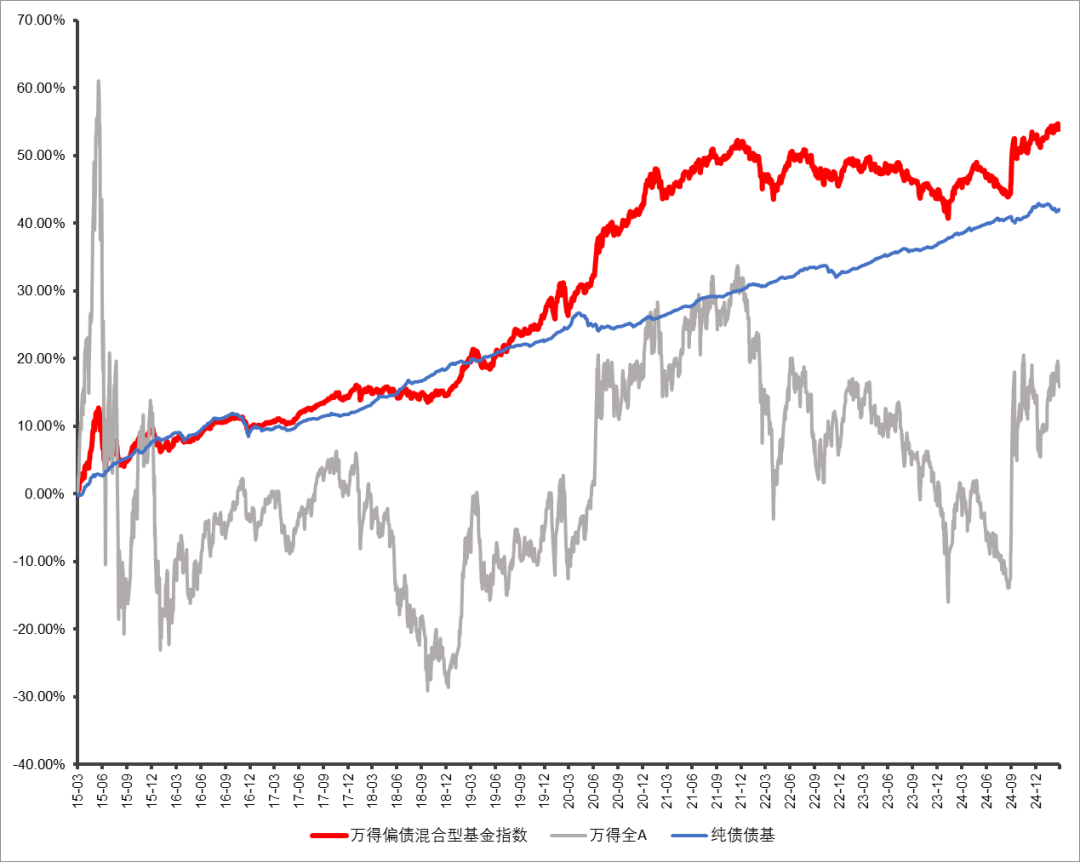

如果看长期表现,近十年指数走势大幅跑赢纯债基金,同时相较于股市而言,波动可控,在历史多次大幅调整后,都能修复净值并创新高。

资料来源:WIND,数据区间自2015年3月25日至2025年3月25日。指数过往表现不代表未来表现,市场有风险,投资须谨慎。

不妨从自己的风险承受能力出发,选择适合的固收+产品。

#2

自由现金流,聚焦“现金奶牛”

对于追求稳定回报的资金而言,对于现金流资产的布局正逐渐成为新的投资范式与共识,自由现金流ETF的出现无疑提供了红利与成长之外的第三条路径。

作为一个Smart Beta策略指数,自由现金流ETF跟踪国证自由现金流指数,该指数以自由现金流率为核心选股指标,强调企业基本面的稳定性和现金流质量,同时根据国内市场特色,添加以质量为主的负面剔除因子,质量因子与自由现金流因子强强联合,更加凸显指数特色和优势,成为红利之外的新选择。

从长期业绩看,以全收益指数(含分红收益)计算风险收益特征,自2015年以来国证自由现金流全收益指数(480092.CNI)近十年累计收益率达363.62%,年化超17%,显著高于中证红利、沪深300等全收益指数。

数据来源:Wind,2015.01.01至2024.12.31,国证自由现金流指数2020-2024年收益为:9.12%、43.81%、1.53%、21.87%、28.07%。年化收益率计算公式为[(1+区间收益率)^(250/交易日天数)-1]*100%。指数的过往业绩及其净值高低并不预示其未来业绩表现。

从历史数据来看,的确实现了“熊市能抗跌、牛市跟得上”的投资目标。近十年中仅2016和2018年收益为负,且2019-2024年连续6年正收益,其中2021-2024年连续4年表现占优,2024年录得32.44%的正收益。

数据来源:Wind,2015.01.01至2024.12.31,以上指数业绩计算均采用全收益指数(考虑了分红再投资收益的影响)。国证自由现金流指数基日为2012.12.31,深圳证券信息有限公司于2024.8.15对指数进行修订,价格指数2020-2024年收益分别为:9.12%、43.81%、1.53%、21.87%、28.07%。年化收益率计算公式为[(1+区间收益率)^(250/交易日天数)-1]*100%。指数的过往业绩及其净值高低并不预示其未来业绩表现。

#3

定投宽基指数,保持在场不下牌

在高波动的A股,行情一旦来临,把握贝塔、确保能跟住行情不踏空往往是更重要的事。

宽基指数+定投无疑是更是普通人把握时代beta的长期主义。

作为新一代“宽基旗舰”,中证A500指数行业分布更加均衡,覆盖面更广,通过高配成长性行业以响应新质生产力的需求,同时,行业龙头的选股策略使其汇聚核心资产的能力更强,兼具收益稳定性和增长潜力。

从过去十年大类资产的走势来看,以中证A500为代表的核心宽基指数超越了一线城市房价,成为抵御购买力缩水的更优选。

来源:Wind,统计区间2024.1.1-2024.9.30。各类资产历史收益率不预示未来表现,指数收益率不代表基金产品表现。

当前市场从成长占优的“春季躁动”向价值占优的“四月决断”过渡,往往是一个风格趋于平衡、各类资产胜率差异减小的过程,对于想保持仓位度过这段震荡期的投资者,具备“新质生产力”和“核心资产”双轮驱动,A500ETF基金或是一个较理想的工具。

《巴菲特致股东的信》中提到:“股市是一个不断重新定位的地方,在这里,钱会从活跃者手中流到耐心者手中。”

因此,与其在各个轮动板块间“踌躇难安”,不妨以配置应对波动,在资产组合中以稳健资产打底,或许是在市场的起起伏伏中该保有的一份淡定。

(原标题:行情纠结,稳健投资何处去?这三种配置思路值得关注)

(责任编辑:66)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1