热门:

20余万亿保险资金最新调研:投向公募基金增速较快 考核期限有所拉长

近日,中国保险资产管理业协会组织编写并的《中国保险资产管理业发展报告(2022)》正式出版发行。报告通过汇总194家保险公司、32家保险资产管理公司综合调研成果,系统展现保险资金运用、保险资产管理的多方面内容,其中包括截至2021年的最新行业数据、趋势特征和发展成效。

截至2021年末,我国共有保险集团(控股)公司和保险公司(以下统称保险公司)206家,保险业总资产为24.89万亿元,同比增长11.51%;保险资金运用余额为23.23万亿元,同比增长12.15%。其中,参与本次保险资管协会综合调研的保险公司共有194家,涉及投资资产合计21.76万亿元,同比增长12.52%。

报告显示,2021年保险公司资产配置结构仍以固定收益类为主,占比56.23%;权益类资产(含股票、长期股权投资、股票及混合型基金、权益及混合类的组合类保险资管产品)占比23.12%。

不同类型公司中,寿险公司(尤其是大型、超大型公司)的利率债(28.6%)和股票(6.8%)配置比例更高,产险公司更倾向于投资信用债(20.3%)、银行存款(17.7%)和基金(7%,不含货基),集团公司则以股权投资(38.7%)为主,再保险公司的债券投资占比接近五成(信用债30.3%、利率债14.5%)。

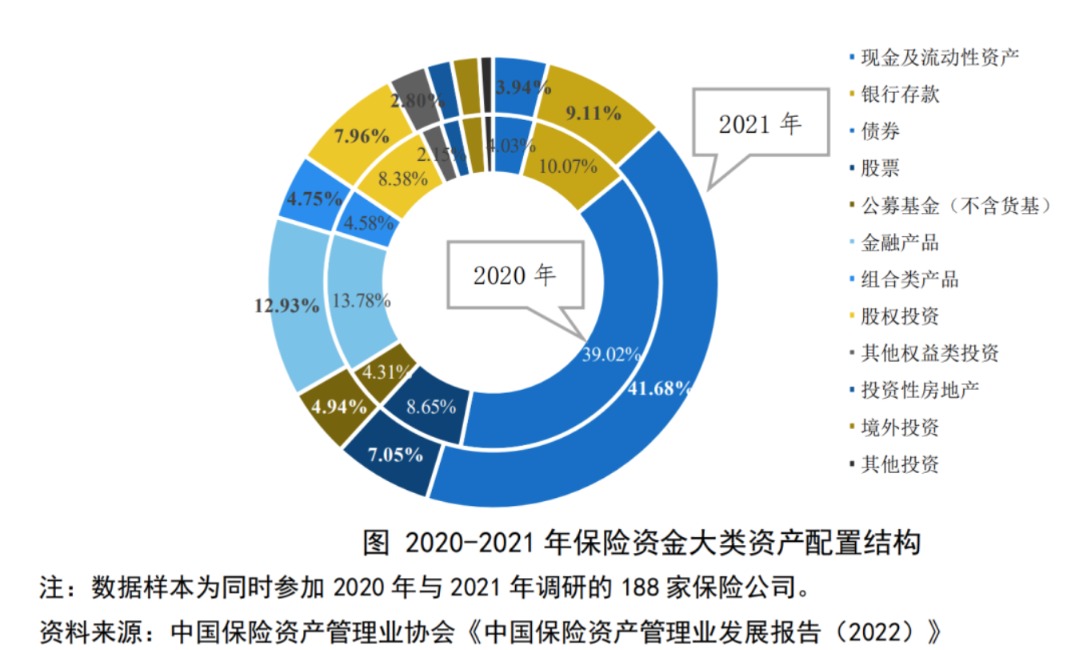

从大类资产配置结构来看,188家有同比数据的保险公司调研数据显示,2021年保险资金整体仍保持以债券、银行存款(含现金及流动性资产)和金融产品为主的配置结构,合计占比67.67%。其中,固定收益类资产占比56.23%,同比上升2.57个百分点;权益类资产占比23.12%,同比微降1.4个百分点,公募基金与组合类产品(混合类与权益类)占比基本不变。

从细分资产来看,现金及流动性资产占比3.94%,银行存款9.11%,债券41.68%,股票7.05%,公募基金(不含货基类)4.94%,股权投资7.96%,组合类保险资管产品4.75%,金融产品12.93%,境外投资2%左右。与2020年相比,债券配置上升2.66个百分点,公募基金上升0.62个百分点,金融产品与股票配置比例分别下降0.84个与1.6个百分点。

从主要资产规模增长来看,投资规模同比增速最大的前三类资产为:其他权益类投资( 含可转债可交债、优先股权益类融资工具等)(46.90%)、利率债(35.90%)和公募基金(不含货币基金)(28.81%)。

模式多元:委托保险资管规模最大委托业外管理0.75万亿

目前,保险公司形成了自主投资、委托关联方保险资产管理公司、委托非关联方保险资产管理公司以及委托业外管理人(含境内外机构)等四类投资方式。

193家保险公司调研数据显示,截至2021年末,自主投资规模5.70万亿元,占比26.22%;委托关联方保险资产管理公司投资规模15.15万亿元,占比69.62%;委托非关联方保险资产管理公司投资规模0.15万亿元,占比0.71%;委托业外管理人投资规模0.75万亿元,占比3.45%。近三年,不同投资方式的管理资产规模占比保持相对稳定。

各类型保险公司根据自身实际需要,选择开展不同形式及比例的自主投资或委托投资,最终形成公司自身的投资模式选择。

投资收益中位数在4.5%~5% 考核期限有所拉长

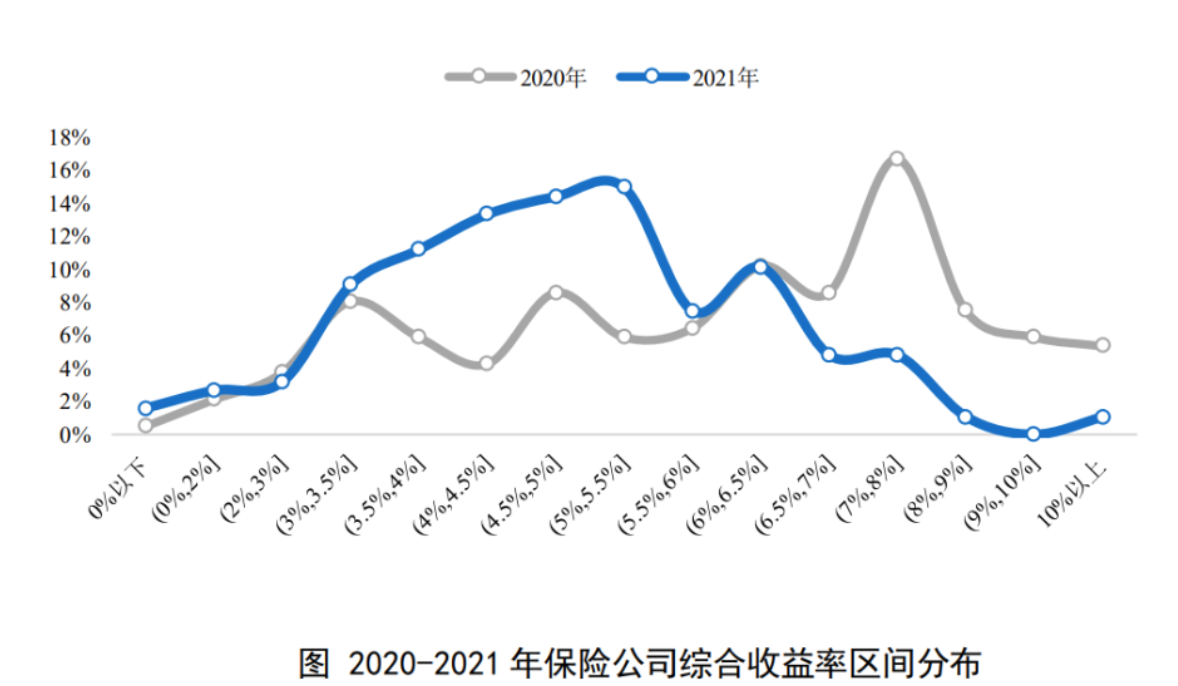

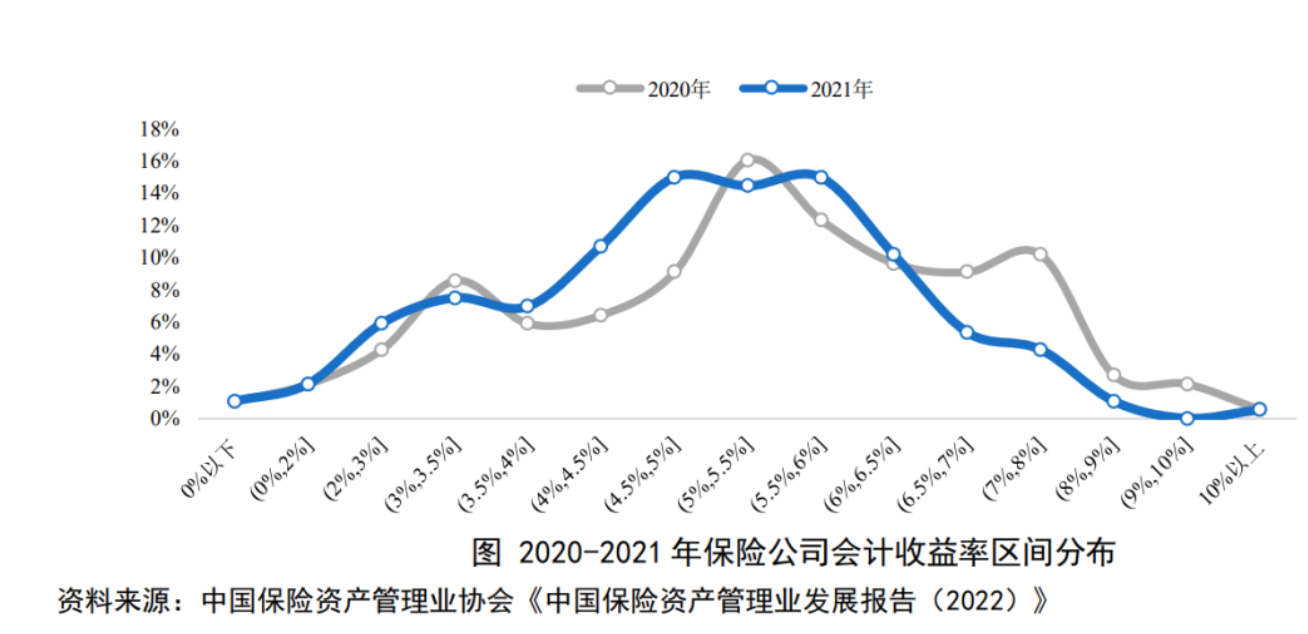

调研显示,2021年保险公司综合/会计投资收益率集中区间同比有所下降,收益率中位数位于4.5%~5%(含)区间。

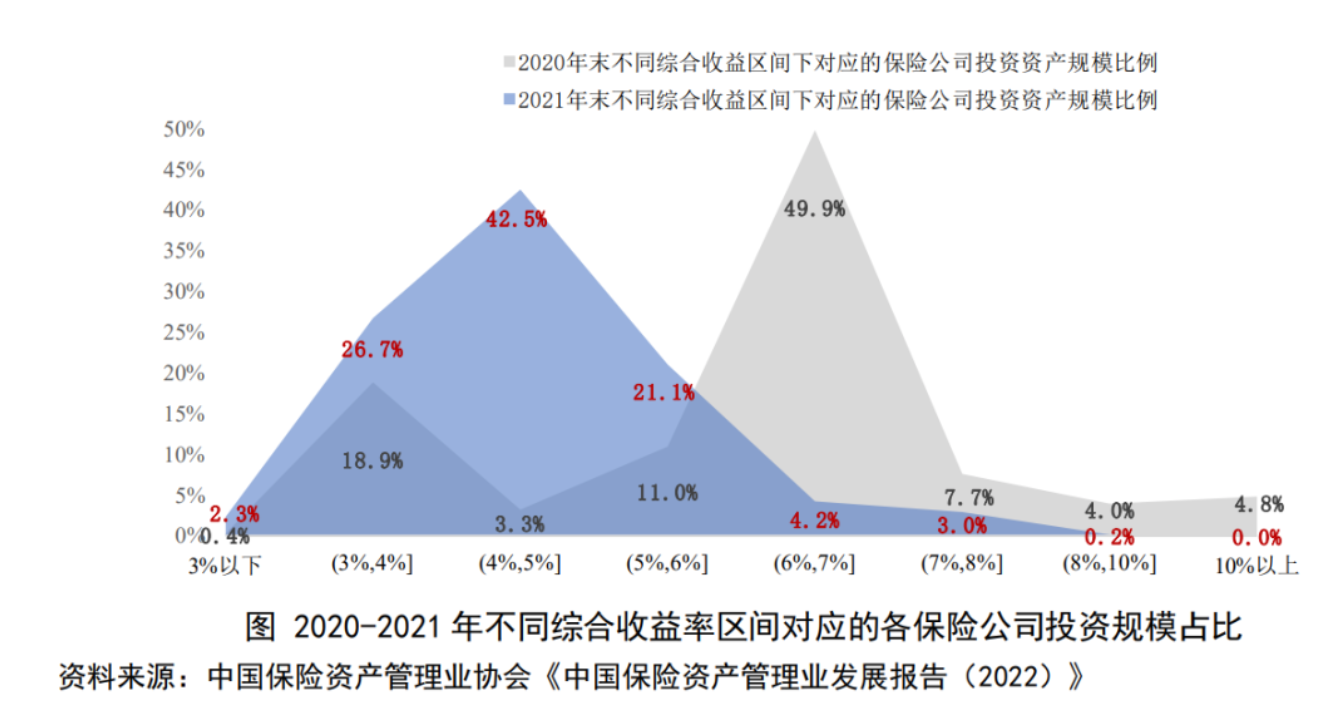

从整体来看,186家保险公司调研数据显示,2021年保险公司综合/会计投资收益率集中区间同比有所下降。综合收益率方面,2021年保险公司综合收益率整体集中于5.5%以内,机构数量合计占比71%,中位数在4.5%~5%(含)区间;会计收益率方面,2021年保险公司会计收益率分布较为集中,位于4.5%~6.5%(含)之间的机构数量合计占比65%,中位数也在4.5%~5%(含)区间。

从各收益区间对应的保险公司投资资产规模看,2021年,综合收益率在4.5%~5%(含)区间的保险公司投资资产规模最大,达9.25万亿元,占行业总投资资产的比重为42.5%。

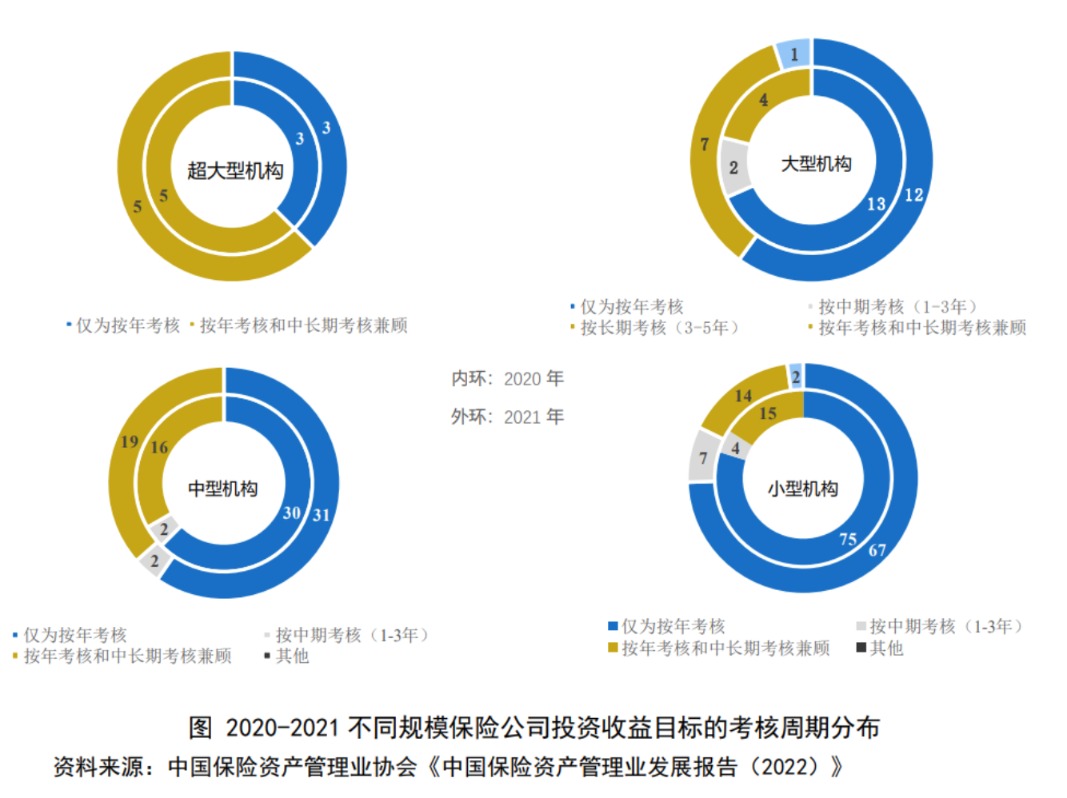

投资收益目标考核期限,较上年度有所拉长。调研数据显示,保险公司投资绩效考核周期以中短期为主,近七成机构采用年度考核。行业按“年度考核”的机构占比63.40%,同比下降4.46个百分点;按“中期考核(1-3年)”和“年度与中期考核兼顾”的机构占比分别为4.64%和26.29%,分别同比上升0.56和3.33个百分点。

其中,超大型机构多采用“年度与中期考核兼顾”;大型、中型机构以“年度考核”为主,且中型机构更关注“年度与中期考核兼顾”的考核方式,大型机构逐步关注“长期考核机制(3-5年)”;小型机构多采用“年度考核”。

保险公司投资人员3820人

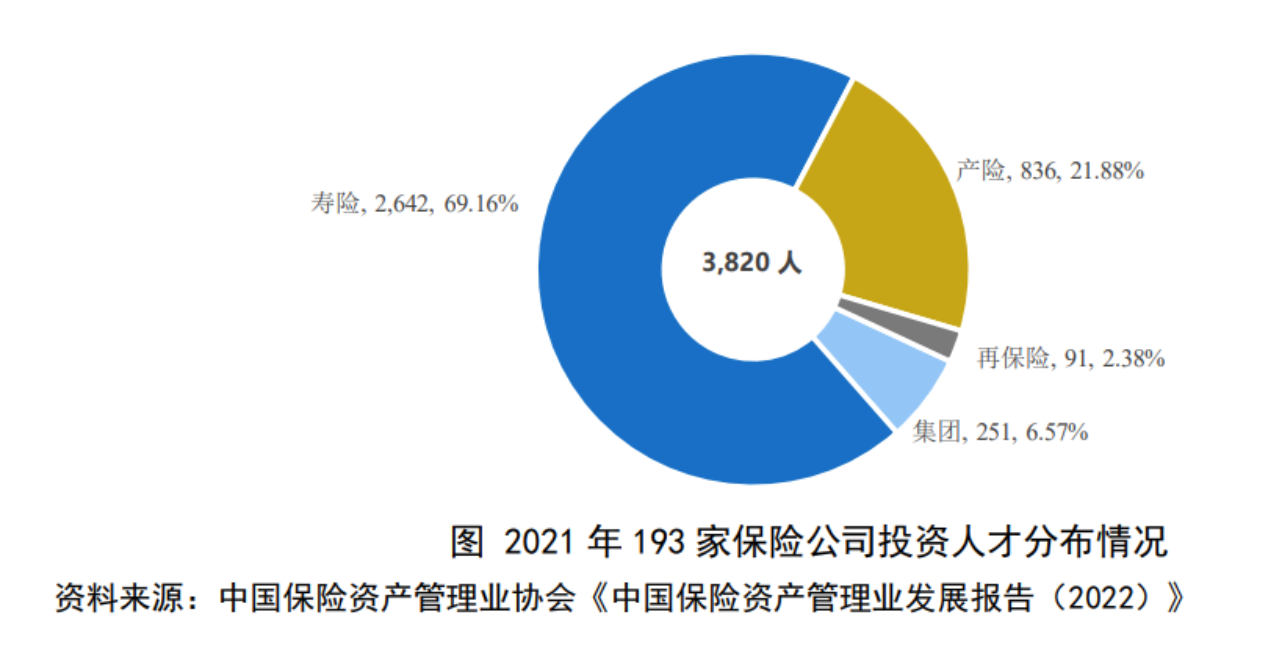

报告显示,保险行业投资人才数量基本稳定,寿险人才占比居首。

据193家保险公司调研数据,目前行业共有投资人员3820人,平均每家公司20人。其中,有近三年同比数据的178家机构,2021年末共有投资人员3547人,增速3.62%。从不同类型机构来看,寿险、产险、集团、再保险公司的人才占比分别为69.16%、21.88%、6.57%和2.38%,除寿险公司人员数量小幅下降外,其他类型机构人员数量均有所增长。

行业人均管理规模稳步增长,但增速有所下降。调研数据显示,2021年末,保险公司投资管理部门人均管理规模为58.96亿元,同比增长8.71%,较上年度下降2.44个百分点。从机构类型看,寿险公司人均管理规模73.66亿元,远超行业均值;产险人均管理规模22.01亿元,同比保持一致。

(文章来源:证券时报)

(原标题:20余万亿保险资金最新调研:投向公募基金增速较快 考核期限有所拉长)

(责任编辑:92)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1