热门:

分级基金不再审批?细数分级B血与泪的历史

回忆过往,面向将来。

据了解,监管部门将不再批复分级基金产品,算是给之前大爆发的分级基金,划上了个到此为止的句号,分级基金将进入“存量时代”。

去年股灾中,不少投资者因购买分级B损失惨重。而随着监管部门防风险去杠杆的深入,去年股灾后就已暂停受理不再审批的分级基金,从“暂停”到“将不再批复”也只是迟早的事情。

而在牛市中大爆发的分级基金,在熊市和当前成交低迷的震荡市,也是经历着不断缩水的“煎熬”。今年已有分级基金因为规模太小选择主动“清盘”,少量分级B的日成交额甚至进入到千元时代。

从牛市中的“万人迷”到如今的讨人嫌,分级基金经历过去几年经历了怎么样的心路历程。基金君今天就为各位看官梳理一下(主流的被动指数型分级):

1、分级基金发展简史:自1998年公募基金行业创立以来,2007年国投瑞银基金公司创新设计出分级基金瑞福分级,而后长盛、银华等基金公司跟进,但分级基金发展一直不温不火,直到2014年牛市起来,分级基金迎来大时代。

分级基金简介:分级基金就是在普通基金份额基础上,拆分出A、B两类份额,A份额以约定方式取得固定收益比如一年定存利率+3.5%,约定时间以约定方式分红(收益),B份额获得收益也承担风险,相当于B向A借钱投资,通常A、B比例为1:1.

股灾惨剧:分级基金的推出,为普通投资者获取杠杆提供了便利,但在股灾来临时,买入的普通投资者也是损失惨重。分级B上市交易的初始净值为1元,100份门槛交易,交易门槛极低,因而在牛市中为普通投资者杠杆交易提供极大便利,也因杠杆赚钱效应很多投资者在牛市后期追入,导致出现惨重损失,尤其是不断有不明真相的投资者在下折发生时买入(相当于对杠杆平仓),可能一天损失30%、40%。

2、一组简单的数据:

2014年7月21日,牛市启动前夕。上市交易的分级B(未特别注明均指被动指数型)为43只,合计场内份额为204亿份,其中银华锐进一只基金就占到118亿份,另外超过10亿份的只有深成指B和中证100B.

2015年6月12日,牛市到最高5178点。上市交易的分级B为88只,合计场内份额为1501亿份,是一年前的7.5倍,多家基金公司以分级基金为特色做大。申万证券B场内份额达182亿份,4只分级B份额超100亿份,30只分级B份额过10亿份。

2016年8月12日,股灾一年后。上市交易的分级B达到129只,合计场内份额为701亿份,为去年高点时的一半不到。已无过百亿的产品,份额最大的招商券商B,场内份额95亿份,过10亿份的分级B降至16只。

注明:如今较去年612最高点,多出的41只分级B,均为在牛市最后期中发行,在牛市余温中的2015年7月、8月上市,可见牛市分级发行之疯狂。2015年9月后即再无分级B上市。

3、那些赚钱的快乐时光:

证券B(150172,有两个以代码区分):2014年7月21日到2014年11月25日,快速上涨翻了一倍,母基金净值触发上折;上折发生后,11月27日复牌到12月8日短短几天又翻一倍,再度触发上折,而后12月10日复牌后一周内又涨50%。

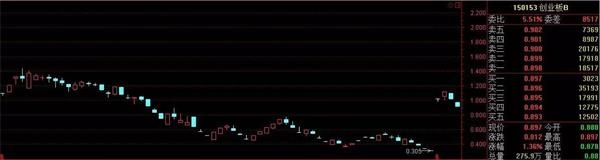

创业板B(150153):2014年12月30日到2015年3月24日,创业板B市价翻倍并触发上折;折算复牌后3月底到5月再度翻倍行情再度上折;折算后又是三个涨停。

折算解释:又称为不定期折算,分为上折和下折。由于分级基金A、B份额为固定比例,比如1:1,分级B初始杠杆为2倍,但随着市场变化,母基金净值的变化,B份额净值可能不断增大或减少,而A类份额单位净值基本在1元附近,会造成杠杆倍数实际发生变化。比如B份额净值降至0.5元或2元,分级B的净值杠杆实际就上升为3倍=(1+0.5)/0.5或降为1.5倍=(1+2)/2.

为保证分级B杠杆在一定区间内,否则将可能无限缩小至1倍(B净值无限涨)或放大至无穷大(B净值降为0),同时也为保证A份额本金和利息安全,便设置了折算条款,即在母基金净值或B类净值达到一定情况下,进行向上折算和向下折算,A、B份额按比例重新回归1元面值,多出份额转换为母基金份额。

简单例子:假设上折阈值为母基金2元净值、下折阈值为B份额净值0.25元。

如母基金净值达到2元=(A+B)/2,即相当于A份额净值1元、B份额净值达到3元,这时杠杆倍数仅有(1+3)/3=1.33倍,假设为100份A和100份B,于是B的3元变为300份1元份额,其中100份继续为B份额,200份变为母基金。于是B的杠杆又回复到2倍。

下折则为,当分级B净值达到0.25元,这时分级B的净值杠杆实际为(1+0.25)/0.25=5倍,这个杠杆非常高,如果市场继续下跌,B的资产可能很快跌没了,无法保证A本金和利息安全,且杠杆过高风险很大。于是100份0.25元的B份额变为25份1元净值B,对应100份的A份额,多出的75份转换为母基金。于是A、B回归初始1元,杠杆又变为2倍。

4、那些下折的惨剧:

成也杠杆,败也杠杆。正是杠杆的魅力,使得分级B在牛市中备受追捧,成就了分级基金发展大时代。而当股灾来临时,分级B的杠杆几乎就成了灾难,持续的暴跌,股灾中无法卖出,下折被平仓。下折当天,不明真相的投资者买入,一天损失百分之好几十。

同样以证券B(150172)和创业板B(150153)为例:

证券B从2015年6月9日最高价1.795元开始,一路暴跌到8月26日0.413元,跌幅将近80%。而最后是连续三个一字板跌停,并触发下折。而8月26日当天证券B的单位净值实际上市0.1054元,远低于跌停价0.413元,而下折将按照净值计算份额,实际上这一轮下跌过程中证券B的跌幅要远大于80%。

创业板B从2015年5月28日最高的1.435元一路暴跌,到8月25日跌到0.305元,跌幅也达到80%左右,最后两天也是一字板跌停。这还是没有考虑当时触发下折折算后带来的损失。

看得见的是持续暴跌了80%,看不见的是股灾过程中批量下折,高溢价发生下折,买入的投资者简直就是跳入火坑。很多不明下折的投资者看见价格低买入,在一天内损失巨大,被戏称为“末日接盘侠”。而去年7月批量出现下折,如7月7日、7月8日两天就有10余只分级B出现批量下折。

股灾中分级B下折,是巨大的坑。由于下折的复杂性,很多投资者并不明白下折意味着什么,看起来很便宜,但却溢价很高的下折分级B,买入后一天就损失好几十个百分点。

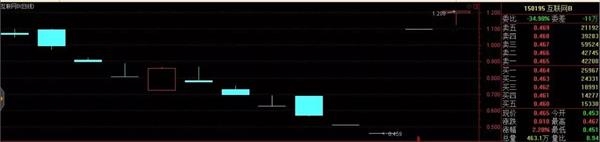

以去年上半年热门主题的互联网B来看,互联网B在去年6月24日上市,上市当天价格还在1元以上,而后一路暴跌,并发生下折。下折前最后一个交易日为7月8日,当天一字板跌停,价格为0.459元,短短半个月跌幅超过50%。但这实际上,只是惨剧的开始。

互联网B最后三个交易日为7月6日、7月7日、7月8日,这三天的单位净值分别为0.304元、0.23元和1元(折算后)。即实际发生下折日期为7月7日,但在发生下折后第二天还要交易一天,然后停牌,净值归1后再复牌。

可能有童鞋看到7月8日的净值还会想,净值一下就回到了1元,是不是暴涨啊。暴涨个鬼啊,你原来1000份可能就只剩下一两百份了,净值是涨了。

来仔细看下,7月6日当天高开直线下跌,当天最高价0.689元,成交5.07亿元;7月7日一字跌停,价格0.51元,成交1826万元;7月8日,一字跌停,价格0.459元,成交421元。然后停牌一天,7月10日复牌涨停,又大涨两天回调,大涨两天的最高价为1.328元。

好。开始计算下,7月6日买入了5个亿,大部分在随后两天没有跑出来,经历了下折。下折意味着什么,不是净值涨了么?基金君就给你们算一算。

7月7日,互联网B的净值为0.23元,母基金的净值为0.618元;7月8日进行折算,实际上当天母基金净值又跌了2.56%,即折算时母基金净值为0.602元,互联网B的净值为0.214元。可以折算为0.214份单位净值为1元的新的互联网B.

按照折算复牌后几天内最高的1.328元来算,原来的1份互联网B,折算后的价格为0.214*1.328=0.284元。

如果是7月6日以0.689元买入的投资者,损失为1-0.284/0.689=58.8%,即使是最后一天0.459元买入的投资者,损失也高达38%。

(责任编辑:DF155)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1